Tìm mã CK, công ty, tin tức

Đọc nhiều

Bình luận nhiều

Các cổ phiếu đầu ngành CTD, IDC và HPG có gì hấp dẫn?

Các công ty chứng khoán (CTCK) khuyến nghị tăng tỷ trọng CTD do tiềm năng tăng trưởng nhờ lượng backlog dồi dào; mua IDC do kết quả kinh doanh quý 3/2024 cao hơn kỳ vọng; mua HPG do kỳ vọng dự án Dung Quất 2 giúp tăng quy mô lợi nhuận.

Tăng tỷ trọng CTD với giá mục tiêu 80,000 đồng/cp

CTCK Agribank (Agriseco) thông tin trong quý 1 niên độ tài chính 2024-2025, CTCP Xây dựng Coteccons (HOSE: CTD) ghi nhận doanh thu đạt 4,759 tỷ đồng (tăng 15% so với cùng kỳ) và lãi sau thuế đạt 93 tỷ đồng (tăng 39.6%) nhờ khối lượng công việc chuyển tiếp dồi dào. Biên lợi nhuận gộp trong kỳ đạt 4.3%, tăng gần 2 điểm % so cùng kỳ. Quy mô tài sản tăng nhẹ 4% so với đầu năm, đạt 23,724 tỷ đồng, trong đó các khoản tiền và tương đương tiền tiếp tục duy trì tỷ trọng cao. Cơ cấu nợ vay ở mức an toàn khi chủ yếu là các khoản nợ ngắn hạn và chỉ chiếm hơn 9% tổng tài sản nhằm phục vụ nhu cầu vốn lưu động.

Agriseco nhận định CTD có tiềm năng duy trì tăng trưởng nhờ backlog dồi dào. Cụ thể, trong quý, CTD và Unicons (công ty thành viên của Coteccons Group) trúng nhiều dự án quy mô lớn với tổng giá trị gần 10,300 tỷ đồng.

Đặc biệt, nhờ giá trị backlog mảng xây dựng công nghiệp cải thiện mạnh trong trong năm 2024, CTD đảm bảo được khối lượng công việc ổn định xuyên suốt giai đoạn 2025-2027. Với vị thế doanh nghiệp đầu ngành xây dựng và dòng vốn FDI vào Việt Nam 9 tháng đầu năm tăng tích cực, Coteccons được kỳ vọng sẽ tiếp tục trúng thầu các dự án FDI quy mô lớn trong tương lai. Năm 2024, CTD đã hợp tác với nhiều đối tác chiến lược lớn trong nước và quốc tế, mở rộng cơ hội gia tăng thị phần và phát triển năng lực cạnh tranh của công ty thời gian tới.

Công ty cũng đa dạng hóa doanh thu qua việc đẩy mạnh mảng xây dựng hạ tầng và xây dựng dân dụng. Bên cạnh chiến lược tiếp tục duy trì và phát triển mảng xây dựng công nghiệp, CTD tập trung đẩy mạnh khai thác lĩnh vực xây dựng dân dụng và xây dựng hạ tầng trong bối cảnh thị trường bất động sản trong nước có tín hiệu ấm dần và chính phủ đẩy mạnh giải ngân đầu tư công các tháng cuối năm.

Mới đây, Coteccons thông báo trúng thầu dự án chỉnh trang trục đường Thùy Vân (TP. Vũng Tàu) với trị giá gói thầu 458 tỷ đồng. Việc chủ động tìm kiếm cơ hội tại các gói thầu xây dựng hạ tầng và dân dụng trong thời gian gần đây cho kỳ vọng biên lợi nhuận của CTD sẽ tiếp tục duy trì được đà tăng trưởng trong năm 2025.

Về cổ tức, CTD thông báo phương án chi trả cổ tức bằng tiền mặt, tỷ lệ 10% (1,000 đồng/cp) cho niên độ tài chính 2023-2024. Ngoài ra, CTD còn dự kiến phát hành cổ phiếu thưởng để tăng vốn từ nguồn vốn chủ sở hữu với tỷ lệ 20:1; phát hành ESOP với giá bán 10,000 đồng/cp nhằm mục đích giữ chân nhân tài, đặc biệt là các nhân sự chủ chốt trong công ty và công ty con.

Với triển vọng tăng trưởng lợi nhuận sáng khi liên tục trúng thầu các dự án lớn bổ sung vào nguồn backlog dồi dào, Agriseco khuyến nghị tăng tỷ trọng đối cổ phiếu CTD với giá mục tiêu 80,000 đồng/cp.

Mua IDC với giá mục tiêu 67,700 đồng/cp

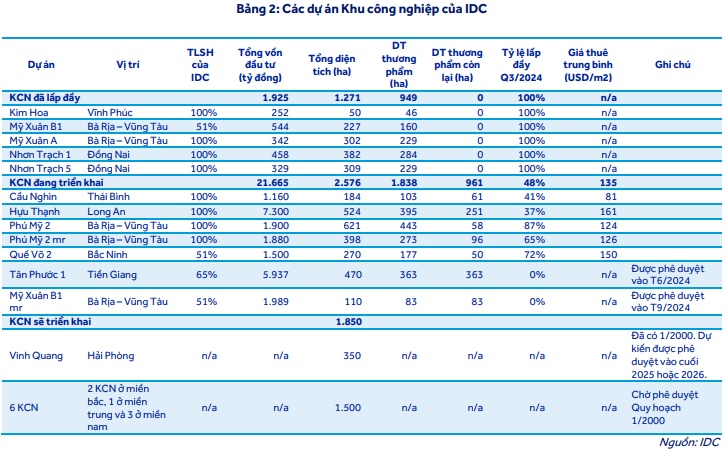

CTCK ACB (ACBS) cho biết trong 9 tháng đầu năm 2024, doanh thu khu công nghiệp (KCN) của Tổng Công ty IDICO – CTCP (HNX: IDC) đạt 3,362 tỷ đồng (tăng 51%) chủ yếu đến từ việc bàn giao và ghi nhận doanh thu một lần cho 88ha tại KCN Hựu Thạnh (35ha), Phú Mỹ 2 (22ha), Cầu Nghìn (13.3ha), Quế Võ 2 (12.7ha) và Phú Mỹ 2 mở rộng (1ha). Biên lãi gộp mảng KCN tăng từ 50.9% lên 60.3% nhờ giá thuê cao hơn. ACBS ước tính IDC còn khoảng 100ha đã ký hợp đồng cho thuê/MOU nhưng chưa ghi nhận doanh thu tính đến cuối quý 3/2024.

Mặt khác, hoạt động cho thuê quý 3/2024 tăng so với quý trước nhưng thấp hơn so với cùng kỳ năm ngoái. IDC cho thuê 21.8 ha trong quý 3/2024 (tăng 27% theo quý và giảm 52% so với cùng kỳ) tại KCN Cầu Nghìn (12.6 ha), Phú Mỹ 2 (5.1 ha), Hựu Thạnh (3 ha) và KCN Quế Võ 2 (1 ha). Công ty cho thuê 65.1 ha trong 9 tháng đầu năm 2024 (giảm 47% so với cùng kỳ). Theo Công ty, lý do khiến hoạt động cho thuê suy giảm trong năm 2024 là do một số doanh nghiệp Hàn Quốc và Nhật Bản trì hoãn quyết định đầu tư để chờ quyết định của Cục Dự trữ Liên bang Mỹ (FED) và cuộc bầu cử của Mỹ. Khoảng 60-70% hợp đồng cho thuê mới trong 9 tháng đầu năm 2024 đến từ Châu Á, đặc biệt là Trung Quốc.

Giá thuê trung bình trong quý 3/2024 là 135 USD/m2/kỳ hạn còn lại (không đổi so với quý 2/2024 và tăng 11% so với cùng kỳ). KCN Quế Võ 2 có tốc độ tăng trưởng giá thuê nhanh nhất là 20% so với cùng kỳ, đạt 150 USD/m2/kỳ hạn còn lại, tiếp theo là KCN Hựu Thạnh (161 USD/m2/kỳ hạn còn lại, tăng 12%) và KCN Cầu Nghìn (81 USD/m2/kỳ hạn còn lại, tăng 9%). Mặt khác, giá thuê tại KCN Phú Mỹ 2 và Phú Mỹ 2 mở rộng đi ngang ở mức 124-126 USD/m2/kỳ hạn còn lại kể từ quý 4/2022 do công ty ưu tiên cho thuê các lô đất lớn tại 2 KCN này nên giữ giá thuê ở mức cạnh tranh.

Vào tháng 9/2024, IDICO-CONAC - công ty con do IDC sở hữu 51% - đã được chấp thuận chủ trương đầu tư dự án KCN Mỹ Xuân B1 mở rộng tại tỉnh Bà Rịa - Vũng Tàu với tổng diện tích 110 ha, diện tích thương phẩm là 83.4 ha và tổng vốn đầu tư gần 2,000 tỷ đồng. Việc bổ sung dự án này làm tăng 6% tổng diện tích thương phẩm còn lại lên 961 ha vào cuối quý 3/2024. Theo Công ty, KCN này có thể bắt đầu cho thuê từ năm 2026 và giá thuê hiện tại của khu vực xung quanh dao động từ 150-200 USD/m2/ kỳ hạn còn lại. ACBS sẽ đưa KCN này vào định giá khi có thông tin chi tiết hơn về giải phóng mặt bằng và tiền sử dụng đất.

Do diện tích bàn giao trong quý 3/2024 cao hơn kỳ vọng nên ACBS điều chỉnh diện tích bàn giao tăng 18% lên 124 ha và doanh thu KCN năm 2024 tăng 20% lên 4,108 tỷ đồng. Đối với năm 2025, CTCK này kỳ vọng diện tích cho thuê mới là 120 ha (tăng 10%), diện tích bàn giao là 95 ha (giảm 23%) và doanh thu là 3,324 tỷ đồng (giảm 19%).

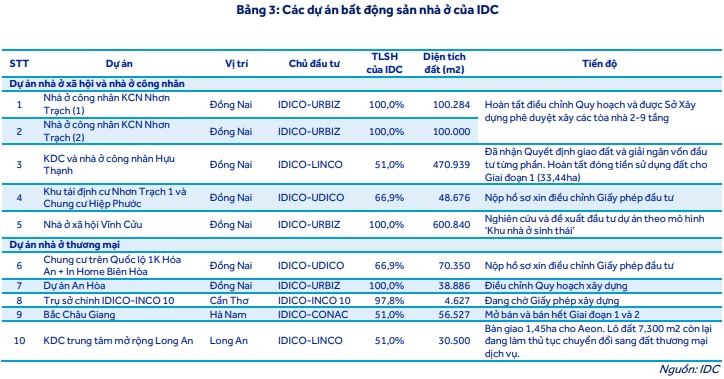

Đối với mảng bất động sản nhà ở, trong 9 tháng đầu năm 2024, doanh thu từ mảng bất động sản nhà ở tăng gấp 7 lần so với cùng kỳ năm trước, đạt 490 tỷ đồng chủ yếu nhờ vào việc bàn giao 1.45 ha đất thương mại dịch vụ cho Aeon với doanh thu 268 tỷ đồng và một số lô đất tại dự án Bắc Châu Giang. Lô đất còn lại khoảng 7,300 m2 với giá trị gần 170 tỷ đồng sẽ được bàn giao cho Aeon sau khi hoàn tất thủ tục pháp lý để chuyển đổi từ đất giáo dục sang đất thương mại dịch vụ.

Về dự án Bắc Châu Giang do IDICO-CONAC phát triển tại Hà Nam, giai đoạn 1 đã được mở bán vào quý 2/2024 và đã bán hết 35 lô đất với giá bán trung bình 42 triệu đồng/m2 và doanh thu dự kiến khoảng 240 tỷ đồng. Giai đoạn 2 mở bán vào quý 3/2024 và đã bán hết 14 căn shophouse với doanh thu ước tính khoảng 260 tỷ đồng. ACBS kỳ vọng doanh thu của giai đoạn 1 sẽ được ghi nhận vào năm 2024 và giai đoạn 2 sẽ được ghi nhận vào năm 2025. Biên lãi gộp của dự án này ước tính vào khoảng 60%.

ACBS kỳ vọng giao dịch chuyển nhượng lô đất còn lại có diện tích 7,300 m2 cho Aeon với giá trị gần 170 tỷ đồng sẽ được ghi nhận vào năm 2025 thay vì năm 2024, do đó CTCK này điều chỉnh doanh thu bất động sản nhà ở ước tính năm 2024 giảm 22% xuống 585 tỷ đồng. Đối với năm 2025, ACBS kỳ vọng doanh thu đạt 506 tỷ đồng (giảm 13%) đến từ giao dịch chuyển nhượng với Aeon, dự án Bắc Châu Giang - Giai đoạn 2 và các dự án nhà ở khác.

Đối với mảng điện, ACBS điều chỉnh doanh thu điện năm 2024 tăng 9% lên 3,400 tỷ đồng nhờ điều chỉnh sản lượng phân phối tại các KCN tăng 6% và giá điện trung bình phân phối tại các KCN tăng 3.5%. Trong năm 2025, CTCK này dự phóng doanh thu điện đạt 3,793 tỷ đồng (tăng 12%) chủ yếu nhờ doanh thu từ hai nhà máy thủy điện cao hơn cũng như sản lượng phân phối tại các KCN cao hơn.

Nhìn chung, do kết quả kinh doanh quý 3/2024 cao hơn kỳ vọng nên ACB dự phóng doanh thu năm 2024 của IDC đạt 9,026 tỷ đồng (tăng 25% so với năm trước) và lãi trước thuế đạt 2,990 tỷ đồng (tăng 45%). Kết quả kinh doanh năm 2025 có thể suy giảm với doanh thu ước đạt 8,586 tỷ đồng (giảm 5%) và lãi trước thuế ước đạt 2,746 tỷ đồng (giảm 8%) do mảng điện tăng trưởng ổn định nhưng mảng KCN giảm do diện tích bàn giao thấp hơn.

Cộng với việc nợ ròng giảm hơn 1,000 tỷ đồng, ACBS khuyến nghị mua IDC với giá mục tiêu 67,700 đồng/cp.

Mua HPG với giá mục tiêu 37,500 đồng/cp

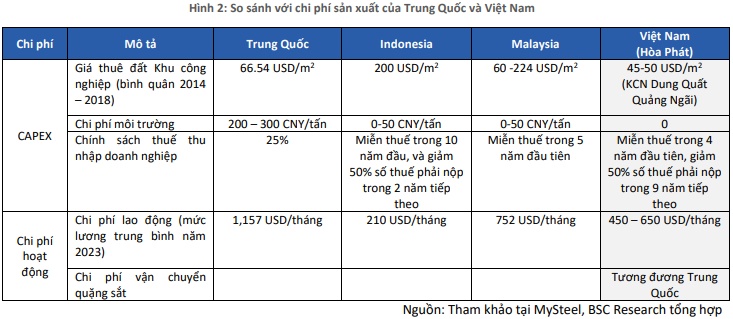

CTCK BSC đánh giá với nhà máy Dung Quất 2, sản phẩm của CTCP Tập đoàn Hòa Phát (HOSE: HPG) sẽ tiêu thụ tốt trong năm 2025 nhờ (i) chi phí sản xuất cạnh tranh, (ii) lợi thế về hệ thống phân phối lớn và (ii) Việt Nam thông qua áp thuế chống bán phá giá thép HRC từ Trung Quốc.

CTCK này cho rằng thép Hòa Phát (Việt Nam) sau dự án Dung Quất 1 đã cạnh tranh tương đối so với thép Trung Quốc. Nhìn lại giai đoạn 2023 – 9 tháng đầu năm 2024, HPG đã và đang làm rất tốt trong việc duy trì sản lượng thép thanh trên 350,000 tấn/tháng, và thép HRC 230,000 tấn/tháng đối với các nhà máy hiện hữu Dung Quất 1, Hải Dương, Hưng Yên. Lợi thế về chi phí sản xuất cạnh tranh cho phép Công ty linh hoạt cân đối giữa thị trường nội địa và xuất khẩu và đẩy được sản lượng.

Với dự án Dung Quất 2, chi phí sản xuất của HPG sẽ tiếp tục được tiết giảm nhờ quy mô tăng 60%. BSC nhấn mạnh lại về việc chi phí sản xuất của Hòa Phát (Việt Nam) đã cạnh tranh được với Trung Quốc là yếu tố then chốt để HPG tiêu thụ tốt được nhà máy Dung Quất 2.

Bên cạnh đó, CTCK này kỳ vọng Bộ Công thương sẽ thông qua áp thuế chống bán phá giá (CBPG) đối với thép HRC từ Trung Quốc trong quý 2/2025. Ngày 26/07/2024, Bộ Công thương đã ban hành Quyết định số 1985/QĐ-BCT về việc điều tra áp dụng biện CBPG đối với thép cán nóng có xuất xứ từ Ấn Độ và Trung Quốc. Thời kỳ điều tra: 01/07/2023 - 30/6/2024. Biên độ CBPG đề nghị là Ấn Độ ở mức 22.27% và Trung Quốc ở mức 27.83%.

Bản chất mảng HRC của Việt Nam vẫn đang thiếu cung, do vậy, việc thông qua áp thuế CBPG thép HRC sẽ tạo điều kiện cho việc HPG lấy thêm được thị phần. Theo ước tính của BSC, nhu cầu tiêu thụ HRC của Việt Nam vào khoảng 12-13 triệu tấn/năm, cao hơn 33% so với tổng công suất hiện tại của HPG và Formossa (9 triệu tấn/năm). Thị trường Việt Nam đang thiếu 3 – 4 triệu tấn/năm. Do đó, trong trường hợp áp thuế CBPG thép HRC từ Trung Quốc và Ấn Độ thông qua, BSC kỳ vọng HPG sẽ chiếm được thị phần từ HRC nhập khẩu của Trung Quốc.

Tuy nhiên, BSC lưu ý tỷ suất lợi nhuận của nhà máy Dung Quất 2 sẽ phụ thuộc vào diễn biến giá thép và giá nguyên vật liệu đầu vào. Hiện tại, tỷ lệ chi phí biến đổi/doanh thu của các nhà máy HPG dao động ở mức 81.5%. Trong trường hợp diễn biến giá thép tương tự nửa đầu 2024, BSC ước tính biên lợi nhuận gộp của nhà máy Dung Quất ở mức 10 -12%.

Như đã phân tích kể trên, BSC cho rằng HPG sẽ đẩy được sản lượng thép từ các nhà máy Dung Quất 1, Hải Dương, Hưng Yên và dự án Dung Quất 2 nhờ (1) chi phí sản xuất cạnh tranh, (2) lợi thế về hệ thống phân phối lớn, (3) Việt Nam thông qua áp thuế chống bán phá giá. Tuy nhiên, biên lợi nhuận có dấu hiệu chững lại ở mức 12% - 13% từ quý 4/2023 – quý 3/2024.

Khả năng mở khóa biên lợi nhuận sẽ phụ thuộc vào 3 yếu tố sau: sản lượng thép nội địa phục hồi do thị trường Bất động sản nội địa Việt Nam phục hồi; Việt Nam thông qua áp thuế chống bán phá giá thép HRC từ Trung Quốc và Ấn Độ; Giá thép thế giới tích cực do thị trường Bất động sản Trung Quốc quay trở lại.

Do đó, BSC đưa ra 2 kịch bản đối với nhà máy Dung Quất 2 đi vào hoạt động cả 2 giai đoạn vào năm 2026. BSC ước tính lợi nhuận của HPG sau khi hoàn thành sẽ chạy trong khoảng 15,000–30,000 tỷ đồng.

Theo đó, kịch bản 1 – giai đoạn đáy chu kỳ: Trong trường hợp môi trường kinh doanh như nửa đầu 2024 (Diễn biến giá thép, giá nguyên vật liệu tương tư nửa đầu 2024, HPG phải phụ thuộc 30% sản lượng thép dài vào kênh xuất khẩu, Việt Nam chịu ảnh hưởng từ thép Trung Quốc bán phá giá), BSC ước tính biên lợi nhuận gộp của HPG sẽ ở mức 12% - 13%, tương ứng với chi phí biến đổi/doanh thu = 81.5% (tương đương nửa đầu 2024).

Còn kịch bản 2 – phục hồi về giai đoạn trung bình: Trong giai đoạn bình thường – HPG có thể đẩy sản lượng tiêu thụ nội địa mạnh mẽ nhờ (1) thị trường bất động sản phục hồi, (2) diễn biến giá thép ổn định, (3) Việt Nam thông qua áp thuế CBPG thép HRC, BSC ước tính biên lợi nhuận của HPG rơi vào 12% - 13%, tương ứng với chi phí biến đổi/doanh thu = 74% (tương đương trung bình 1 chu kỳ).

Với những dự phóng kể trên, BSC khuyến nghị mua HPG với giá mục tiêu 37,500 đồng/cp.

Mã chứng khoán liên quan bài viết

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

1 Chia sẻ

Thích

Thích Bình luận

Bình luậnNhận OTP

Xem thêm

Dữ liệu thị trường

Xem thêm

Công cụ đầu tư

Xem thêm

Phát triển bản thân

Xem thêm

Bàn tán về thị trường

Đang tải

Quét mã QR để tải app 24HMoney - Giúp bạn đầu tư an toàn, hiệu quả

Về chúng tôi

Cơ quan chủ quản: Công ty TNHH 24HMoney. Địa chỉ: Tầng 5 - Toà nhà Geleximco - 36 Hoàng Cầu, P.Ô Chợ Dừa, Quận

Đống Đa, Hà Nội. Giấy phép mạng xã hội số 203/GP-BTTTT do BỘ THÔNG TIN VÀ TRUYỀN THÔNG

cấp ngày 09/06/2023 (thay thế cho Giấy phép mạng xã hội số 103/GP-BTTTT

cấp ngày 25/3/2019). Chịu trách nhiệm nội dung: Phạm Đình Bằng. Email: support@24hmoney.vn. Hotline: 038.509.6665. Liên hệ: 0908.822.699