Pro

Pro

Người theo dõi: 461

Triển vọng ngành ngân hàng- Góc nhìn cơ bản

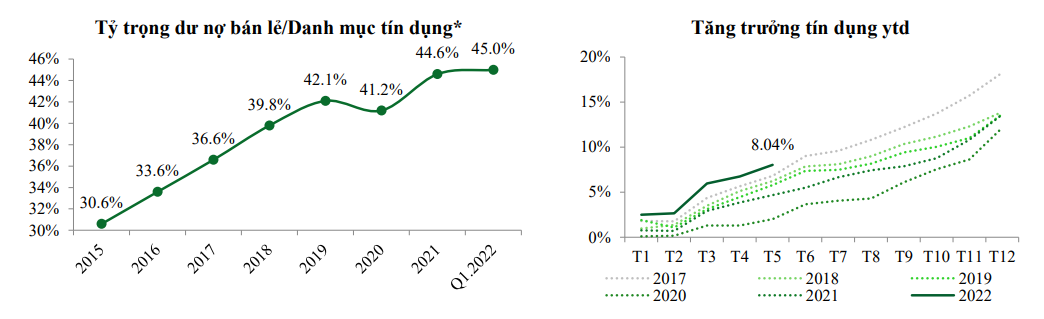

TỐC ĐỘ TĂNG TRƯỞNG TÍN DỤNG TÍCH CỰC

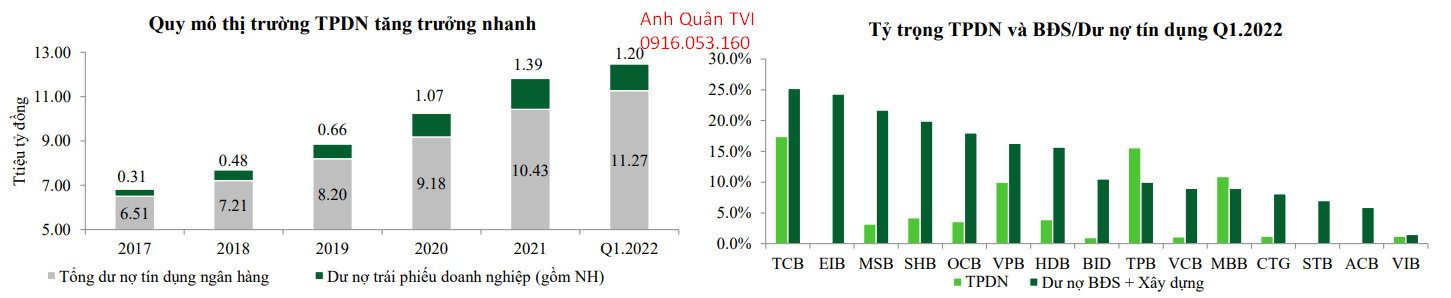

TÍN DỤNG BẤT ĐỘNG SẢN VÀ TRÁI PHIẾU DOANH NGHIỆP

- Cuối T4.2022, tổng dư nợ lĩnh vực bất động sản của các TCTD tăng 10,19% ytd, chiếm 20,44% tổng dư nợ đối với nền kinh tế. Trong đó khoảng 7% là dư nợ doanh nghiệp kinh doanh BĐS, còn lại là cho vay cá nhân mua nhà. Các ngân hàng có tỷ trọng cho vay bất động sản cao trong danh mục tín dụng bao gồm TCB, EIB, MSB, SHB, OCB.

- Trái phiếu trở thành giải pháp huy động vốn cho các doanh nghiệp khó tiếp cận tín dụng ngân hàng, thuộc ngành nghề có hệ số rủi ro cao như doanh nghiệp BĐS. Cho vay BĐS là lĩnh vực rủi ro khi 94% dư nợ tín dụng BĐS là cho vay trung và dài hạn, trong khi nguồn huy động của ngân hàng chủ yếu là ngắn hạn và các ngân hàng vẫn bị giới hạn về tỷ lệ vốn ngắn hạn cho vay trung dài hạn, hệ số CAR, room tín dụng.

- Các ngân hàng hiện nắm giữ khoảng 25% lượng TPDN, chiếm 2,63% tổng dư nợ tín dụng. Một số ngân hàng nắm giữ khối lượng TPDN lớn như TCB, TPB, MBB, VPB.

ROOM TĂNG TRƯỞNG TÍN DỤNG

Trong thời gian tới, các ngân hàng nhận chuyển giao bắt buộc TCTD yếu kém (MBB và VCB) sẽ có lợi thế về tăng trưởng tín dụng so với các ngân hàng khác.

Ở chiều ngược lại, các ngân hàng trong diện cảnh báo có tỷ trọng cho vay các lĩnh vực rủi ro như đầu cơ bất động sản, chứng khoán, trái phiếu doanh nghiệp… có thể bị hạn chế room tăng trưởng tín dụng ở mức vừa phải hơn để bảo đảm hạn chế rủi ro hệ thống.

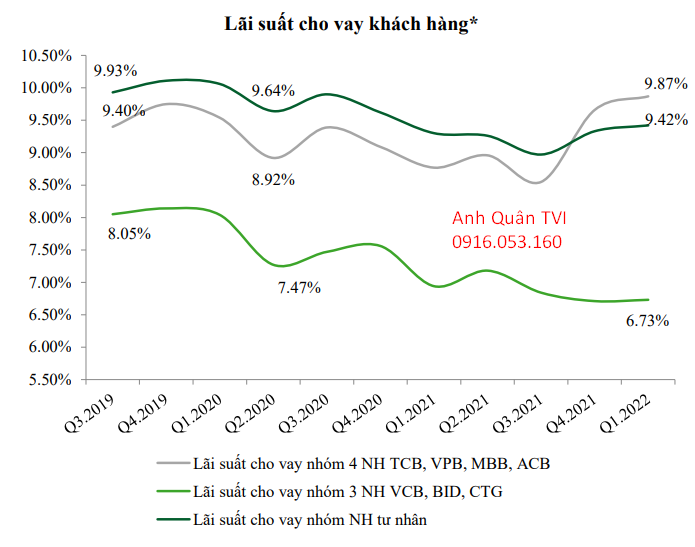

LÃI SUẤT CHO VAY

CASA

Trong các quý tới, tỷ lệ CASA có thể gặp áp lực giảm do các thị trường đầu tư tài sản kém thuận lợi và dòng tiền nhàn rỗi rút ra tập trung đầu tư cho sản xuất kinh doanh.

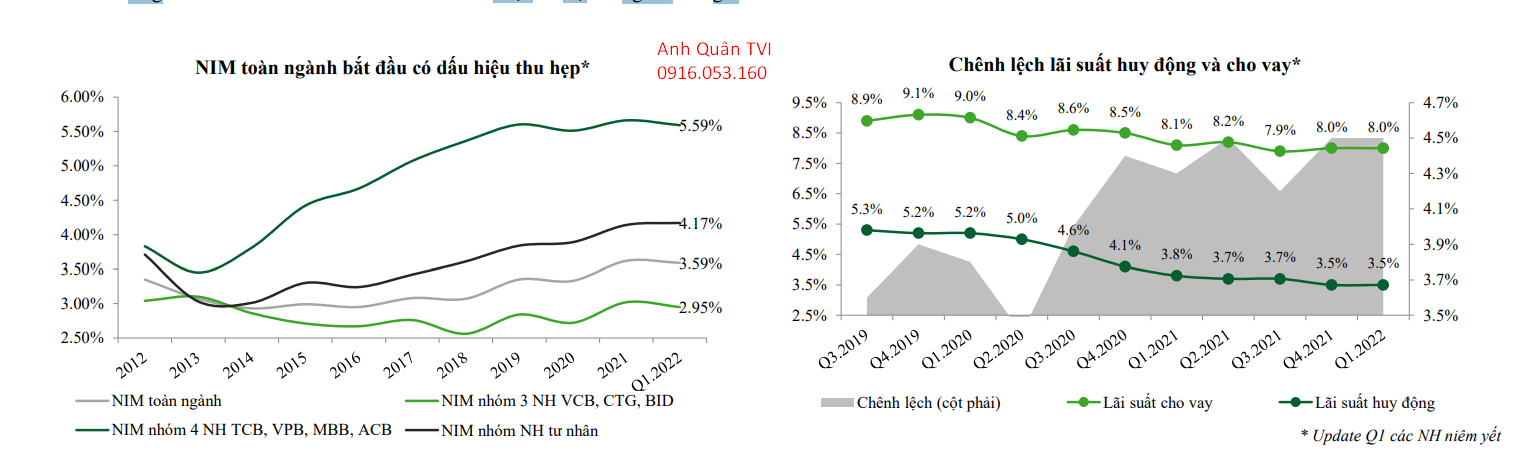

NIM: XU HƯỚNG TĂNG CHẬM LẠI

NIM ngắn hạn đạt đỉnh tại H1.2021 và bắt đầu suy giảm nhẹ do lãi suất cho vay tăng chậm hơn lãi suất huy động. Tuy nhiên, một số nhóm ngân hàng vẫn có thể duy trì được mức NIM cao, bao gồm:

- Nhóm ngân hàng tư nhân có tập khách hàng cá nhân tăng nhanh tiếp tục nâng cao tỷ lệ CASA và cải thiện được chi phí vốn.

- Nhóm 4 ngân hàng thương mại nhà nước duy trì NIM như hiện tại, hoặc có thể tăng nhẹ khi NHNN dừng triển khai các gói hỗ trợ lãi suất, đồng thời chi phí vốn giảm xuống nhờ tăng sức hút về CASA và thanh khoản có thể được hỗ trợ bởi nguồn tiền gửi KBNN.

CHẤT LƯỢNG TÀI SẢN: CẢI THIỆN SAU DỊCH BỆNH

Nợ xấu và nợ tiềm ẩn rủi ro được kiểm soát tốt:

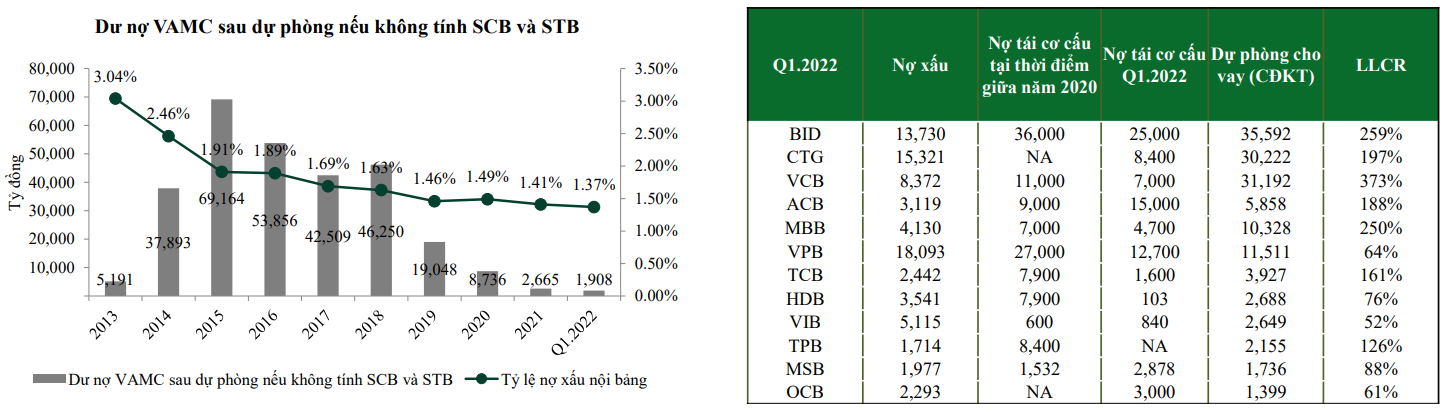

- Tỷ lệ nợ xấu nội bảng giảm xuống 1,37% từ mức 1,41% trong Q4.2021. Nhiều ngân hàng ghi nhận tỷ lệ nợ Nhóm 2 tăng nhanh do việc phân loại lại nợ từ CIC và các khoản chậm thanh toán theo Thông tư 11. Tỷ lệ nợ tái cơ cấu hầu hết đều ghi nhận giảm kể từ Q1.2022 nhờ nền kinh tế mở cửa trở lại. Chi phí tín dụng duy trì ở mức cao khi các ngân hàng tiếp tục tăng cường trích lập trước thời hạn cho các khoản nợ tái cơ cấu.

- Thị trường BĐS kém sôi động và giá cả biến động mạnh có thể ảnh hưởng tiêu cực đến hoạt động thu hồi nợ xấu do BĐS là TSBĐ chính cho phần lớn các khoản vay.

- Việc gia hạn Nghị quyết 42 đến hết 31/12/2023 được Quốc hội chính thức thông qua là tín hiệu tích cực giúp các ngân hàng đẩy nhanh tiến độ xử lý nợ xấu tồn đọng và duy trì tỉ lệ nợ xấu nội bảng dưới mức 2%.

CP Khuyến Nghị: ACB, BID, MBB, VPB (Add zalo để nhận thêm luận điểm đầu tư cụ thể)

Bạn có muốn trở thành VIP/Pro trên 24HMoney? Hãy liên hệ với chúng tôi SĐT/ Zalo: 0981 935 283.

Để truyền thông cho doanh nghiệp, vui lòng liên hệ SĐT/ Zalo: 0908 822 699.

Hòm thư: phuongpt@24hmoney.vnBấm theo dõi để nhận thêm nội dung bổ ích từ chuyên gia này.

Tìm hiểu thêm về chuyên gia.

Hãy chọn VIP/PRO hàng đầu để nhận kho bài viết chuyên sâu

Mã | Giá | Biểu đồ | ||

|---|---|---|---|---|

24.50 +0.40 (+1.66%) | ||||

48.00 +0.85 (+1.80%) |

Bình luận