Tìm mã CK, công ty, tin tức

Đọc nhiều

Bình luận nhiều

Triển vọng bất động sản khu công nghiệp 2024 - 2025 (Phần 1)

Điểm nhấn ngành bất động sản KCN Việt Nam

1. Câu chuyện của 2 thị trường

Thị trường phía Bắc sôi động nhờ nguồn cung mới dồi dào về nhu cầu mạnh mẽ từ lĩnh vực công nghệ cao trong khi thị trường phía Nam nhìn chung trầm lắng do nguồn cung mới hạn chế vè tiến độ đền bù, giải phóng mặt bằng chậm. Xu hướng đối lập về nguồn cung sẽ sẽ tiếp tục hiện hữu trong năm 2024 nhưng sẽ dần thay đổi từ năm 2025: Thị trường phía Bắc sẽ tiếp tục đón nguồn cung mới từ cả khu vực cấp 1 và cấp 2 với ~5.100 ha trong giai đoạn 2024-2027, trong khi thị trường phía Nam tiếp tục có nguồn cung mới hạn chế trong 2024, nhưng kỳ vọng bắt đầu thay đổi từ 2025 với nguồn cung mới trong giai đoạn 2024-2027 dự kiến đạt ~6.200ha, phần lớn từ đất cao su chuyển đổi ở Bình Dương, Đồng Nai, Bình Phước, vè Bè Rịa Vũng Tàu (BR-VT).

2. Chuyển mình đón sóng

Các yếu tố trọng yếu giúp Việt Nam tiếp tục thu hút FDI trong thời gian tới: (i) Trung Quốc +1: DN đang có xu hướng dịch chuyển sản xuất từ các quốc gia khác sang Việt Nam để tận dụng céc lợi thế về chi phí và môi trường kinh doanh; (ii) Hạ tầng phát triển: Cơ sở hạ tầng đang được đầu tư mạnh mẽ giúp nâng cao giá trị KCN; (iii) Chính sách hỗ trợ: Chính phủ Việt Nam đã vè đang triển khai nhiều chính sách ưu đãi thuế, hỗ trợ tài chính và các biện phép khuyến khích khác để thu hút FDI.

Triển vọng CP ngành KCN tích cực trong dài hạn dù trước mắt còn nhiều thách thức

Dù trong ngắn hạn triển vọng CP ngành KCN có thể bị tác động vì sự chậm trễ trong ưu đãi cho các DN FDI lớn để giải quyết Thuế tối thiểu toàn cầu (GMT), Nghị định về Quỹ Hỗ trợ Đầu tư sẽ tập trung vào các chính sách giảm thiểu tác động của GMT. Xét trong dài hạn, các quy hoạch tổng thể giai đoạn 2021-2030 cho thấy quỹ đất KCN mới có thể gia tăng đáng kể, mang lại lợi ích cho các DN nhiều kinh nghiệm có khả năng thu hút FDI.

Khuyến nghị: Lựa chọn cổ phiếu tùy theo khẩu vị

Trong nhóm DN phát triển dự án KCN, chúng tôi lựa chọn các DN hưởng lợi từ dòng vốn FDI mạnh mẽ vào Việt Nam nhờ (i) kinh nghiệm phát triển KCN phù hợp có thể thu hút khách thuê lớn trong lĩnh vực điện tử công nghệ cao và sản xuất vật liệu tiên tiến, (ii) sở hữu quỹ đất hiện hữu lớn, và (iii) tình hình tài chính vững mạnh để gia tăng quỹ đất mới.

Trong nhóm DN cao su, chuyển đổi đất KCN, chúng tôi lựa chọn các DN (i) sức khỏe tài chính lành mạnh, đảm bảo được khả năng chi trả cổ tức bằng tiền mặt cao và đều đặn hàng năm, và (ii) sở hữu quỹ đất lớn, sẵn sàng chuyển đổi mục đích sử dụng từ đất cao su sang đất KCN và dự kiến được đưa vào hoạt động trong những năm tới.

I. TÌNH HÌNH NHÓM BĐS KCN

Ngành Điện tử, Máy móc & Thiết bị, Kim loại chết tạo, và sản xuất phương tiện vận tải dẫn đầu thúc đẩy tăng trưởng trong 1H.2024

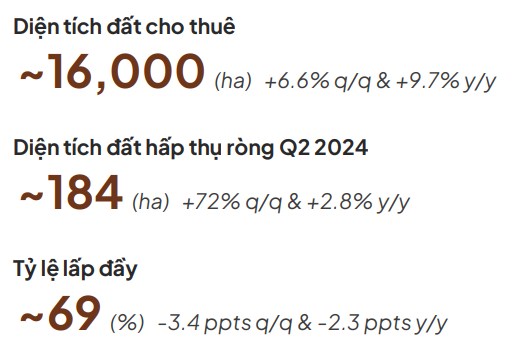

Đất Khu Công Nghiệp (KCN) Cho Thuê:Bốn dự án KCN mới đã được khởi công tại Miền Bắc, bao gồm KCN Gia Lộc (Hải Dương), KCN Phi Thuế Quan Xuân Cầu (Hải Phòng), KCN Sơn Lôi và KCN Sông Lô II (Vĩnh Phúc), cung cấp gần 1.000 ha diện tích cho thuê.Sau loạt các thông báo quy hoạch tỉnh về hoạt động xúc tiến đầu tư, các tỉnh trong khu vực tiếp tục thu hút vốn đầu tư lớn, với tổng diện tích hấp thụ ròng đạt 184 ha. Bắc Ninh dẫn đầu với gần 50 ha, trong khi các tỉnh khéc như Hưng Yên, Vĩnh Phúc, Hải Dương, vè Quảng Ninh ghi nhận khoảng 30 ha mỗi tỉnh.Nhu cầu chủ yếu đến từ các ngènh Điện tử, Máy móc & Thiết bị, và phát triển nhà xưởng xây sẵn. Gia thuê đất KCN trung bình tăng lên mức 129 USD/m2/kỳ hạn thuê, tăng 3,1% so với quý trước vè 8,5% so với cùng kỳ năm trước.

Nhà Xưởng Xây Sẵn (RBF):Bốn dự án RBF mới đã được khởi công, bao gồm BW Thuận Thành 3B, KCN Việt Nam Thuận Thành 3B, Trung tâm Công nghiệp Yên Phong Mở rộng (Bắc Ninh), và Bigland ID (Hải Dương), cung cấp gần 200.000 m2 diện tích mới.Tâm lý thị trường tích cực với hơn 251.000 m2 nhà xưởng xây sẵn được hấp thụ. Vĩnh Phúc dẫn đầu về hấp thụ ròng RBF với đóng góp 28%, trong khi Bắc Ninh, Hải Dương và Hải Phòng chiếm khoảng 22%-25%.Nhu cầu chủ yếu đến từ các ngành Điện tử, Kim loại chế tạo, và Sản xuất phương tiện vận tải. Giá thuê RBF ổn định, tăng 2,4% so với cùng kỳ năm trước, đạt 4,9 USD/m2/théng.

Nhà Kho Xây Sẵn (RBW):Ba dự án RBW mới đã được khởi công, bao gồm BW VSIP Bắc Ninh 2, LOGOS Yên Phong 2A vè KCN Việt Nam Thuận Thành 3B, đều nằm tại Bắc Ninh, bổ sung hơn 277.000 m2 nguồn cung mới.Nhu cầu cho RBW tăng mạnh nhờ sự phục hồi của ngành xuất nhập khẩu và sản xuất, với lượng hấp thụ ròng đạt 107.000 m2, gấp đôi quý trước và gấp ba cùng kỳ năm ngoái. Hải Phòng dẫn đầu nhu cầu với 51% và Bắc Ninh đóng góp 31%.Giá thuê trung bình của RBW tăng lên mức 4,8 USD/m2/théng, tăng 1,5% so với quý trước và 4,3% so với cùng kỳ năm trước.

1.B – KHU VỰC KINH TẾ TRỌNG ĐIỂM PHÍA NAM

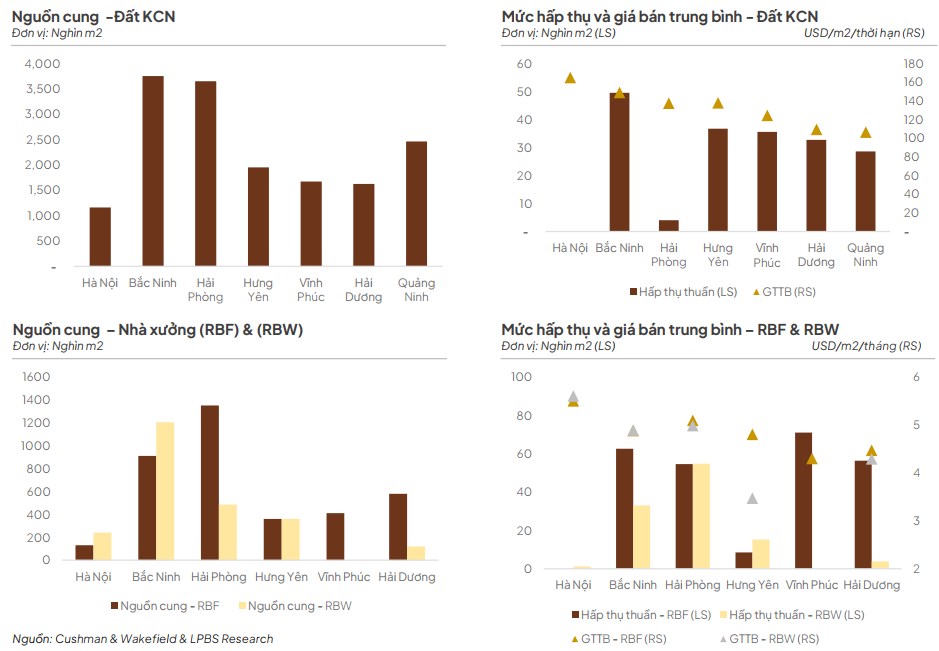

Đất Khu công nghiệp phía nam ghi nhận tỷ lệ lấp đầy ổn định và giá thuê tăng nhẹ nhưng không ghi nhận nguồn cung nào mới trầm lắng hơn so với khu vực phía Bắc.

Tâm lý thị trường tích cực trong quý này với tổng diện tích thuê ròng đạt 79 ha. Bình Dương, Long An và Bà Rịa – Vũng Tàu mỗi địa phương đều ghi nhận hơn 20 ha đã được hấp thụ. Nhu cầu đất khu công nghiệp trong quý này đến từ nhiều ngành công nghiệp khác nhau, từ các ngành có giá trị gia tăng cao như Điện tử, Dược phẩm, đến các ngành truyền thống như Nhựa, Sản xuất phương tiện và Thức ăn chăn nuôi. Giữa bối cảnh nhu cầu cao đối với đất khu công nghiệp, giá chào bán sơ cấp trung bình của đất khu công nghiệp đã được ghi nhận ở mức 176 USD/m2/kỳ hạn thuê, tăng 2,9% so với quý trước vè 4,8% so với cùng kỳ năm trước.

Nhà Xưởng Xây Sẵn (RBF):Một dự án nhà xưởng xây sẵn (RBF) mới đã được khởi công, cụ thể lè BW Bàu Bàng 06 tại tỉnh Bình Dương, cung cấp gần 300.000 m2 vào thị trường Thị trường nhà xưởng xây sẵn đã hưởng lợi lớn từ làn sóng đầu tư, với tổng diện tích hấp thụ ròng được ghi nhận khoảng 172.000 m2. Tỉnh Bình Dương dẫn đầu về hấp thụ nhà xưởng xây sẵn với tỷ lệ đóng góp 59%. Nhu cầu nhà xưởng xây sẵn trong quý này đến từ các ngành công nghiệp có thế mạnh sẵn có của khu vực kinh tế trọng điểm phía Nam như Sản xuất phương tiện, Máy móc & Thiết bị, và Dệt may. Giá thuê nhà xưởng xây sẵn tăng 1,1% so với quý trước và 2,5% so với cùng kỳ năm trước, đạt mức 4,7 USD/m2/théng.

Nhà Kho Xây Sẵn (RBW):Một dự án nhà kho xây sẵn (RBW) mới đã được khởi công trong quý này, cụ thể là dự án BW Đồng An 2 tại tỉnh Bình Dương, với quy mô diện tích sàn 19.000 m2. Diện tích hấp thụ ròng của nhà kho xây sẵn được ghi nhận vào khoảng 74.000 m2 trong quý 2 năm 2024.

Tỉnh Đồng Nai dẫn đầu nhu cầu nhà kho với hơn 23.000 m2 được hấp thụ. Nhu cầu thị trường đã phục hồi nhờ dòng vốn FDI mới vào Việt Nam và tiêu thụ nội địa tăng cao. Giá thuê trung bình của nhà kho xây sẵn được ghi nhận ở mức 4,5 USD/m2/théng, ổn định so với quý trước và tăng 1,2% so với cùng kỳ năm trước.

1.C – TRIỂN VỌNG NGUỒN CUNG KHU CÔNG NGHIỆP 2025 - 2027

Triển vọng tích cực của nền kinh tế Việt Nam được hưởng lợi từ céc hiệp định thương mại tự do (FTA), củng cố các mối quan hệ đối tác chiến lược, vè chiến lược Trung Quốc+1. Do đó Chính phủ ban hành các chính sách tạo lợi thế cho Việt Nam trong cuộc đua thu hút đầu tư nước ngoài FDI từ các tập đoàn lớn và thúc đẩy các chủ đầu tư chuẩn bị nguồn cung đất KCN mới để đón đầu làn sóng đầu tư nhằm đáp ứng nhu cầu ngày càng cao từ các ngành công nghiệp có giá trị gia tăng như Điện tử và Bán dẫn, với xu hướng phát triển các nhà kho/xưởng nhiều tầng vè mô hình lai kết hợp giữa RBF vè RBW.

Từ năm 2025 - 2027, thị trường bất động sản công nghiệp tại Việt Nam sẽ chứng kiến sự gia tăng mạnh mẽ về nguồn cung, đặc biệt tại cac khu vực kinh tế trọng điểm. Dự kiến, tổng diện tích đất khu công nghiệp cho thuê mới sẽ đạt khoảng 11.300 ha, bao gồm 5.100 ha ở khu vực kinh tế trọng điểm phía Bắc (NKER) vè 6.200 ha ở khu vực kinh tế trọng điểm phía Nam (SKER). Phần lớn nguồn cung từ khu vực phía Nam đến từ các chủ đầu tư chuyển đổi đất cao su thành đất khu công nghiệp.

II. CHUYỂN MÌNH ĐÓN SÓNG

2.A – NGUỒN CUNG QUỸ ĐẤT DỒI DÀO TRONG DÀI HẠN

Tầm nhìn 2025 – 2030, Chính phủ Việt Nam đặt mục tiêu đến tổng diện tích đất KCN trên cả nước sẽ đạt ~211 nghìn ha, +55% so với cuối năm 2023. Chú trọng chủ yếu đất KCN được mở rộng ở khu vực cấp 2 Đông Nam Bộ vè đồng bằng Sông Hồng.

Dưa trên Quyết định 326/QĐ – TTg, “Phân bổ chỉ tiêu quy hoạch sử dụng đất quốc gia thời kì 2021 – 2023” và Quyết định 227/QĐ-TTg, “Điều chỉnh mốt số chỉ tiêu sử dụng đất đến năm 2025”, chúng tôi đánh giá chính sách này có lợi cho các chủ đầu tư KCN có nhiều kinh nghiệm trong việc gia tăng quy đất. Như là KBC và VGC ở Bắc Ninh, BCM ở Bình Dương và Bình Phước, IDC ở BR-VT và Tiền Giang. Các khu vực này vẫn đang có như cầu mạnh mẽ là thu hút được céc nguồn vốn đầu tư nước ngoài FDI lớn.

Ngoài ra, các chính sách này cũng thúc đẩy chủ đầu tư KCN chuyển đổi đất cao su nhằm bổ sung nguồn cung quỹ đất mới để có thể đạt được chỉ tiêu quy hoạch sử dụng đất quốc gia. Chúng tôi nhận thấy rằng với các chủ đầu tư đang có quỹ đất cao su lớn ở Đồng Nai, Tây Ninh, BR-VT, vè Bình Phước như là PHR, GVR, và DPR sẽ đóng góp khoảng từ 4.000ha – 6.000 ha đất KCN từ chuyển đổi đất cao su cho khu vực phía Nam.

2.B – ĐIỂM SÁNG TỪ CHUYỂN ĐỔI ĐẤT CAO SU SANG ĐẤT KCN

Chủ đầu tư KCN hưởng lợi từ chuyển đổi đất cao su:Céc công ty chuyển đổi từ đất cao su sẽ lè những bên hưởng lợi chính từ nguồn cung quỹ đất tiềm năng mới.

Tại Bình Dương, có khoảng 4.000 ha đất KCN có thể được chuyển đổi từ đất cao su của PHR, công ty con của GVR. Tại Bà Rịa - Vũng Tàu (BR-VT), Tây Ninh và Bình Phước, GVR cho biết khoảng 25.000 ha trên tổng số gần 35.000 ha quỹ đất tiềm năng mới có thể được chuyển đổi từ đất cao su, mang lại lợi ích cho GVR và DPR.Tuy nhiên, quá trình chuyển đổi đất cao su cần thời gian do phụ thuộc vào chỉ tiêu đất KCN được phân bổ cho từng khu vực.

Tại khu vực miền Nam, nguồn cung các khu công nghiệp giai đoạn 2021-2030 chủ yếu đến từ đất cao su.Theo Quy hoạch KCN Đồng Nai, diện tích đất cao su được Thủ tướng phê duyệt chuyển đổi thènh KCN đến năm 2025 là 6.760 ha (chiếm 91% tổng diện tích KCN Đồng Nai) và 2.000 ha trong giai đoạn 2025-2030 (chiếm 48%).Các địa phương khác như Bình Dương và Bình Phước, Bà Rịa Vũng Tàu có diện tích chuyển đổi đất cao su sang KCN lần lượt là 3.084 ha, 2.994 ha vè 3.933 ha đến năm 2025.

Lợi thế của chuyển đổi đất cao su sang KCN: Đất cao su có diện tích liền thửa lớn, giúp việc đền bù và giải phóng mặt bằng nhanh hơn khi có hướng dẫn rõ ràng về định giá đất. Chi phí san lấp thấp vì đất cao su thường có độ cứng cao, giúp giảm chi phí san lấp mặt bằng.

2.C – HẠ TẦNG PHÁT TRIỂN THÚC ĐẨY TIỀM NĂNG CÁC KCN

Chúng tôi nhận thấy xu hướng mở rộng đầu tư sang các thị trường cấp 2 ở cả miền Bắc vè miền Nam ngày càng rõ ràng hơn nhờ sự kết nối ngày càng tăng với thị trường cấp 1 và giá cho thuê cạnh tranh (so với thị trường cấp 1). Chúng tôi tin rằng Quảng Ninh có tiềm năng trở thành điểm nóng ở miền Bắc trong khi BR-VT sẽ là điểm đến thay thế lý tưởng cho các thị trường cấp 1 ở miền Nam trong thời gian tới.

Với các dự án hạ tầng đang và sẽ được triển khai, mạng lưới cơ sở hạ tầng của Việt Nam trong giai đoạn tới sẽ phát triển lên một tầm cao mới, từ đó thúc đẩy sự phát triển của các KCN xung quanh. Đáng chú ý, sân bay quốc tế Long Thành (LTIA) được quy hoạch trở thành sân bay lớn nhất cả nước với vị trí đặc biệt ngay trung tâm Đông Nam Á, kỳ vọng trở thènh điểm kết nối chung của khu vực và thế giới, cạnh tranh với céc sân bay trong khu vực như Changi (Singapore), Suvarnabhumi (Thái Lan) vè Kuala Lumpur (Malaysia). Chúng tôi tin rằng LTIA đi vào hoạt động (giai đoạn 1 dự kiến năm 2026) sẽ giúp các KCN khu vực xung quanh, đặc biệt là Đồng Nai thu hút đầu tư mạnh mẽ.

Ngoài ra, theo quy hoạch tổng thể hệ thống cảng biển, céc dự án ưu tiên sẽ bao gồm phét triển khu vực cảng cửa ngõ quốc tế tại Lạch Huyện (Hải Phòng) và Cái Mép - Thị Vải (BR-VT) và xây dựng khu cảng trung chuyển quốc tế Cần Giờ (TP.HCM). Hải Phòng được kỳ vọng sẽ tiếp tục lè điểm đến dèi hạn của dòng vốn FDI, với lĩnh vực cảng biển lè một trong 3 mũi nhọn chính của thành phố. Tại khu vực phía Nam, Cảng trung chuyển quốc tế Cần Giờ vẫn là dự án trọng điểm với kế hoạch đầu tư ban đầu khoảng 38.500 tỷ đồng.

2.D – CÁC THAY ĐỔI PHÁP LÝ TÍCH CỰC NHẰM THU HÚT FDI

1. Luật và Nghị định sắp tới sẽ có tác động tích cực đối với việc thu hút FDI

A. Bộ Kế hoạch và Đầu tư đã công bố dự thảo Nghị định về Quỹ hỗ trợ đầu tư vào ngày 09/04/2024. Nguồn vốn cho quỹ này sẽ được huy động từ thuế thu nhập bổ sung theo quy định về thuế tối thiểu toàn cầu (GMT) với mức thuế suất tối thiểu 15% áp dụng cho các doanh nghiệp có doanh thu vượt 750 triệu EUR, cùng với các nguồn ngân sách Nhà nước khác. Quỹ hỗ trợ đầu tư dự kiến sẽ được hoàn thiện trong năm 2024.

B. Chính phủ hiện đang nghiên cứu và chuẩn bị Luật Khu Công nghiệp và Khu Kinh tế, với mục tiêu hỗ trợ xây dựng các khu công nghiệp quy mô lớn đáp ứng yêu cầu phát triển chuỗi cung ứng và kinh tế xanh tại Việt Nam. Trong hơn 30 năm qua, khung phép lý cho ngènh khu công nghiệp chưa có sự thay đổi đáng kể và chỉ ở cấp Nghị định. Hoạt động của các khu công nghiệp liên quan đến nhiều lĩnh vực như quy hoạch, đầu tư, doanh nghiệp, đất đai, xây dựng, môi trường, nhà ở và lao động, dẫn đến những hạn chế trong việc thu hút các dự án đầu tư chuyên sâu và chuyên ngènh.

2. Thúc đẩy FDI trong ngành công nghiệp bán dẫn được thông qua Vào ngày 21/9/2024, Thủ tướng đã ký Quyết định số 1018, nêu rõ chiến lược phát triển ngành công nghiệp bén dẫn của Việt Nam đến năm 2030 (với tầm nhìn đến năm 2050) với (1) công thức C=SET+1 vè (2) lộ trình 3 giai đoạn.

Về lộ trình 3 giai đoạn: Việt Nam đặt mục tiêu có 100/200/300 công ty thiết kế IC; 1/2/3 nhà máy sản xuất chip; 10/15/20 nhà máy đóng gói và kiểm tra chất bán dẫn trong giai đoạn FY24-30/FY30-40/FY40-50. Quyết định này cũng nêu rõ nhiều ưu đãi cho đầu tư vào ngành bán dẫn bao gồm: ưu đãi đầu tư đặc biệt, chi phí R&D, miễn thuế thu nhập cá nhân, miễn tiền thuê đất và chi phí sử dụng mặt nước.

Với các chính sách hỗ trợ mới và nâng cấp mối quan hệ với các nước lớn như Mỹ, Nhật Bản, Úc, chúng tôi tin rằng FDI trong lĩnh vực bán dẫn và công nghệ cao ở Việt Nam sẽ tiếp tục là trọng tâm trong thời gian tới. Các dự án FDI đáng chú ý trong lĩnh vực bán dẫn gần đây chủ yếu nằm ở miền Bắc, bao gồm:

- Nhà máy của Amkor tại KCN Yên Phong II C của VGC (23 ha, 1,6 tỷ USD)

- Nhà máy của Yangjie tại KCN Yên Phong II C của VGC (8 ha, 100 triệu USD)

- Nhà máy của Victory Giant Tech tại VSIP Bắc Ninh II (10 ha, 400 triệu USD)

- Nhà máy của Foxconn tại KCN Nam Sơn Hạp Lĩnh của KBC (14,3 ha, 380 triệu USD)

- Nhà máy của Hana Micron tại KCN Vân Trung ở Bắc Giang (6 ha, 600 triệu USD).

Với lợi thế về chi phí sản xuất và lao động, vị trí địa lý chiến lược, và thành tích mạnh mẽ trong việc thu hút FDI vèo lĩnh vực công nghệ cao trong nhiều năm qua, Việt Nam, đặc biệt là các khu công nghiệp ở miền Bắc, được kỳ vọng sẽ thu hút nhiều dự án FDI trong lĩnh vực này. Chúng tôi cho rằng KBC và VGC có quỹ đất lớn tại miền Bắc Việt Nam, vì vậy họ có vị thế tốt để đón đầu xu hướng này.Trong khi đó, với quỹ đất công nghiệp lớn ở các vị trí chiến lược bao gồm BR-VT (Bà Rịa - Vũng Tàu) và Long An, IDC là đơn vị hưởng lợi lớn nhất từ dòng FDI vào các ngành công nghiệp, vật liệu và tiêu dùng thiết yếu ở miền Nam.

2.E – LỢI THẾ CỦA VIỆT NAM TRONG KHỐI ASEAN

Trung Quốc không còn giữ vị trí là quốc gia xuất khẩu hàng đầu sang Mỹ. Từ khi cuộc chiến tranh thương mại giữa hai nước leo thang vèo năm 2018, Trung Quốc đã bắt đầu mất dần thị phần xuất khẩu sang Mỹ cũng như đầu tư FDI bị sụt giảm, vè ASEAN nổi lên như một trong những bên hưởng lợi lớn. Chúng tôi kỳ vọng Việt Nam sẽ tiếp tục tận dụng xu thế dịch chuyển chuỗi cung ứng toèn cầu để gia tăng thêm thị phần.

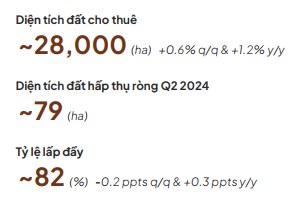

Đầu tư nước ngoài FDI vẫn duy trì ổn định với 17,3 tỷ USD được giải ngân trong ba quý đầu năm (+8,8% so với cùng kỳ năm trước). Lượng vốn đầu tư nước ngoèi đăng ký tăng mạnh 11,6% (khoảng 25 tỷ USD cho cả FDI và FII), bao gồm các dự án quan trọng tại tỉnh Bắc Ninh từ Samsung (1,8 tỷ USD), Amkor, Goertek vè Luxshare.

Trong 1H.2024, Bắc Ninh, Bà Rịa – Vũng Tàu, và Quảng Ninh có sự thu hút FDI lớn nhất cả nước nhờ vào giá đất cạnh tranh, chiến lược thu hút FDI tích cực và hệ thống cơ sở hạ tầng ngày càng được cải thiện.

2.E – LỢI THẾ CỦA VIỆT NAM TRONG KHỐI ASEAN

Lợi thế của Việt Nam thu hút vốn nước ngoài FDI trong khối ASEAN:

(1) Vị trí nối liền Trung Quốc và gần với Đài Loan và Hàn Quốc; 3 nước này chiếm hơn 75%

nguồn cung chất bán dẫn toàn cầu.

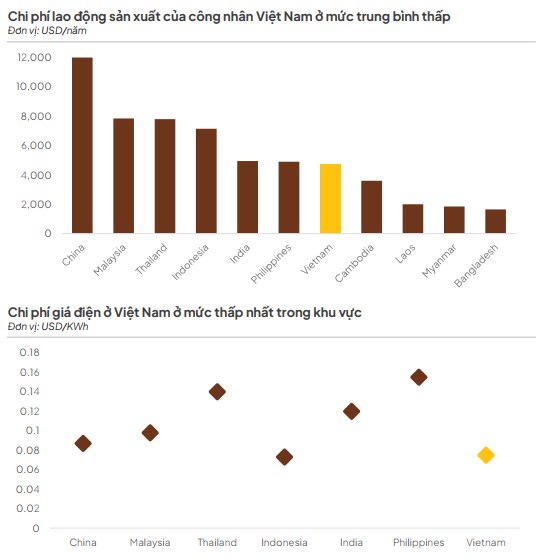

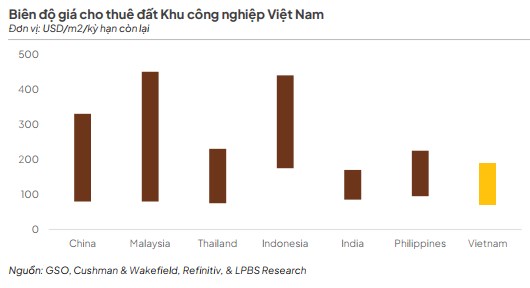

(2) Việt Nam có lợi thế về chi phí lao động thấp, lực lượng lao động dồi dào, và chi phí xây dựng cơ sở hạ tầng vè điện thấp hơn so với các nước trong khu vực.

(3) Việt Nam sở hữu quỹ đất lớn đủ nguồn năng lực để đáp ứng nhu cầu các nhà đầu tư FDI với quy mô lớn. Ngoài ra, chủ đầu tư chuyển đổi đất cao su thènh đất KCN sẽ được hưởng lợi chính từ nguồn cung quỹ đất tiềm năng mới này.

Nguyễn Văn Thiên Kỷ

Chuyên viên Tư vấn Đầu tư – Phòng TVĐT&MGCK Huế

Mã chứng khoán liên quan bài viết

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Nhận OTP

Xem thêm

Dữ liệu thị trường

Xem thêm

Công cụ đầu tư

Xem thêm

Phát triển bản thân

Xem thêm

Quét mã QR để tải app 24HMoney - Giúp bạn đầu tư an toàn, hiệu quả

Về chúng tôi

Cơ quan chủ quản: Công ty TNHH 24HMoney. Địa chỉ: Tầng 5 - Toà nhà Geleximco - 36 Hoàng Cầu, P.Ô Chợ Dừa, Quận Đống Đa, Hà Nội. Giấy phép mạng xã hội số 203/GP-BTTTT do BỘ THÔNG TIN VÀ TRUYỀN THÔNG cấp ngày 09/06/2023 (thay thế cho Giấy phép mạng xã hội số 103/GP-BTTTT cấp ngày 25/3/2019). Chịu trách nhiệm nội dung: Phạm Đình Bằng. Email: support@24hmoney.vn. Hotline: 038.509.6665. Liên hệ: 0908.822.699

Bàn tán về thị trường