Tài chính hành vi- Đọc bài viết nếu muốn mình khác biệt

Cùng với sự phát triển của thị trường chứng khoán Việt Nam, đến nay, hầu hết những nhà đầu tư chứng khoán đã chuyên nghiệp hơn, biết phân tích thông tin một cách hợp lý để đưa ra các quyết định nhằm tối đa hóa lợi ích của mình. Tuy nhiên, vẫn có rất nhiều trường hợp các nhà đầu tư cá nhân có những quyết định đầu tư phi lý trí, dựa vào cảm xúc, dẫn đến sai lầm, thua lỗ, từ đó vô tình tạo ra những tác động tiêu cực cho thị trường.

Các nhà đầu tư thường rất dễ bị ảnh hưởng bởi những thông tin mà họ nhận được và đó chính là cách mà thị trường chứng khoán này hoạt động. Sau đây là một số nghiên cứu phổ biến về các loại thiên kiến thường xuất hiện ở đa số các nhà đầu tư, nó giúp cho độc giả hiểu rằng mình hiện đang ở đâu và làm thế nào thế thoát khỏi số đông.

MỘT SỐ THIÊN KIẾN NHẬN THỨC PHỔ BIẾN

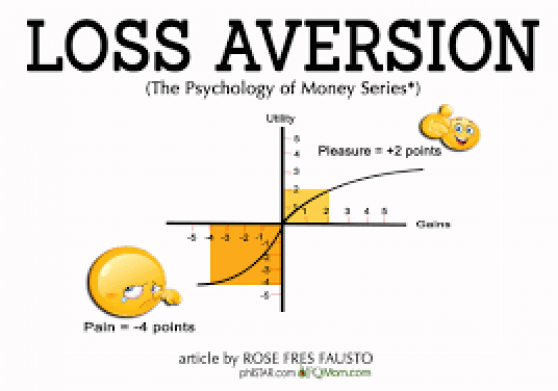

1 Sợ lỗ (Loss aversion)

Đây là thực tế và nó khác với cái tài chính thông thường mà chúng ta thường thấy. Vậy bất kỳ một tình huống nào thì nhà đầu tư phải coi các cái cơ hội là như nhau và phải dựa vào các thông tin mà mình có để ra quyết định thì thực tế rõ ràng chúng ta thấy là mình bị chi phối bởi cái thông tin mà mình có.

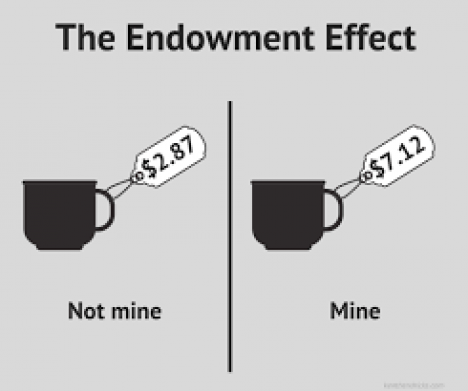

2 Sở hữu (Endowment Effect)

Cái hiệu ứng này nó cho chúng ta một cái quan sát là con người có xu hướng đánh giá cao những gì họ sở hữu hay là thuộc về họ .Ví dụ Anh A đang nắm cổ phiếu XXX thì anh A sẽ đề cao và tuyên truyền cái cổ phiếu mình nắm giữ,nếu như là người hiểu về tài chính hành vi thì người ta sẽ biết rằng là đây đơn giản là một hành vi tâm lý, có nghĩa rằng cái việc người ta giữ cái cổ phiếu đó, người ta đề cao giá trị của nó là điều hết sức bình thường là bởi vì người ta đang nắm giữ còn bạn với cái tư cách là người nhận thông tin bạn có thấy nó tốt hay là không, bạn mua cổ phiếu đó hay không là do bạn chứ không phải là do người khác.

Điều này cũng có nghĩa là nếu như trước đây chúng ta có lãi ở cổ XXX nào đó thì chúng ta cũng sẽ có xu hướng quay lại vì nó mang cái cảm giác an toàn, hoặc nếu như một khuyến nghị của môi giới nào đó làm cho chúng ta lỗ thì cũng dẫn tới việc bớt tin tưởng vào người môi giới đó.

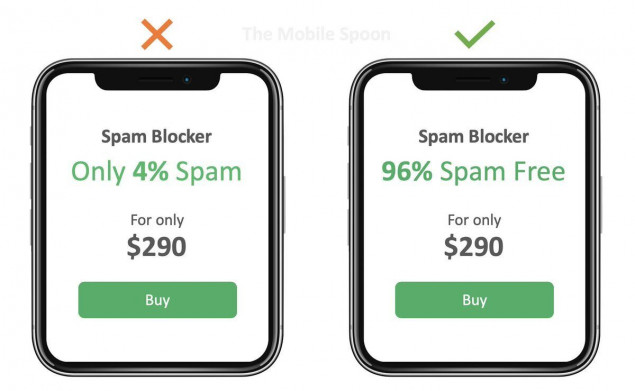

3 Hiệu ứng đóng khung (Framing Effect)

Như vậy rằng bản chất vấn đề nó vẫn là vậy, chỉ khác nhau ở cách nhìn nhận mỗi người, thì đó chính là con người thường xử lý thông tin dựa trên những gì được truyền đạt mà bỏ qua thực thế và bị đóng khung bởi những gì nghe thấy và nhìn thấy, báo chí giật tít.

4 Hiệu Ứng Hối Tiếc/Regret Avoidance

Cái hiệu ứng này thường xảy ra khi mà có một quyết định bị sai, nhà đầu tư vào chậm một cổ phiếu Khi họ hối tiếc vì họ làm sai, họ hối tiếc và họ sợ thì lúc này chính là lúc họ dễ bị lôi kéo vào đám đông nhất và hoạt động giống như đám đông, đơn giản là nếu có sai thì cũng sai như những người khác còn nếu đúng thì cảm thấy tự hào vì mình quá giỏi.

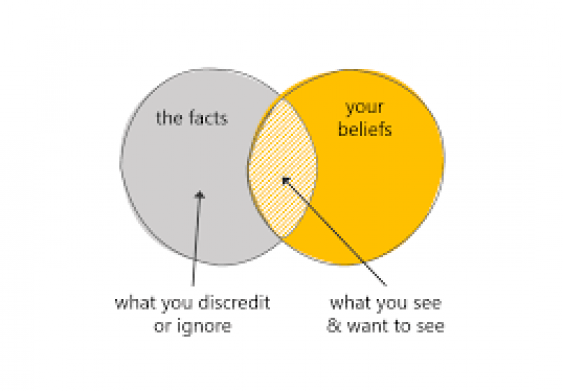

5 Thiên Kiến Xác Nhận/Confirmation bias

Nhà đầu tư thường tin rằng khi đầu tư Chứng khoán là phải vào bank chứng thép, những cổ cơ bản tốt và họ sẽ tìm cách phản bác các cơ hội khác, tức là họ sẽ tìm kiếm thông tin ủng hộ cho lập luận của mình, đối với các thông tin trái chiều thì sẽ có xu hướng coi nhẹ nó, phản bác thông tin không có lợi cho mình. Nếu như cổ phiếu mà mình đang nắm giữ tăng và cổ phiếu của bên đối lập giảm thì sẽ có xu hướng đề cao bản thân, cho là mình đúng. Ngược lại, nếu như cổ phiếu của bên đối lập tăng và của mình lại giảm thì thường sẽ tìm lý do ngoại cảnh không đúng với thực tế của cổ phiếu đó

CHIA SẺ VỚI BẠN ĐỌC

Mọi người thường hay tính toán rất kỹ về định giá, dùng đủ các mô hình để tìm ra giá trị thật của cổ phiếu, nhưng khi giá cổ phiếu tăng vượt qua mức đó thì bắt đầu sửa lại cái giá trị hợp lý. Có những tình huống cổ phiếu giảm quá so với giá trị thật của nó ( thậm chí book value còn dưới 1) nhưng nó vẫn giảm nữa thì rõ ràng chắc chắn là có vấn đề về tâm lý ở đây. Vậy nó đang thể hiện một điều là khi chúng ta định giá theo các công thức và thấy nó có vẻ rất đúng nhưng mà các biến số mà chúng ta đưa vào thì hoàn toàn nó là theo chủ quan và chỉ cần một sự thay đổi nhỏ trong các biến số đó sẽ làm sai lệch toàn bộ kết quả (HPG là một ví dụ cực lớn trong trường hợp này). Trong sách luôn dạy chúng ta phải làm như nào, thị trường như nào nhưng các trường hợp trong sách luôn là những trường hợp vô cùng hoàn hảo để áp dụng.

Hiểu tài chính hành vi thức ra mới chính là " đầu tư giá trị” về thị trường hiệu quả về dài hạn; điểm bùng phát của tham lam và sợ hãi; hành động dựa trên ‘ cảm xúc sai’ và thực tế ‘ đúng

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận