Quý III/2024: 3 cổ phiếu ngân hàng tư nhân dự báo dẫn đầu đà tăng trưởng

Chỉ còn vài ngày nữa thị trường sẽ đón công bố báo cáo tài chính quý III/2024. Ngân hàng nào sẽ dẫn đầu đà tăng trưởng?

Theo Tổng cục Thống kê tính đến thời điểm 27/09/2024, tổng phương tiện thanh toán tăng 5,10% so với cuối năm 2023; huy động vốn của các tổ chức tín dụng tăng 4,79%;tăng trưởng tín dụng của nền kinh tế đạt 8,53% (cùng thời điểm năm trước tăng 6,24%).

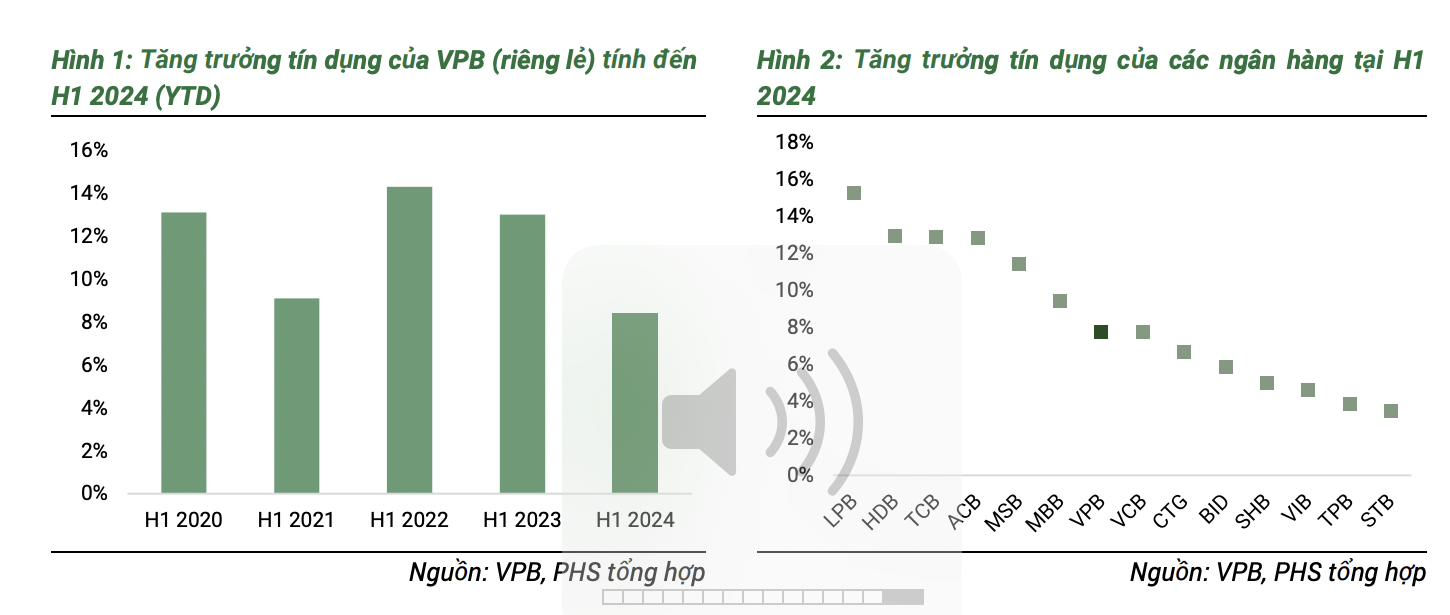

Với đà tăng trưởng tín dụng quý III/2024 được dự báo sẽ tiếp tục cải thiện so với quý II, vì vậy lợi nhuận ròng các ngân hàng niêm yết trong quý III/2024 có thể tăng 16,5,% và là trụ đỡ quan trọng cho tăng trưởng lợi nhuận toàn thị trường. Theo đó, một số ngân hàng có mức tăng trưởng nổi bật như VPB tăng 37%; TPB tăng 35% và TCB 20% nhờ tăng trưởng tín dụng cao.

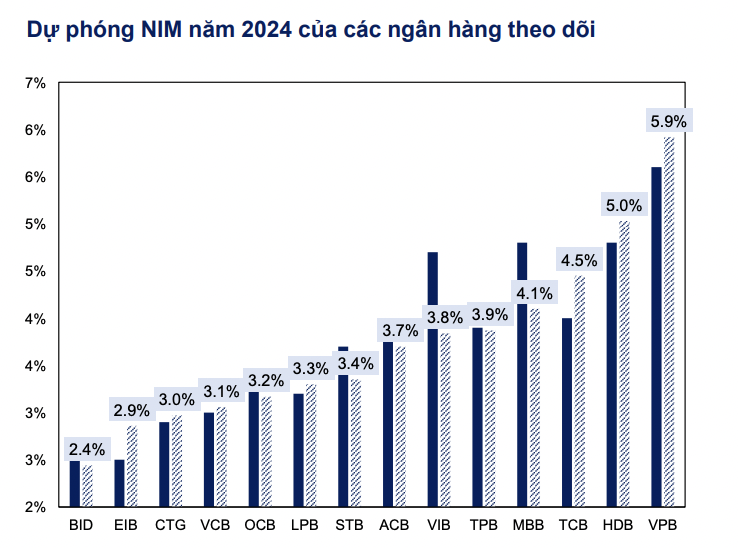

Nhận định về VPB -Ngân hàng TMCP Việt Nam Thịnh Vượng, Công ty Chứng khoán DSC ước tính tăng trưởng tín dụng của VPB năm 2024 và 2025 đạt lần lượt là 20,2% và 24% chủ yếu nhờ sự phục hồi của nền kinh tế trong nước và tín dụng tiêu dùng. NIM của VPB sẽ cải thiện lên 6,07% trong năm 2024 và 6,82% trong năm 2025 nhờ chi phí đầu vào ổn định và hoạt động tín dụng khởi sắc hơn.

DSC cho rằng cũng cho rằng NIM của FECredit sẽ tiếp tục chịu nhiều áp lực trong năm 2024, và sẽ duy trì quanh 16-18% trong năm 2025 khi thu nhập của dân cư có những chuyển biến tích cực hơn. Qua đó, lợi nhuận sau thuế của VPB trong năm 2024 và 2025 lần lượt là 13.111 tỷ đồng tăng 54,4%, và 18.539 tỷ đồng tăng 41,4%.

Có thể nói, chiến lược cho vay thận trọng hơn và nỗ lực đẩy mạnh xử lý nợ xấu đã cho những kết quả tương đối tốt khi lớp nợ xấu mới đang hình thành trong quý II/ 2024 của ngân hàng chậm lại so với cùng kỳ năm 2023. Qua đó, DSC kỳ vọng ngân hàng sẽ duy trì những chính sách quản lý chất lượng tài sản nghiêm ngặt và ước tính tỷ lệ bao phủ nợ xấu năm 2024 và 2025 lần lượt là 53% và 57%.

Bằng phương pháp định giá thu nhập thặng dư và P/B, DSC khuyến nghị mua đối với VPB với giá hợp lý là 24.600 đồng/cổ phiếu. Nhà đầu tư lưu ý, rủi ro gia tăng nợ xấu ảnh hưởng trực tiếp đến chất lượng bảng cân đối, NIM, và lợi nhuận của VPB khi những khó khăn pháp lý về xử lý nợ xấu còn ảnh hưởng đến quá trình thu hồi nợ, đặc biệt là sau ảnh hưởng của bão Yagi.

TPB - Ngân hàng TMCP TienPhongBank được dự báo lợi nhuận quý III/2024 tăng 35% nhờ giảm lãi suất cho vay để kích thích nhu cầu tín dụng. Với TPB, quý II/2024 là động lực tăng trưởng cho lợi nhuận ròng của ngân hàng này. Trong quý II/2024, tổng thu nhập hoạt động (TOI) của TPB đạt 4.236 tỷ đồng (tăng 8% so với cùng kỳ), trong đó thu nhập lãi thuần (NII) tăng 11% nhờ NIM tăng trưởng 19 điểm cơ bản, ngoài ra tăng trưởng tín dụng quý II/2024 ở mức 4,2%.

Trong khi đó, thu nhập ngoài lãi không đổi trong quý II/2024 khi thu nhập hoạt động dịch vụ tăng 45,6% svck, bù đắp mức giảm 99,6% từ kinh doanh ngoại hối. Chi phí hoạt động giảm 28% chủ yếu do giảm lương và chi phí dự phòng. Lợi nhuận ròng trong quý 2/2024 của TPB đạt 1.523 tỷ đồng tăng 18,4%.

Theo MBS, TPB sẽ duy trì mức tăng trưởng lợi nhuận 2 chữ số với mức 16% trong năm 2024/2025 nhờ sự phục hồi mạnh mẽ của nhu cầu tiêu dùng và bất động sản. Hơn nữa, NIM duy trì trong nửa cuối năm 2024, đạt 3,87% trong cả năm, do TPB giữ lãi suất cho vay thấp để thu hút khách hàng khi tăng trưởng tín dụng thấp trong nửa đầu năm.

Chất lượng tài sản (CLTS) của TPB cải thiện nhẹ trong nửa cuối năm 2024 nhờ nền kinh tế hồi phục và các hoạt động sản xuất kinh doanh cải thiện; Nợ nhóm 2/tổng dư nợ giảm trong 3 quý liên tiếp từ đó giảm áp lực lên việc tăng nợ xấu trong nửa cuối năm và TPB sẽ cố gắng củng cố bảng cân đối kế toán qua việc xóa nợ và trích lập dự phòng trong nửa cuối năm. MBS kỳ vọng nợ xấu của TPB đạt 2,04% năm 2024. Với dữ liệu phân tích, MBS nâng khuyến nghị TPB với giá mục tiêu là 21.800 đồng/cp. Giá cổ phiếu đang tương đương với 1.1x thấp hơn 26% so với trung bình P/B 3 năm và thấp hơn 15% so với P/B của các ngân hàng trong ngành năm 2024.

TCB-Ngân hàng TMCP Techcombank đã ghi nhận tăng trưởng tín dụng tốt tại cuối quý II/2024 và dự kiến sẽ giữ đà này ở quý III.

Cụ thể kết thúc quý II/2024, tăng trưởng tín dụng của TCB đạt 12,9%, cao hơn nhiều so với tăng trưởng toàn hệ thống 6% và đạt hơn 80% room tín dụng được cấp. Tổng thu nhập hoạt động đạt 13.420 tỷ đồng tăng 44% và 7.827 tỷ đồng lợi nhuận trước thuế tăng 39%.

Ngân hàng kỳ vọng sẽ được NHNN xem xét cấp thêm room tín dụng trong những tháng còn lại của năm. NIM quý II/2024 của TCB tiếp tục hồi phục 0,3 điểm phần trăm so với quý 1 lên 4,69%, mức cao nhất kể từ quý IV/2022 - giai đoạn bắt đầu tăng lãi suất và thị trường TPDN gặp khó khăn. Lợi suất tài sản sinh lãi (theo quý) có dấu hiệu tạo đáy trong khi chi phí vốn duy trì xu hướng giảm. Tuy nhiên tốc độ hồi phục NIM dự báo sẽ chậm lại trong nửa cuối năm do áp lực cạnh tranh lãi suất cho vay kéo dài trong khi chi phí vốn không còn nhiều dư địa giảm. Với tốc độ tăng trưởng tín dụng cao và NIM hồi phục tốt hơn kỳ vọng, Chứng khoán DSC điều chỉnh tăng 6% dự báo lên 23.997 tỷ đồng, tương đương mức giá mục tiêu năm 2024 của cổ phiếu TCB đạt 26.500 đồng/cp.

Theo các chuyên gia ngoài những ngân hàng dự kiến đạt tăng trưởng tín dụng cao trong quý III, thì các ngân hàng có những đặc điểm sau sẽ đạt mức tăng trưởng tín dụng cao hơn trong thời gian còn lại của năm 2024, đó là: Có NIM cao hơn, một số ngân hàng có thể hy sinh (NIM) bằng cách giảm lãi suất cho vay và các nhà băng có chất lượng tài sản vững chắc.

Các ngân hàng này có thể vượt qua áp lực trích lập dự phòng trong các quý tới khi tín dụng tiếp tục duy trì đà tăng trưởng. Nhà đầu tư tiếp tục nắm giữ nhóm cổ phiếu ngân hàng cho mục tiêu trung hạn từ nay đến hết năm 2024...

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận