Tìm mã CK, công ty, tin tức

Đọc nhiều

Bình luận nhiều

Nhiều doanh nghiệp có lợi nhuận giảm sâu vì tỷ giá

Nhiều doanh nghiệp lỗ đậm hoặc lợi nhuận giảm sâu vì tỷ giá do có số dư gốc vay ngoại tệ lớn. Theo Ngân hàng UOB, tỷ giá vẫn neo cao trong quý II và sẽ giảm từ quý III trước triển vọng Fed hạ lãi suất vào tháng 9.

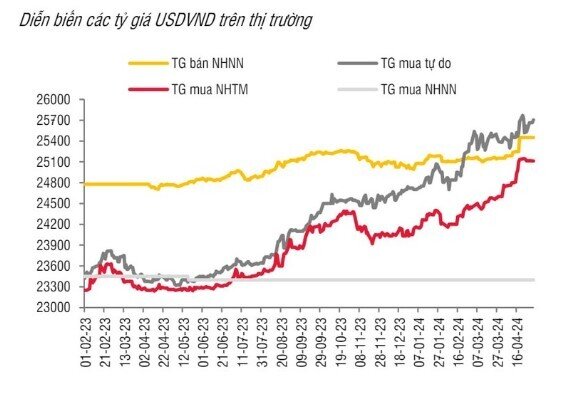

Tỷ giá là vấn đề nóng từ đầu năm đến nay trước việc chỉ số đồng DXY (chỉ số đo lường đồng USD với các tiền tệ khác) liên tục mạnh lên. Trái với kỳ vọng Fed sớm hạ lãi suất và có từ 3 đến 4 lần giảm, gần đây, Chủ tịch Fed đã có bài phát biểu nhấn mạnh quá trình đưa lạm phát quay trở lại mục tiêu 2% không đạt nhiều tiến triển, trong khi các số liệu kinh tế vẫn khá tích cực với mức tăng tốt hơn dự báo của doanh số bán lẻ trong tháng 3. Do vậy, kịch bản dự báo chiếm ưu thế là Fed sẽ giảm lãi suất vào tháng 9 và chỉ có 1 đến 2 lần cắt giảm trong năm nay.

Diễn biến này khiến chỉ số DXY có mức gần 5% tính từ đầu năm đến nay. Hàng loạt đồng tiền chủ chốt đều giảm mạnh so với USD như EUR, GBP hay JPY. Theo đó, VND cũng mất giá khoảng 4,8% so với cuối năm 2023. Tỷ giá niêm yết của Vietcombank (mã: VCB) và chợ đen cũng lần lượt vượt mức đỉnh lịch sử đã thiết lập trước đó với lần lượt 25.473 đồng và 25.760 đồng trong tuần thứ 3 của tháng 4.

Theo SSI Research, bên cạnh đồng USD quốc tế mạnh lên, nhu cầu nhập khẩu tăng cao (cán cân thương mại thâm hụt 1 tỷ USD trong nửa đầu tháng 4) kết hợp với nhiều doanh nghiệp FDI có xu hướng chuyển lợi nhuận về nước đã góp phần đẩy tỷ giá tăng mạnh. Với việc tỷ giá liên ngân hàng đã chạm ngưỡng tỷ giá bán USD mà NHNN đưa ra (25.450 đồng), Vụ Quản lý ngoại hối công bố phương án bán ngoại tệ cho các tổ chức tín dụng có trạng thái ngoại tệ âm để chuyển trạng thái ngoại tệ về 0, với mức bán tỷ giá can thiệp là 25.450 đồng.

Nguồn: SSI Research

Diễn biến tỷ giá tăng mạnh gây ảnh hưởng lớn đến các doanh nghiệp có khoản nợ vay bằng USD lớn hay nhập khẩu lớn. Nhiều đơn vị báo lỗ đậm ngay quý đầu năm do đánh giá chênh lệch lãi/lỗ tỷ giá.

Tổng công ty Phát điện 3 – EVNGENCO3 (mã: PGV) công bố BCTC hợp nhất quý I với khoản lỗ lớn nhất kể từ khi đưa cổ phiếu lên sàn chứng khoán 652 tỷ đồng, cùng kỳ năm trước lãi 621 tỷ đồng. Cùng với hoạt động kinh doanh đi xuống thì tỷ giá là yếu tố quan trọng khiến công ty thua lỗ.

Cụ thể, sản lượng và giá bán điện cùng giảm khiến lợi nhuận gộp giảm phân nửa xuống 608 tỷ đồng. Đồng thời, EVNGENCO3 ghi nhận lãi chênh lệch tỷ giá giảm từ 183 tỷ đồng xuống 22 tỷ đồng khiến doanh thu tài chính giảm từ 251 tỷ xuống 91 tỷ đồng. Trong khi đó, lỗ chênh lệch tỷ giá tăng mạnh từ 1,3 tỷ đồng lên 636 tỷ đồng khiến chi phí tài chính nhảy vọt từ 586 tỷ đồng lên 1.243 tỷ đồng. Chi phí bán hàng và quản lý thay đổi không đáng kể.

Mặc dù đã giảm mạnh nợ vay, tính đến cuối quý I, EVNGENCO3 vẫn còn 34.500 tỷ đồng nợ, bao gồm 5.360 tỷ đồng vay ngắn hạn và 29.187 tỷ đồng vay dài hạn. Đây chủ yếu là các khoản nợ vay bằng USD, CNY, JPY để đầu tư dự án nhá máy nhiệt điện Mông Dương 1, nhiệt điện Vĩnh Tân 2, Thủy điện Buôn Kuốp, Nhiệt điện Phú Mỹ 1.

Nợ lớn bằng ngoại tệ, “ông lớn” địa ốc – Novaland (mã: NVL) báo lỗ kỷ lục quý I với 567 tỷ đồng. Trong kỳ doanh nghiệp ghi nhận lỗ chênh lệch tỷ giá tăng mạnh từ 14 tỷ đồng lên 452 tỷ đồng trong khi lợi nhuận gộp, lợi nhuận từ hoạt động hợp tác đầu tư và lợi nhuận từ được bồi thường do vi phạm hợp đồng tăng.

Tại ngày 31/3, doanh nghiệp có khoản vay bằng USD 72,8 triệu USD do Credit Suisse AG thu xếp, được đảm bảo bằng dự án tại huyện Xuyên Mộc, tỉnh Bà Rịa – Vũng Tàu. Khoản trái phiếu không có tài sản đảm bảo có quyền chuyển đổi thành cổ phiếu NVL trị giá 300 triệu USD phát hành 2021 do Credit Suisse AG thu xếp và làm đại lý phát hành, đáo hạn 2026. Ngoài ra, tập đoàn còn có các khoản vay ngắn hạn bằng USD với bên thứ 3 trị giá hơn 6.000 tỷ đồng.

Trong quý I, ngành dệt may có dấu hiệu phục hồi về số lượng đơn hàng, Tập đoàn dệt may - Vinatex (mã: VGT) báo cáo lợi nhuận gộp tăng 5% lên 345 tỷ đồng. Tuy nhiên, tỷ giá tăng, công ty phát sinh khoản lỗ tỷ giá lớn do đánh giá lại số dư gốc vay ngoại tệ khiến lợi nhuận ròng giảm 36% xuống 36,5 tỷ đồng.

Tập đoàn cho biết ngành dệt may có dấu hiệu phục hồi quý đầu năm về đơn hàng nhưng đơn giá thấp, dự địa tăng giá không nhiều. Trong khi đó, nền chi phí của 2024 cao hơn khi giá năng lượng, chi phí vận chuyển, chi phí bảo hiểm, cảng biển… đều tăng do bất ổn địa chính trị, căng thẳng Biển Đỏ. Đồng thời, các đơn vị thành viên của tập đoàn chủ yếu vay USD để hoạt động sản xuất kinh doanh nên tỷ giá tăng cao làm phát sinh lỗ tỷ giá lớn (cùng kỳ 2023, tỷ giá giảm, các doanh nghiệp ghi nhận lãi tỷ giá khi đánh giá lại các khoản mục có số dư ngoại tệ). Cụ thể, báo cáo cho thấy lãi chênh lệch tỷ giá của tập đoàn giảm từ 59 tỷ xuống 44 tỷ đồng trong khi lỗ chênh lệch tỷ giá gấp đôi lên 46 tỷ đồng.

Diễn biến tương tự tại Sợi Thế Kỷ (mã: STK), doanh thu giảm nhẹ nhưng biên lợi nhuận gộp cải thiện, lãi gộp gấp đôi quý I/2023 lên 32,3 tỷ đồng. Song, hoạt động tài chính kém khả quan, lãi chênh lệch tỷ giá giảm 67% xuống 3,5 tỷ đồng khiến doanh thu tài chính giảm từ 15 tỷ xuống 6,1 tỷ đồng. Ngược lại, lỗ chênh lệch tỷ giá tăng khiến chi phí tài chính tăng từ 13 tỷ đồng lên 17,7 tỷ đồng. Qua đó, lợi nhuận doanh nghiệp sợi chỉ còn vỏn vẹn 711 triệu đồng, giảm 56% so với cùng kỳ năm trước.

Theo Báo cáo dự báo tỷ giá và ngoại hối toàn cầu mới nhất của Ngân hàng UOB (Singapore), nhóm nghiên cứu kinh tế vĩ mô của UOB duy trì kỳ vọng về Fed cắt giảm lãi suất 2 lần, mỗi lần 25 điểm phần trăm trong năm 2024. Do vậy, đồng USD có thể tiếp tục mạnh, ít nhất trong quý II. Theo đó, các đồng tiền châu Á, trong đó có VND tiếp tục yếu trong quý II và bắt đầu phục hồi từ quý III.

UOB kỳ vọng VND sẽ nhận được sự hỗ trợ từ các yếu tố cơ bản vững chắc và sự phục hồi của đồng CNY. Dự báo, USD/VND trong quý II khoảng 25.600 đồng, giảm xuống 25.100 đồng vào quý III, xuống 24.800 đồng vào quý cuối năm.

Mã chứng khoán liên quan bài viết

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Nhận OTP

Xem thêm

Dữ liệu thị trường

Xem thêm

Công cụ đầu tư

Xem thêm

Phát triển bản thân

Xem thêm

Quét mã QR để tải app 24HMoney - Giúp bạn đầu tư an toàn, hiệu quả

Về chúng tôi

Cơ quan chủ quản: Công ty TNHH 24HMoney. Địa chỉ: Tầng 5 - Toà nhà Geleximco - 36 Hoàng Cầu, P.Ô Chợ Dừa, Quận Đống Đa, Hà Nội. Giấy phép mạng xã hội số 203/GP-BTTTT do BỘ THÔNG TIN VÀ TRUYỀN THÔNG cấp ngày 09/06/2023 (thay thế cho Giấy phép mạng xã hội số 103/GP-BTTTT cấp ngày 25/3/2019). Chịu trách nhiệm nội dung: Phạm Đình Bằng. Email: support@24hmoney.vn. Hotline: 038.509.6665. Liên hệ: 0908.822.699

Bàn tán về thị trường