DIG, SCS, PVD có đáng để lựa chọn?

Các cổ phiếu DIG, SCS và PVD đều được các công ty chứng khoán (CTCK) đánh giá tích cực, dựa vào tiềm năng tăng trưởng/cải thiện kết quả kinh doanh của doanh nghiệp.

DIG: Mua với giá mục tiêu 18,900 đồng/cp

Theo CTCK Everest (EVS), thị trường bất động sản Việt Nam có tiềm năng lớn nhờ vào thu nhập bình quân đầu người đang tăng trưởng nhanh, cơ cấu dân số vàng, cơ sở hạ tầng ngày càng được hoàn thiện. Tổng CTCP Đầu tư Phát triển Xây dựng (HOSE: DIG) là một trong những doanh nghiệp sở hữu quỹ đất lớn trên thị trường, tập trung chủ yếu ở 3 khu vực là Đồng Nai, Vũng Tàu và Vĩnh Phúc.

DIG có quỹ đất được giao/được chấp thuận chủ trương nghiên cứu dự án để phát triển các khu đô thị mới khoảng gần 3,000 ha đất. EVS nhận định rằng đây là một lợi thế vượt trội của DIG mà không phải công ty nào cũng có được.

EVS dẫn lời DIG, trong năm 2020, DIG sẽ có nguồn thu khoảng 1,300 tỷ đồng từ dự án Gateway, dự án Nam Vĩnh Yên do đền bù và làm hạ tầng sơ bộ nên có khả năng hạch toán doanh thu.

Bên cạnh đó, DIG sẽ tiến hành thoái vốn thu về khoảng 350 tỷ đồng tại khu đô thị du lịch sinh thái Đại Phước và một công ty vật liệu. Nguồn thu này dự kiến được ghi nhận vào nửa cuối năm 2019.

Rủi ro đối với DIG là việc một số quỹ đất của Công ty đòi hỏi có nguồn vốn rất lớn để có thể phát triển đồng bộ, trong lúc nguồn lực của doanh nghiệp này còn hạn chế.

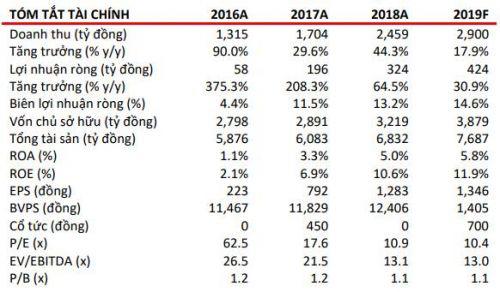

Dự phóng kết quả kinh doanh của EVS trong năm 2019

Nguồn: FiinPro, EVS dự phóng

EVS khuyến nghị mua cổ phiếu DIG với giá mục tiêu 18,900 đồng/cp.

SCS: Nắm giữ với giá mục tiêu 171,700 đồng/cp

CTCP Dịch vụ Hàng hóa Sài Gòn (HOSE: SCS) hiện là đơn vị khai thác ga hàng hóa hàng không lớn thứ 2 tại cảng hàng không quốc tế Tân Sơn Nhất với thị phần 35.3% trong năm 2018. CTCK KB Việt Nam (KBSV) đánh giá rằng dư địa để phát triển, gia tăng thị phần của SCS vẫn còn rất lớn.

6 tháng đầu năm 2019, doanh thu thuần của SCS đạt gần 362 tỷ đồng, tăng hơn 15% so với cùng kỳ năm trước, nhờ số đơn hàng ở mảng khai thác sân ga tăng cũng như giá cước được cải thiện. Lợi nhuận sau thuế nửa đầu 2019 của Công ty đạt gần 240 tỷ đồng, tăng xấp xỉ 21% so với cùng kỳ 2018.

SCS dự kiến thực hiện đầu tư giai đoạn 2 đối với ga hàng hóa, nâng công suất từ 200,000 tấn/năm lên 350,000 tấn/năm. Theo KBSV, việc mở rộng ga hàng hóa đảm bảo đáp ứng các nhu cầu phát sinh tăng thêm, qua đó duy trì tăng trưởng trong dài hạn của SCS.

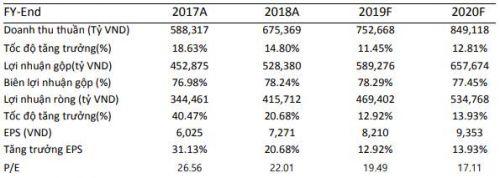

Dự phóng kết quả kinh doanh của SCS trong giai đoạn 2019-2020

Nguồn: KBSV

SCS là doanh nghiệp có lịch sử chi trả cổ tức tỷ lệ cao trong một vài năm gần đây. Tỷ lệ chi trả cổ tức tiền mặt năm 2017 đạt 60%. SCS dự kiến chi trả cổ tức tiền mặt 45% cho năm 2018 (đã tạm ứng đợt 1 cổ tức tỷ lệ 37%).

Hoạt động kinh doanh của SCS gặp phải một số rủi ro sau: Căng thẳng thương mại Mỹ-Trung; việc gián đoạn kinh doanh do sửa chữa đường bay; rủi ro cạnh tranh từ sân bay Long Thành.

KBSV khuyến nghị nắm giữ cổ phiếu SCS với giá mục tiêu 171,700 đồng/cp.

PVD: Tích lũy với giá mục tiêu 21,060 đồng/cp

CTCK Rồng Việt (VDSC) cho rằng Tổng CTCP Khoan và Dịch vụ Dầu khí (HOSE: PVD) đã đi qua giai đoạn khó khăn nhất và đang hướng đến sự cải thiện mạnh mẽ trong hoạt động kinh doanh.

Giá cho thuê giàn khoan dầu trong khu vực đang hồi phục nhanh chóng, đặc biệt trong tháng 6. Nhờ đó, một số giàn tự nâng của PVD được hưởng mức giá mới tốt hơn. VDSC ước tính, giá cho thuê giàn tự nâng năm 2019 của PVD tăng khoảng 10% so với cùng kỳ năm trước. Cộng với việc kéo dài thời gian khấu hao các giàn khoan PVD II, III, VI, bắt đầu từ cuối năm 2018, và khối lượng công việc xuyên suốt trong quý 4/2019, VDSC kỳ vọng mảng dịch vụ khoan sẽ cải thiện lợi nhuận trong năm 2019 và đạt điểm hòa vốn vào năm 2020.

Đối với mảng cung cấp dịch vụ khoan, việc hoạt động chủ yếu ở nước ngoài sẽ khiến doanh thu của PVD sụt giảm. Tuy nhiên, mảng này vẫn sẽ duy trì được lợi nhuận trong cả năm 2019.

VDSC dự phóng doanh thu cả năm 2019 của PVD đạt 4,321 tỷ đồng (giảm 21.5% so với cùng kỳ năm trước) và lỗ ròng 24 tỷ đồng. Trong kịch bản khả quan, nếu PVD tiếp tục hoàn nhập từ quỹ phát triển khoa học công nghệ (còn 238 tỷ đồng vào cuối quý 2/2019), Công ty nhiều khả năng sẽ ghi nhận được lãi ròng.

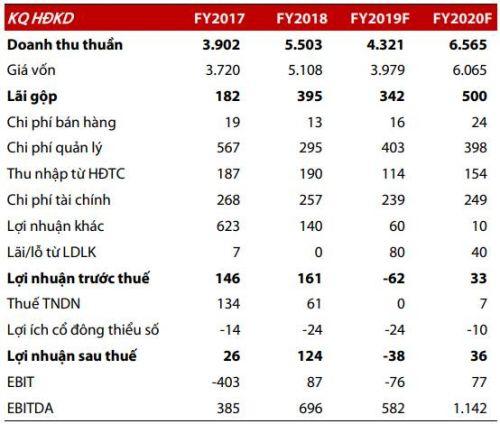

Dự phóng kết quả kinh doanh của PVD trong giai đoạn 2019-2020

Đvt: Tỷ đồng

Nguồn: VDSC

Công việc của các giàn khoan PVD được đảm bảo nhờ những hợp đồng dài hạn được ký kết. Tuy nhiên, VDSC cho rằng để thấy được hiệu quả cần phải chờ đợi thêm, đặc biệt đối với giàn V, trong khi các giàn tự nâng của PVD được kỳ vọng có thể đạt điểm hòa vốn trong năm 2020.

VDSC khuyến nghị tích lũy cổ phiếu PVD với giá mục tiêu 21,060 đồng/cp.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Bấm vào đây để liên hệ 24HMoney ngay

Bàn tán về thị trường