Tìm mã CK, công ty, tin tức

Đọc nhiều

Bình luận nhiều

Chứng khoán SmartInvest kỳ vọng lãi gấp đôi, tăng mạnh vốn cho tự doanh trái phiếu

Sáng 25/03, ĐHĐCĐ thường niên 2024 của CTCP Chứng khoán SmartInvest (UPCoM: AAS) đã thông qua nhiều vấn đề gồm kế hoạch kinh doanh, phương án tăng vốn điều lệ, cũng như các vấn đề quan trọng khác.

ĐHĐCĐ thường niên 2024 của AAS sáng 25/03. Ảnh: Website AAS

Đoàn Chủ tịch gồm bà Ngô Thị Thùy Linh - Chủ tịch HĐQT Công ty; cùng 4 Thành viên HĐQT khác là ông Trần Minh Tuấn - Phó Chủ tịch HĐQT, ông Lê Mạnh Cường - Tổng Giám đốc, bà Đỗ Thị Sâm - Phó Tổng Giám đốc và ông Phạm Minh Đức đã giải đáp nhiều thắc mắc của cổ đông.

Mục tiêu lãi trước thuế 2024 đạt 300 tỷ đồng, tập trung tự doanh trái phiếu

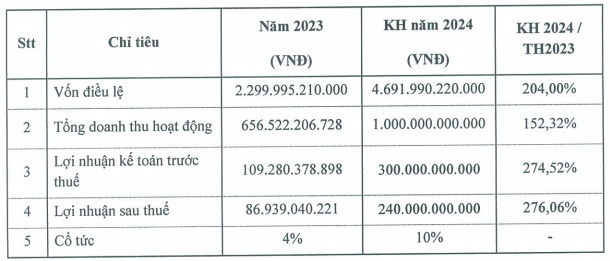

Kế hoạch kinh doanh năm 2024 của Chứng khoán AAS

Nguồn: Chứng khoán AAS

ĐHĐCĐ AAS đã thông qua kế hoạch lãi trước và sau thuế lần lượt đạt 300 tỷ đồng và 240 tỷ đồng, cùng gấp gần 1.8 lần thực hiện năm trước. Tổng doanh thu hoạt động ở mức 1,000 tỷ đồng, tăng hơn 52%. Đồng thời, AAS hướng đến tăng vốn điều lệ từ gần 2,300 tỷ đồng lên 4,692 tỷ đồng, tức hơn gấp đôi. Tỷ lệ cổ tức 2024 ở mức 10%.

Nhìn lại năm 2023, Công ty có doanh thu hoạt động gần 657 tỷ đồng, giảm 46% so với năm trước. Lãi trước và sau thuế lần lượt 109 tỷ đồng và 87 tỷ đồng, đều giảm khoảng 73%.

Theo biên bản họp, cổ đông thắc mắc về mục “các khoản phải thu và bán các sản phẩm tài chính” trên BCTC quý 4/2023 khá cao. Đoàn Chủ tịch giải thích do Công ty đang thực hiện các hoạt động đầu tư vào trái phiếu và hiện vẫn đang tiến hành hoạt động tự doanh tập trung vào mảng mua bán trái phiếu. Đồng thời, Đoàn Chủ tịch cho biết các trái phiếu Công ty đầu tư đều là trái phiếu của các tổ chức phát hành uy tín, có năng lực tài chính và ít rủi ro khi đầu tư, nắm giữ.

Ngoài ra, Đoàn Chủ tịch cho biết hoạt động tự doanh cổ phiếu của Công ty chưa được đẩy mạnh do các rủi ro về thị trường, khi HĐQT đánh giá thị trường có khả năng tăng trưởng, Công ty sẽ đánh giá và tham gia vào thị trường cổ phiếu. Liên quan đến hệ thống KRX, Công ty đang tích cực phối hợp kiểm thử với Sở Giao dịch Chứng khoán.

Về kế hoạch phân phối lợi nhuận, AAS dự kiến trả cổ tức năm 2023 bằng cổ phiếu với tỷ lệ 4% (cổ đông sở hữu 25 cp được nhận 1 cp mới), sẽ được thực hiện trong năm 2024. Nguồn phát hành từ lợi nhuận sau thuế chưa phân phối trên BCTC kiểm toán năm 2023.

Dự kiến phát hành 230 triệu cp cho cổ đông hiện hữu, tăng vốn lên gấp đôi

Một trong những nội dung quan trọng khác được ĐHĐCĐ thông qua là phương án phát hành gần 230 triệu cp cho cổ đông hiện hữu theo phương thức thực hiện quyền, tỷ lệ thực hiện là 1:1 (cổ đông sở hữu 1 cp sẽ có 1 quyền mua, 1 quyền mua được mua 1 cp phát hành thêm). Phương án này được lên kế hoạch thực hiện trong năm 2024, sau khi Ủy ban Chứng khoán Nhà nước chấp thuận.

Giá chào bán dự kiến là 10,000 đồng/cp. Số tiền thu được gần 2,300 tỷ đồng, dùng 30% để bổ sung nguồn vốn cho hoạt động cho vay giao dịch ký quỹ chứng khoán 30% và 70% còn lại cho hoạt động tự doanh.

Nếu thành công, vốn điều lệ Công ty từ 2,300 tỷ đồng sẽ gấp đôi lên gần 4,600 tỷ đồng.

Như vậy, nếu tính thêm phương án phát hành cổ phiếu trả cổ tức bằng cổ phiếu năm 2023 (tỷ lệ 4%), vốn điều lệ Công ty có thể đạt 4,692 tỷ đồng, như chỉ tiêu đề ra.

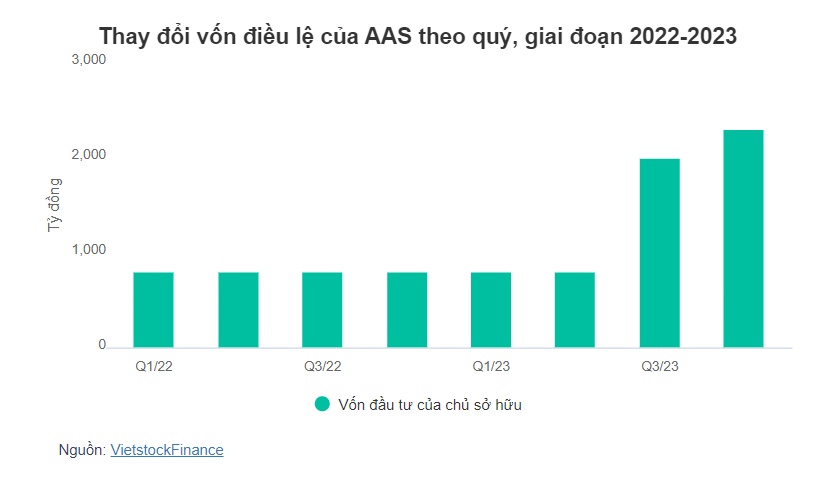

Năm 2023, ASS có 2 đợt tăng vốn điều lệ. Đợt 1, tăng vốn điều lệ từ 800 tỷ đồng lên gần 2,000 tỷ đồng, thông qua chào bán cổ phiếu ra công chúng và phát hành cổ phiếu trả cổ tức năm 2021; thời điểm thay đổi vốn là 15/08/2023. Đợt 2, thông qua phát hành cổ phiếu trả cổ tức năm 2022, vốn điều lệ Công ty tăng lên gần 2,300 tỷ đồng; thời điểm thay đổi vốn vào ngày 15/11/2023.

Việc Công ty liên tục tăng vốn làm cho cổ đông đặt vấn đề liệu nhân sự tại Công ty có đáp ứng được không? Đoàn Chủ tịch cho biết hiện nay, các CTCK đều tăng vốn điều lệ nhằm bổ sung vốn lưu động và các CTCK muốn hoạt động tốt bắt buộc phải tăng vốn điều lệ để thúc đẩy hoạt động của Công ty. Đối với AAS, nhân sự và cơ sở vật chất vẫn đang đáp ứng hiệu quả kế hoạch do ĐHĐCĐ đề ra.

Thành lập văn phòng đại diện tại nước ngoài

Nhằm tạo điều kiện và phục vụ cho hoạt động của AAS trong giai đoạn phát triển tiếp theo, HĐQT AAS đã trình ĐHĐCĐ thông qua việc thành lập Văn phòng đại diện tại Nhật Bản, Canada và Đài Loan và đã được thông qua.

Các cổ đông yêu cầu cung cấp thêm thông tin về việc mở rộng mạng lưới kinh doanh, các lợi thế cạnh tranh hiện nay của Công ty khi mở rộng tại thị trường nước ngoài.

Đoàn Chủ tịch giải đáp AAS hiện đã và đang áp dụng các chiến dịch để cạnh tranh trong thị trường chứng khoán. Thời gian tới, Công ty sẽ tiến hành các buổi offline với các nhà đầu tư tại các chi nhánh, văn phòng đại diện ở các tỉnh thành, địa bàn mà các CTCK khác chưa mở rộng.

Hiện, Công ty đã xây dựng được thương hiệu trên thị trường trong mảng đầu tư, kinh doanh trái phiếu. Với việc mở rộng tại thị trường nước ngoài, Công ty tiến tới mục tiêu làm cầu nối giữa doanh nghiệp trong nước và nước ngoài trong việc huy động vốn.

Chuyển sàn sang HOSE hoặc HNX

ĐHĐCĐ AAS cũng đã thông qua việc chuyển sàn sang niêm yết tại Sở Giao dịch Chứng khoán TPHCM (HOSE) hoặc Sở Giao dịch Chứng khoán Hà Nội (HNX).

Cụ thể, ngày 17/07/2023, HĐQT Công ty đã có nghị quyết lập danh sách người sở hữu chứng khoán AAS để thực hiện thủ tục chuyển sàn giao dịch cổ phiếu AAS từ thị trường UPCoM sang HOSE, danh sách được chốt ngày 19/07/2023.

Tuy nhiên, sau khi chốt danh sách, HĐQT nhận thấy chưa phải là thời điểm hợp lý nộp hồ sơ niêm yết tại HOSE. Do vậy, HĐQT đề nghị ĐHĐCĐ thông qua việc tiếp tục thực hiện việc chuyển sàn giao dịch từ UPCoM sang HNX hoặc HOSE năm 2024.

Bên cạnh đó, ĐHĐCĐ cũng thông qua việc tiếp tục nộp hồ sơ xin bổ sung nghiệp vụ kinh doanh chứng khoán phái sinh và các dịch vụ chứng khoán liên quan theo quy định pháp luật, đã được thông qua tại nghị quyết ĐHĐCĐ thưởng niên 2023.

Mã chứng khoán liên quan bài viết

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Nhận OTP

Xem thêm

Dữ liệu thị trường

Xem thêm

Công cụ đầu tư

Xem thêm

Phát triển bản thân

Xem thêm

Quét mã QR để tải app 24HMoney - Giúp bạn đầu tư an toàn, hiệu quả

Về chúng tôi

Cơ quan chủ quản: Công ty TNHH 24HMoney. Địa chỉ: Tầng 5 - Toà nhà Geleximco - 36 Hoàng Cầu, P.Ô Chợ Dừa, Quận Đống Đa, Hà Nội. Giấy phép mạng xã hội số 203/GP-BTTTT do BỘ THÔNG TIN VÀ TRUYỀN THÔNG cấp ngày 09/06/2023 (thay thế cho Giấy phép mạng xã hội số 103/GP-BTTTT cấp ngày 25/3/2019). Chịu trách nhiệm nội dung: Phạm Đình Bằng. Email: support@24hmoney.vn. Hotline: 038.509.6665. Liên hệ: 0908.822.699

Bàn tán về thị trường