Chọn cổ phiếu nào trong những ngày cuối năm 2020?

Các công ty chứng khoán (CTCK) khuyến nghị khả quan POW do nâng EV/EBITDA mục tiêu tương đương với trung bình các doanh nghiệp trong nước nhờ kỳ vọng sản lượng và giá bán bình quân hồi phục trong 2021; mua LTG do Công ty này đang đẩy mạnh phát triển công nghệ giúp thúc đẩy sự phát triển trong tương lai; mua PNJ do Công ty đang phục hồi mạnh mẽ khỏi bối cảnh nhu cầu trang sức giảm do Covid-19.

POW khả quan với giá mục tiêu 13,300 đồng/cp

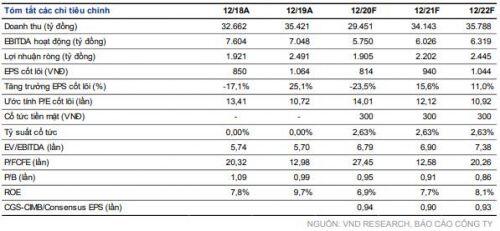

Theo CTCK VNDirect (HOSE: VND), sản lượng điện của Tổng Công ty Điện lực Dầu khí Việt Nam (PVPower, HOSE: POW) tăng 10.8% trong 2021 nhờ nhu cầu điện phục hồi hậu Covid-19. Hơn nữa, sản lượng thủy điện kỳ vọng tăng mạnh (tăng 27.4%) trong khi sản lượng huy động nhiệt điện từ EVN sẽ giảm do nguồn thủy điện giá rẻ được ưu tiên. Giá bán trung bình (ASP) dự báo tăng 4.7% so với năm 2019 do giá nhiên liệu đầu vào khí và than tăng (phần tăng sẽ được chuyển qua giá bán với phần sản lượng theo hợp đồng mua bán điện (PPA)) và giá bán điện trên thị trường cạnh tranh (CGM) tăng nhẹ (tăng từ 3-5%). VNDirect kỳ vọng lợi nhuận ròng sẽ tăng 16.4% trong năm 2021.

10 tháng đầu năm 2020, POW ghi nhận sản lượng tiêu thụ đạt 16.1 tỷ kWh, giảm 13.5% so với cùng kỳ, chủ yếu do sản lượng huy động tại nhà máy Nhơn Trạch 1 thấp, đợt trung tu kéo dài 36 ngày tại nhà máy Nhơn Trạch 2 và sản lượng thủy điện giảm nhẹ do thiếu nước vào đầu năm 2020. Doanh thu giảm 15.8% so với cùng kỳ do giá CGM trên đà giảm, cụ thể, doanh thu tháng 10 giảm 76% so với tháng trước và lũy kế 10 tháng giảm 24.2% so với cùng kỳ do nguồn thủy điện giá rẻ phục hồi.

Bảng dự phòng KQKD đến năm 2022 của POW

Ngoài ra, giá cổ phiếu POW đã tăng khoảng 12% từ đầu tháng 12 do có tin đồn thoái vốn tại công ty con PVMachino (PVM) sau khi một cổ đông khác của PVM thoái thành công 17.1% cp trong tháng 11. POW hiện nắm giữ 19.9 triệu cp của PVM với tổng giá trị là 189 tỷ đồng. Nếu POW có thể thoái toàn bộ cổ phần của mình tại PVM với giá giao dịch hiện tại, VNDirect ước tính công ty có thể ghi nhận doanh thu tài chính khoảng 187 tỷ đồng. Tuy nhiên, do chưa có thông báo chính thức nào từ POW về tiến độ thoái vốn nên VNDirect chưa đưa khoản thu nhập một lần này vào mô hình định giá.

Qua đó, VNDirect khuyến nghị khả quan POW với giá mục tiêu 13,300 đồng/cp.

Mua LTG với giá mục tiêu 33,000 đồng/cp

Theo CTCK Mirae Asset, CTCP Tập đoàn Lộc Trời (UPCoM: LTG) đang áp dụng các tiến bộ công nghệ như: Sử dụng QR code xuất xứ thể hiện đặc tính gạo, vận hành máy bay không người lái (Drone) phun thuốc trừ sâu hại lúa trên diện rộng, ứng dụng App Bác sĩ cây ăn quả hỗ trợ nông dân bên cạnh nhiều ứng dụng công nghệ khác. Đây là hướng đi đúng đắn của LTG trong bối cảnh Hiệp định thương mại EV-FTA đã có hiệu lực từ 08/2020, điều này sẽ hỗ trợ việc xuất khẩu hàng hóa sang thị trường EU trong dài hạn cho LTG vì thị trường EU là một trong những thị trường trọng điểm được kỳ vọng sẽ thúc đẩy tăng trưởng trong thời gian tới, bên cạnh các thị trường khác như Philippines, Châu Phi và Trung Quốc.

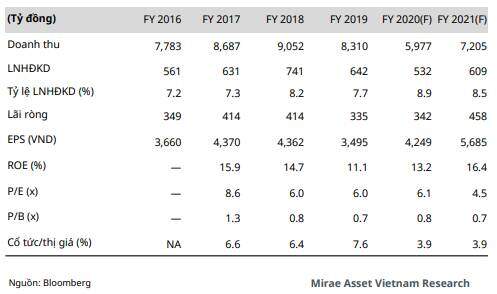

Đối với năm 2020, Mirae Asset dự báo doanh thu thuần và lãi ròng trong năm của LTG đạt lần lượt 5,977 tỷ và 342 tỷ đồng, tương đương giảm 28% và tăng 2.2% so với năm 2019 do ảnh hưởng của một số yếu tố đến hoạt động kinh doanh. Thứ nhất, áp lực dịch bệnh Covid và lũ lụt cũng như cạnh tranh thuế ở EU sẽ giúp mảng gạo phục hồi đạt mức 1,386 tỷ đồng với biên lợi nhuận gộp mảng gạo khả quan đạt 2.9%, tăng so với mức 1.3% trong năm 2019 nhờ giá bán tích cực. Thứ hai, mảng thuốc bảo vệ thực vật kỳ vọng cũng có sự phục hồi doanh thu đầu năm 2020 nhờ đẩy mạnh việc sản xuất vụ lúa hè thu, đặc biệt là đông xuân với doanh thu đạt 3,640 tỷ đồng, giảm 24%so với doanh thu năm trước. Cuối cùng là biên lợi nhuận gộp chung ước đạt 23.6%, tăng so với mức 20.5%.

Đối với năm 2021, Mirae Asset ước tính doanh thu thuần và lãi ròng LTG đạt 7,205 tỷ và 458 tỷ đồng, tăng 20.6% và 33.8% so với năm 2020 do sự phục hồi mạnh hoạt động kinh doanh sau giai đoạn 2020 khó khăn do dịch Covid với doanh thu mảng thuốc bảo vệ thực vật tăng 24.5% và mảng lương thực - gạo tăng 40.9%, tiếp đó biên lợi nhuận chung giảm từ 23.6% xuống 22.5% do đẩy mạnh công tác bán hàng, cuối cùng do chi phí tài chính ở mức 182 tỷ, giảm 10% so với năm nay.

Bảng dự phóng KQKD đến năm 2021 của LTG

Nhờ sự quay đầu phục hồi kinh doanh trong nửa cuối năm 2020 cũng như kỳ vọng 2021 sẽ bứt phá ở hai mảng hoạt động chính là thuốc bảo vệ thực vật & gạo, Mirae Asset khuyến nghị mua LTG với giá mục tiêu 33,000 đồng/cp.

Mua PNJ với giá mục tiêu 89,000 đồng/cp

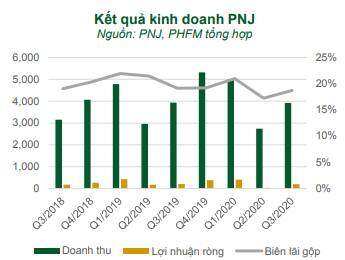

Theo CTCK Phú Hưng (UPCoM: PHS), sức mua của ngành trang sức tiếp tục giảm trong quý 3 do làn sóng Covid-19 lần 2 vào đầu tháng 8. Tuy nhiên, mảng bán lẻ của CTCP Vàng bạc Đá quý Phú Nhuận (HOSE: PNJ) vẫn tăng trưởng dương, điều này cho thấy PNJ đã gia tăng thị phần trang sức trong quý 3. Hơn nữa, ra mắt thương hiệu Style by PNJ hướng đến đối tượng khách hàng trẻ tuổi cũng sẽ giúp PNJ gia tăng doanh thu kênh bán lẻ và thị phần trong quý 4.

Để đạt được kết quả khả quan trên, PNJ đã nghiên cứu nhằm thiết kế và trưng bày sản phẩm theo nhu cầu của mỗi khách hàng ở từng vùng miền, ước tính giảm 500 tỷ đồng hàng tồn kho nếu cơ cấu lại sản phẩm. Ngoài ra, ban lãnh đạo của PNJ nỗ lực tìm được nhiều mặt bằng thuê mới có vị trí tốt, giá rẻ, kể cả một số mặt bằng của những đối thủ cạnh tranh.

Hơn nữa, PNJ đã bắt đầu triển khai nhà máy thứ hai tại Long An để xử lý các sản phẩm có những ảnh hưởng đến môi trường như hàng xi mạ, với công suất 500,000 sản phẩm/năm đồng thời nâng cấp nhà máy 1 để sản xuất các sản phẩm cao cấp hơn, thay thế được các mặt hàng nhập khẩu, qua đó cũng giảm được nhiều chi phí thuế nhập khẩu, tương ứng 100 tỷ đồng/năm. Vào cuối năm nay, PNJ dự kiến sẽ đưa ra 1 số sản phẩm bán sỉ mới, có hàm lượng công nghệ cao – những sản phẩm trước đây khách hàng chỉ mua hàng xách tay.

Kết quả kinh doanh 10 tháng đầu năm 2020 của PNJ tương đối ổn định với doanh thu thuần và lợi nhuận sau thuế lần lượt đạt 13,495 tỷ đồng (tăng 0.7% so với cùng kỳ) và đạt 817 tỷ (giảm 13%), hoàn thành lần lượt 93.2% kế hoạch doanh thu và 98.1% kế hoạch lợi nhuận năm 2020. Biên lợi nhuận gộp trong 10 tháng đầu năm đạt 19.7%, giảm nhẹ so với mức 20.8% của cùng kỳ năm ngoái do hai quý đầu năm PNJ đã cơ cấu lại danh mục sản phẩm, tập trung vào kinh doanh vàng miếng và chế tạo hàng trang sức có nhiều hàm lượng vàng cao – đây là những sản phẩm có biên lãi gộp thấp.

Qua đó PHS khuyến nghị mua PNJ với giá mục tiêu 89,000 đồng/cp.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Bấm vào đây để liên hệ 24HMoney ngay

Bàn tán về thị trường