BWE, QTP và PTB có tiềm năng đón sóng?

Các công ty chứng khoán (CTCK) khuyến nghị nắm giữ BWE với tiềm năng tăng trưởng dài hạn đến từ các công ty liên kết; mua QTP nhờ hưởng lợi khi nguồn cung điện thắt chặt tại miền Bắc; trung lập PTB do giá cổ phiếu hiện tại đã phản ánh đầy đủ tăng trưởng lợi nhuận.

Nắm giữ cổ phiếu BWE với giá mục tiêu 43,800 đồng/cp

CTCK BIDV (BSC) dự báo giá trị xuất khẩu của Việt Nam có thể tăng trưởng 5.5 - 11% trong năm 2024. Đây sẽ là yếu tố hỗ trợ nhu cầu tiêu thụ nước sạch và khối lượng rác thải phục hồi ở tỉnh Bình Dương.

CTCP - Tổng công ty nước - môi trường Bình Dương (HOSE: BWE) sẽ tăng thêm khách hàng mới nhờ đầu tư tăng đường ống nước; nâng công suất nhà máy xử lý rác thải; dân số và tỷ lệ đô thị hóa ở tỉnh Bình Dương được dự báo tiếp tục gia tăng.

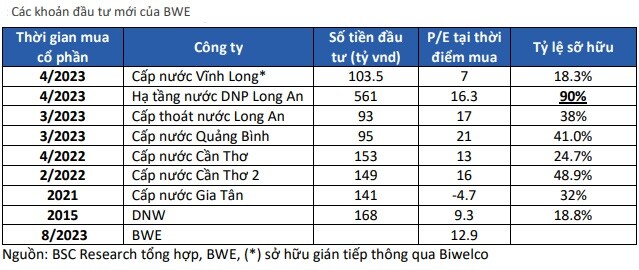

Trong ngắn hạn, BSC cho rằng BWE sẽ tạm ngưng hoạt động M&A do phải tập trung cải tổ lại các công ty vừa mới mua cổ phần và đã sử dụng vượt ngân sách kế hoạch (khoảng 1,000 tỷ đồng thực hiện M&A). Ngoài ra, BWE chưa có chính sách thoái vốn nhà nước ở các công ty liên kết. Dù vậy, tiềm năng tăng trưởng từ năm 2025 về sau sẽ đến từ các công ty liên kết.

BSC dự phóng năm 2023, doanh thu thuần BWE đạt 3,444 tỷ đồng và lãi sau thuế 667 tỷ đồng, lần lượt giảm hơn 1% và 11% so với cùng kỳ.

Sang năm 2024, doanh thu thuần dự kiến tăng 8% lên 3,718 tỷ đồng và lãi sau thuế 713 tỷ đồng, tăng gần 7% so với cùng kỳ. Trong đó, doanh thu nước sạch, xử lý rác thải, nước thải tăng lần lượt 5%, 16%, 19% so với cùng kỳ, nhờ được hỗ trợ bởi sự phục hồi của hoạt động sản xuất ở tỉnh Bình Dương và nhà máy nước, xử lý rác được nâng công suất.

Từ những luận điểm trên, BSC khuyến nghị nắm giữ cổ phiếu BWE với giá mục tiêu 43,800 đồng/cp. Nhóm phân tích định giá cổ phiếu BWE dựa trên kịch bản giá nước không tăng trong giai đoạn 2023-2026, vì biên lợi nhuận gộp mảng nước sạch của BWE đang ở mức khá cao (đạt mức 56% trong 9 tháng đầu năm 2023) và tình hình kinh tế ở Bình Dương đang trong giai đoạn phục hồi.

Mua cổ phiếu QTP với giá mục tiêu 16,800 đồng/cp

CTCK KB Việt Nam (KBSV) dẫn thông tin từ EVN cho biết, nhu cầu tiêu thụ điện dự báo sẽ tăng trưởng ở mức 8.5%/năm trong 5 năm tới. Trong dài hạn, đây là yếu tố tích cực đối với các nhà máy điện nói chung, đặc biệt khi chưa có nhiều dự án điện mới đi vào vận hành.

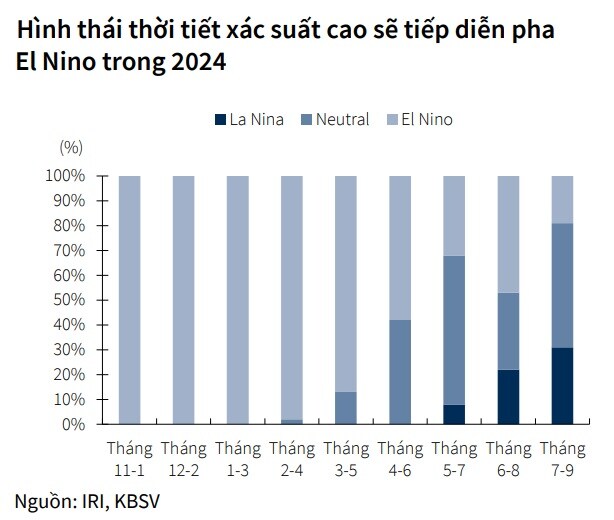

Theo dự báo của Viện Nghiên cứu Quốc tế về Xã hội và Khí hậu (IRI), El Nino có xác suất cao sẽ diễn ra trong năm 2024 trước khi chuyển sang pha trung tính. Về nguồn cung, miền Bắc hiện tại đang gặp vấn đề khi thiếu hụt nguồn cung mới từ các nhà máy do nhiều dự án chậm triển khai.

Mặt khác, hệ thống điện tại đây phụ thuộc khá nhiều vào thuỷ điện (46% tổng cơ cấu nguồn phát). El Nino tiếp diễn ảnh hưởng đến đến lượng mưa và mực nước của các hồ, khiến huy động cho nhóm này giảm đi đáng kể, càng đặt áp lực lên nguồn cung ứng.

Trên cơ sở đó, KBSV kỳ vọng nguồn thay thế là nhóm nhiệt điện (51% cơcấu nguồn phát) sẽ được huy động tích cực để đảm bảo an ninh năng lực cho khu vực phía Bắc. Các nhà máy thuộc nhóm này gồm CTCP Nhiệt điện Quảng Ninh (UPCoM: QTP) sẽ được hưởng lợi từ bối cảnh trên.

Về tình hình tài chính, dư nợ QTP giảm mạnh qua các năm nhờ việc tập trung dòng tiền để trả nợ. Theo BCTC quý 3/2023, Công ty chỉ còn khoảng 716.2 tỷ đồng nợ vay. Dựa trên lịch trả nợ và tình hình thực tế, KBSV dự báo QTP có thể hoàn thành trả nợ trả nợ vào năm 2024-2025, góp phần đẩy mạnh dòng tiền thuần của Doanh nghiệp.

Kể từ năm 2019, sau khi hết lỗ lũy kế, QTP bắt đầu chia cổ tức trở lại và tỷ lệ cổ tức cũng tăng dần qua các năm. Với việc không còn nợ vay, KBSV cho rằng QTP sẽ giữ mức cổ tức hấp dẫn như hiện nay khi không có kế hoạch mở rộng lớn trong giai đoạn tới.

Về kết quả kinh doanh, KBSV dự phóng lãi sau thuế 2023 của QTP đạt 620 tỷ đồng, giảm 19% so với cùng kỳ; trong khi doanh thu dự kiến tăng 15% lên 12,024 tỷ đồng. Sang năm 2024, doanh thu ước đạt 11,768 tỷ đồng, giảm nhẹ 2%, nhưng lãi sau thuế tăng 35% lên 834 tỷ đồng.

Đánh giá triển vọng kinh doanh cũng như xem xét các rủi ro có thể phát sinh, KBSV khuyến nghị mua cổ phiếu QTP với giá mục tiêu 16,800 đồng/cp.

Trung lập cổ phiếu PTB với giá mục tiêu 62,900 đồng/cp

CTCK VNDIRECT (VND) kỳ vọng thị trường nhà ở Mỹ sẽ dần phục hồi trong năm 2024 nhờ việc lãi suất vay mua nhà giảm. Hiệp hội Nhà ở Quốc gia (NAHB) cũng dự báo doanh số bán nhà mới sẽ tăng trong năm 2024 và 2025.

Do đó, mảng đồ gỗ nội thất của CTCP Phú Tài (HOSE: PTB) được kỳ vọng sẽ phục hồi nhờ thị trường nhà ở tại Mỹ khởi sắc.

Nhóm phân tích dự phóng doanh thu xuất khẩu gỗ của PTB sẽ giảm 17.7% so với cùng kỳ năm 2023 xuống còn 2,534 tỷ đồng (104 triệu USD) và tăng trở lại 22.5% lên 3,103 tỷ đồng (128 triệu USD) trong năm 2024.

VND kỳ vọng thị trường bất động sản (BĐS) Việt Nam sẽ cải thiện trong năm 2024 nhờ những vướng mắc về mặt pháp lý được tháo gỡ và dự kiến Luật Đất đai mới được thông qua (có hiệu lực vào đầu năm 2025).

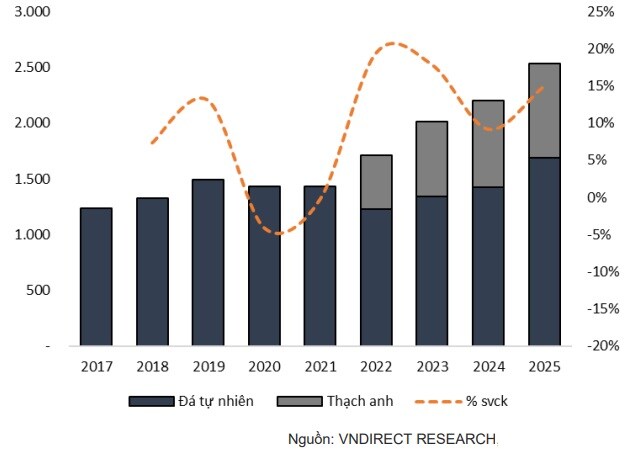

Điều này sẽ đặt ra triển vọng tốt hơn cho doanh thu mảng đá tự nhiên của PTB (chủ yếu là tiêu thụ nội địa). Trong khi đó, doanh thu đá thạch anh được kỳ vọng sẽ duy trì đà tăng trưởng nhờ vào Giai đoạn 2 của nhà máy đá thạch anh tại Đồng Nai và nhu cầu tốt tại Mỹ.

VND kỳ vọng doanh thu mảng đá của PTB tăng trưởng kép hàng năm 10% trong 2017-2025

(Đvt: Tỷ đồng)

VND nhận thấy, chưa có động lực ngắn hạn cho mảng kinh doanh ô tô và BĐS của PTB. Trong đó, kỳ vọng doanh thu ô tô sẽ chỉ tăng nhẹ 5% so với cùng kỳ trong năm 2024, chủ yếu do mức cơ sở thấp trong năm 2023 trong khi nhu cầu cho các sản phẩm không thiết yếu và giá trị cao như ô tô vẫn còn yếu.

Đối với mảng BĐS, nhóm phân tích chỉ kỳ vọng vào việc bàn giao các căn hộ còn lại ở Phú Tài Residence trong năm 2024, với doanh thu ước tính là 164 tỷ đồng (6.7 triệu USD).

Mặc dù dự phóng tăng trưởng lợi nhuận cao với tốc độ tăng trưởng hàng năm là 24% trong giai đoạn 2024-2025, VND hạ khuyến nghị từ khả quan xuống trung lập cổ phiếu PTB với giá mục tiêu cao hơn 62,900 đồng/cp.

Khuyến nghị mua bán cổ phiếu của các công ty chứng khoán được trích dẫn lại có giá trị như một nguồn thông tin để nhà đầu tư tham khảo cho các quyết định đầu tư. Các khuyến nghị này có thể có những xung đột lợi ích với nhà đầu tư.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận