Tung tiền gom MWG đúng lúc doanh nghiệp này sa sút, liệu SGI Capital có “ôm trái đắng”?

Thế giới di động sa sút khi báo lãi giảm gần 80% trong tháng 12, sa thải 7.000 nhân viên, cổ phiếu bị quỹ ngoại bán tới tấp nhưng SGI Capital lại mua vào mạnh, liệu quỹ này có nhận trái đắng như từng ôm HPG đúng vùng đỉnh?

Cổ phiếu MWG của Công ty CP Thế giới Di động chịu áp lực điều chỉnh mạnh trong những phiên gần đây sau một tháng đầu năm hồi phục mạnh mẽ cùng thị trường. Trong vòng nửa tháng sau của tháng 1/2023, MWG hồi từ vùng giá 42.000 đồng/cổ phiếu lên gần 50.000 đồng/cổ phiếu, tương ứng tăng 19%. Tuy nhiên, từ đầu tháng 2 tới nay, MWG giảm 11% về còn 45.000 đồng/cổ phiếu tại phiên sáng 8/2.

DRAGON CAPITAL XẢ, SGI CAPITAL GOM

Áp lực điều chỉnh cổ phiếu MWG đến từ hai nguyên nhân chính.

Luỹ kế cả năm 2022, MWG đạt doanh thu 134.722 tỷ đồng, tăng 9% so với năm 2021 nhưng lợi nhuận sau thuế giảm 16%, chỉ đạt 4.100 tỷ đồng. So với kế hoạch 2022, Thế giới Di Động chỉ thực hiện được 95% mục tiêu doanh thu và 65% mục tiêu lợi nhuận.

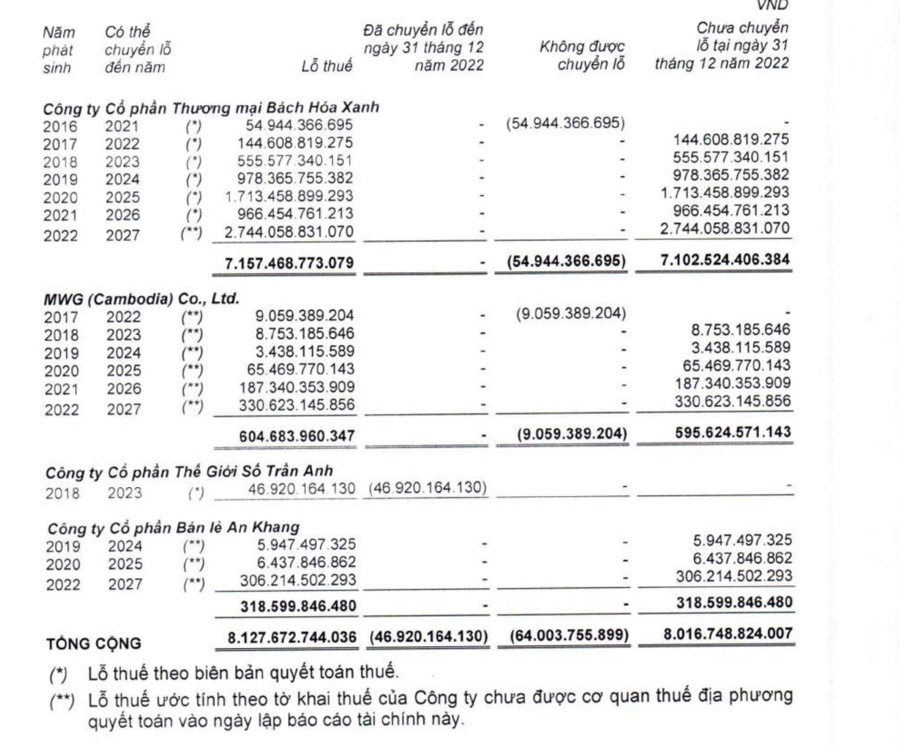

Đáng chú ý, báo cáo tài chính của Thế giới Di động cho biết, chuỗi Bách Hóa Xanh, nhà thuốc An Khang, Thế giới di động tại Campuchia liên tục thua lỗ. Đối với Bách Hóa Xanh, các khoản lỗ của chuỗi này tăng liên tục trong giai đoạn 2016 - 2020, giảm xuống 966 tỷ vào năm 2021 nhưng tăng vọt lên 2.744 tỷ vào năm 2022. Tổng lỗ từ khi thành lập của Bách Hóa Xanh đến nay đã gần 7.200 tỷ đồng.

Tương tự, chuỗi nhà thuốc An Khang trong năm 2022 cũng ghi nhận khoản lỗ 306 tỷ đồng. Luỹ kế từ 2019 đến nay, chuỗi nhà thuốc An Khang lỗ 318 tỷ đồng. Hiện tại, chuỗi nhà thuốc An Khang có 500 cửa hàng đang hoạt động, giảm gần 20% so với cuối năm 2021. Hồi đầu năm 2022, An Khang đặt mục tiêu 800 cửa hàng.

Báo cáo tài chính quý 4/2022 cho thấy, Thế giới Di động tại Campuchia cũng lỗ liên tục từ 2017 đến nay. Trong đó năm 2021 và 2022 lỗ lớn nhất với 187 tỷ đồng và 330 tỷ đồng. Tổng cộng khoản lỗ tại MWG Campuchia lên tới 604 tỷ đồng. Thế giới số Trần Anh lỗ 46 tỷ đồng.

Tổng thua lỗ tại các chuỗi kinh doanh của Thế giới Di động là 8.127 tỷ đồng. Thua lỗ nặng quy mô nhân sự của công ty đã bị thu hẹp, còn 73.202 nhân viên. Điều này đồng nghĩa chỉ trong vòng 3 tháng, Thế giới Di động đã cắt giảm hơn 7.000 nhân viên, tương đương 4%.

Trên thị trường, thanh khoản của MWG cũng giảm hiện chỉ còn 3 triệu cổ phiếu được sang tay trong một tuần gần đây trong khi trước đó thanh khoản lên tới 8 triệu cổ phiếu/phiên.

Đáng lưu ý, trong khi quỹ ngoại và nhà đầu tư tháo chạy trước tình hình u ám của MWG thì bất ngờ là một quỹ của SGI Capital lại giải ngân đầu tư mạnh vào cổ phiếu này.

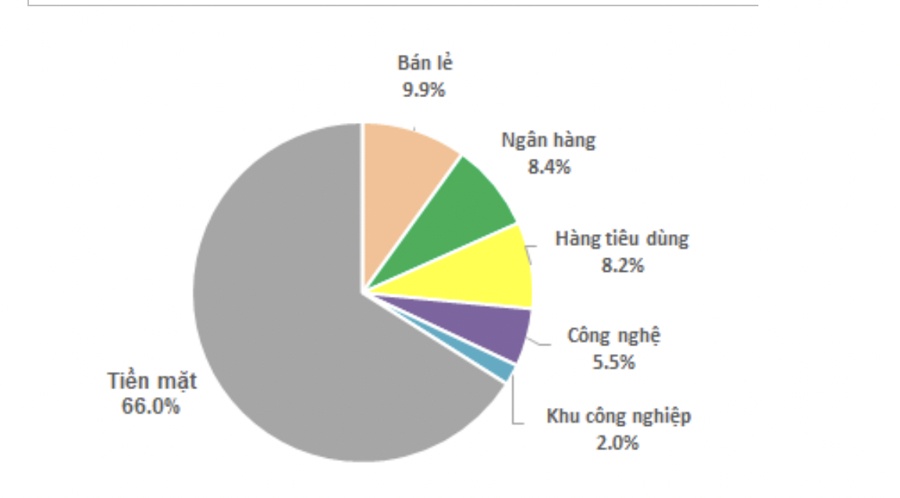

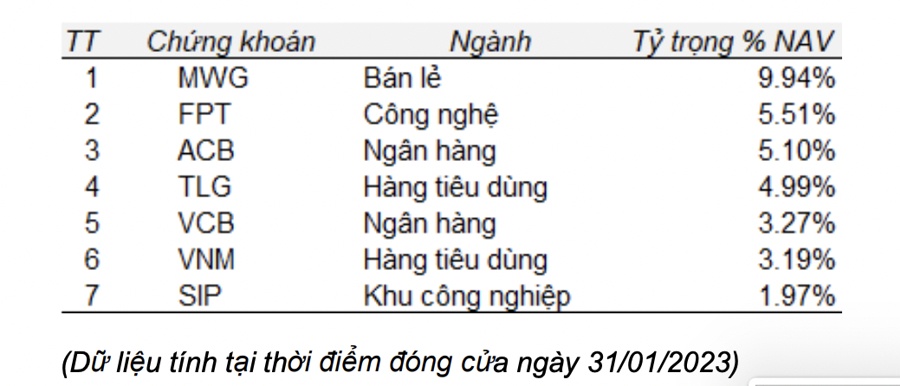

Cụ thể, quỹ đầu tư cổ phiếu tăng trưởng Ballad Việt Nam thuộc SGI Capital đã giải ngân mạnh trong tháng 1 vừa qua sau khi đưa tiền mặt về mức kỷ lục trong tháng 12/2023. Tỷ trọng tiền mặt tháng 12/2023 khi đó là hơn 70% tuy nhiên cuối tháng 1/2023 giảm xuống còn 6,6%. Trong đó, quỹ mạnh tay chi tiền gom cổ phiếu MWG, gia tăng tỷ trọng từ 4,5% đứng thứ 4 trong danh mục hiện lên vị trí đầu với tỷ trọng lên tới 9,94%.

Giả sử nếu tính giá mua tại ngày cuối cùng của tháng 1/2023, SGI Capital mua MWG với giá 46.000 đồng/cổ phiếu thì với mức giá hiện tại 45.000 đồng/cổ phiếu SGI đã lỗ một khoản không hề nhỏ khi đu đỉnh cổ phiếu MWG. Các cổ phiếu còn lại như FPT, ACB, TLG, VNM, SIP được mua gia tăng tỷ trọng nhưng không đáng kể.

Cần lưu ý trước đó vào tháng 9/2022, khi thị giá HPG lao dốc, SGI Capital gom mạnh cổ phiếu HPG nâng tỷ trọng danh mục từ 3,72% lên 13,86% và nằm top 2 trong nhóm cổ phiếu chiếm tỷ trọng lớn nhất. Kể từ thời điểm tháng 9 đến tháng 11, thị giá HPG giảm một nửa còn 12.000 đồng/cổ phiếu. Trong tháng 10, Ballad Việt Nam đã phải cắt lỗ HPG, giảm tỷ trọng xuống còn 4,48% và sang tháng 11 tiếp tục giảm tỷ trọng chỉ còn 1,70%.

Hiệu suất của quỹ trong tháng 1 vừa qua tăng trưởng 3,20% thấp hơn đáng kể so với mức tăng trưởng của Vn-Index 10,34% và nếu so với các quỹ khác như Lumen Vietnam Fund cũng kém hơn nhiều khi quỹ ngoại này tăng trưởng mạnh hơn 11,4%.

ĐẨY MẠNH GIẢI NGÂN NHƯNG LẠI ĐÁNH GIÁ THỊ TRƯỜNG CÒN NHIỀU RỦI RO?

Nhận định về thị trường trong thời gian tới, theo SGI Capital, tỷ giá đã qua giai đoạn căng thẳng và SBV mua vào ngoại tệ, tăng dự trữ ngoại hối, qua đó bơm VND hỗ trợ thanh khoản. Nhờ đó lợi tức trái phiếu chính phủ và tỷ giá đã giảm về giai đoạn trước vụ việc với tập đoàn Vạn Thịnh Phát.

Tuy nhiên, cần lưu ý các chỉ số vĩ mô về tăng trưởng của Việt Nam vẫn đang suy yếu dưới tác động của nhu cầu suy giảm ở cả trong và ngoài nước. Xuất nhập khẩu có ba tháng liên tục giảm so với cùng kỳ, trong khi lãi suất tăng đang gây áp lực thu hẹp nhu cầu tín dụng, tiêu dùng, và đầu tư trong nước.

Điểm sáng là lợi tức trái phiếu đã giảm và một số ngân hàng cũng giảm nhẹ lãi suất tiết kiệm kỳ hạn dài. Để lãi suất giảm thành xu hướng cần thêm các điều kiện như: tín dụng duy trì mức tăng trưởng chậm, SBV hỗ trợ thanh khoản thông qua duy trì tăng trưởng M2 thể hiện ở tỷ lệ LDR giảm. Tuy vậy, áp lực từ lạm phát và tỷ giá vẫn sẽ là rào cản với nỗ lực hạ lãi suất trong nửa đầu 2023.

Lợi nhuận Q4/2022 của các doanh nghiệp công bố cho thấy sự suy giảm mạnh ở nhiều ngành như bất động sản, thép, chứng khoán, bán lẻ... Lần đầu tiên kể từ 2008, lợi nhuận một quý của toàn thị trường có mức giảm trên 30% so với cùng kỳ. Khảo sát của SGI Capital cho thấy triển vọng kinh doanh nửa đầu 2023 của nhiều doanh nghiệp vẫn tiếp tục suy giảm.

Ngành ngân hàng, dù duy trì được mức tăng trưởng so với 2022, nhưng xu hướng thu hẹp NIM và nợ xấu tăng đã kéo giảm lợi nhuận Q4 và sẽ tiếp tục ảnh hưởng tiêu cực lên triển vọng lợi nhuận 2023.

Khảo sát gần đây của quỹ cho thấy nhu cầu tín dụng đang thấp hơn kỳ vọng các ngân hàng khi nhiều khoản vay lãi suất cao được khách hàng chủ động tất toán, dư nợ mới tập trung vào các khoản vay ngắn hạn với lãi suất thấp hơn. Trong khi đó, nguồn huy động có xu hướng dịch chuyển ngược lại từ CASA và tiền gửi ngắn hạn sang kỳ dài với lãi suất cao.

Chất lượng tài sản lại đang xấu đi nhanh, thể hiện ở lãi và phí dự thu tăng và nợ nhóm 2 tăng mạnh sẽ chuyển nhóm lên nợ xấu trong các quý tới.

"Chúng tôi cho rằng đà suy giảm lợi nhuận vẫn tiếp diễn trong Q1 và Q2 khiến định giá P/E của nhiều cổ phiếu trở nên bớt hấp dẫn. Điều này dù đã phần nào phản ánh trong mức giá hiện tại nhưng vẫn là rủi ro chính của thị trường. Ngược lại, những yếu tố tích cực như lãi suất đã tạo đỉnh, nhà đầu tư ngoại mua ròng và tỷ lệ margin trên thị trường đã giảm 40% từ đỉnh sẽ giúp thị trường bớt áp lực cung trong những đợt điều chỉnh trong thời gian tới", quỹ này kỳ vọng.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận