Tín dụng tiêu dùng tăng tốc, tăng trưởng tín dụng hết quý II/2024 đạt 6%

Theo số liệu của Ngân hàng Nhà nước (NHNN) công bố, đến 30/6, tăng trưởng tín dụng đạt 6% so với cuối 2023.

Như vậy, tăng trưởng tín dụng đã được chỉ tiêu cao theo chủ trương của Thủ tướng Chính phủ là đến đến hết quý II/2024, phải đạt 5-6%.

Trước đó, các dữ liệu được công bố chưa cập nhật có phần kém khả quan hơn. Chẳng hạn, ước tính của NHNN đến 14/6 tăng trưởng tín dụng mới chỉ đạt 3,79%. Hay thống kê của Tổng cục Tổng cục (GSO) đến 24/6, tăng trưởng tín dụng đạt 4,5%.

Tín dụng tăng trưởng tích cực tại cuối quý II/2024.

Nếu tính từ cột mốc 14/6 đến con số thống kê, một ước tính của MBS ghi nhận chỉ trong 20 ngày của tháng 6/2024, tín dụng đã bơm thêm hàng trăm nghìn tỷ đồng.

Có thể thấy tăng trưởng tín dụng thực tế đang có xu hướng tích cực và trong thời gian ngắn cuối quý II, một dòng vốn lớn từ tín dụng ngân hàng đã được bơm vào nền kinh tế qua các khoản giải ngân cho vay.

Cũng theo dữ liệu công bố, trong tăng trưởng tín dụng của 6 tháng đầu năm 2024, tín dụng tiêu dùng phục vụ đời sống tăng nhanh, chiếm hơn 21%, tương đương hơn 1/5 tổng dư nợ của nền kinh tế.

Điều này có được đến từ nhu cầu vay phục hồi, đầu tư công được thúc đẩy lan tỏa hiệu ứng ra nền kinh tế xã hội; các chính sách giảm thuế, phí VAT và đặc biệt các gói ưu đãi với mặt bằng lãi suất cho vay thấp của các ngân hàng thương mại đã phát huy hiệu quả.

Dự báo nửa cuối năm 2024, tăng trưởng tín dụng sẽ tiếp tục tích cực hơn, đặc biệt là tăng trưởng tín dụng tiêu dùng với các chính sách tài khóa - tiền tệ tiếp tục có xu hướng hỗ trợ chính sách, thúc đẩy cầu tiêu dùng và đóng góp cho tăng tổng cầu của nền kinh tế.

Theo dự báo của Nguyễn Bùi Cẩm Giang, Trưởng phòng phân tích, ngành hàng tiêu dùng & bán lẻ, CTCK HSC, nửa cuối năm 2024 và năm 2025, tiêu dùng sẽ còn phục hồi nhanh và mạnh hơn dựa trên các yếu tố:

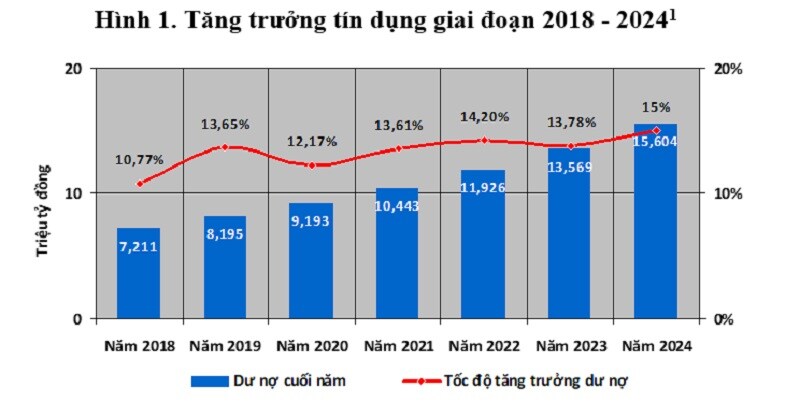

NHNN) đã xác định điều hành tăng trưởng tín dụng toàn hệ thống các TCTD năm 2024 khoảng 15%, có điều chỉnh phù hợp với diễn biến, tình hình thực tế. Đây là một mục tiêu cao hơn kết quả thực hiện không chỉ của năm 2023 mà còn của cả giai đoạn từ năm 2018 đến nay

Ngoài ra, một chuyên gia lưu ý về các chính sách hỗ trợ tài khóa như giảm phí việc Chính phủ đã ban hành Nghị quyết số 44/2024/NQ-CP đã yêu cầu Bộ Tài chính nghiên cứu trình Chính phủ xem xét ban hành quy định gia hạn nhiều loại thuế (giá trị gia tăng, thuế thu nhập doanh nghiệp, thu nhập cá nhân, tiêu thụ đặc biệt với ô tô sản xuất trong nước…), giảm lệ phí trước bạ với ô tô sản xuất, lắp ráp trong nước, giảm tiền thuê đất, thuê mặt nước… nhằm mục tiêu tiếp tục tháo gỡ khó khăn, hỗ trợ cho sản xuất kinh doanh, thúc đẩy phát triển kinh tế - xã hội; và hiện tại việc gia hạn thuế tiêu thụ đặc biệt đối với ô tô sản xuất, lắp ráp trong nước trong năm 2024 cũng đã được triển khai với với quy mô dự kiến khoảng 8.560 tỷ đồng... sẽ có tác dụng thúc đẩy tiêu dùng trực tiếp ô tô, và đi cùng là nhu cầu vay tín dụng để mua, sở hữu ô tô.

Hay như việc tăng lương cơ sở có hiệu lực từ ngày 1/7 với tỷ lệ tăng cao chưa từng có từ trước, sẽ giúp nhiều đối tượng người dân thụ hưởng có thêm thu nhập để tăng chi tiêu.

Tuy nhiên, ông này cũng cho rằng một trong những yếu tố rủi ro đối với dụng tiêu dùng là rủi ro lãi suất cho vay có thể tăng cao trở lại.

Theo thống kê, từ đầu tháng 7 đến nay, đã có hơn 20 NHTM điều chỉnh lãi suất huy động. Đáng chú ý, nhiều ngân hàng đã điều chỉnh lãi suất huy động kỳ hạn từ 6 tháng, 12 và trên 12 tháng từ 5-6% và cao hơn. Một số ngân hàng có lãi suất cao nhất kỳ hạn 6 tháng đang thuộc về ABBank (5,6%/năm); NCB (5,25%/năm); Cake by VPBank (5,2%/năm); BAC A BANK (5,1%/năm), Eximbank (5,2%/năm), HDBank (5,45%/năm), CBBank (5,15%)... Nhóm AnBinh Bank, NCB, HDBank, OceanBank... đang là những nhà băng niêm yết biểu lãi tiết kiệm kỳ hạn 12-36 tháng từ 6-6,1%, có điều kiện đi kèm.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận