Tín dụng chưa bứt tốc, nhưng triển vọng khả quan nửa cuối năm

NHNN dự kiến tín dụng các tháng cuối năm tăng trưởng khả quan. Bên cạnh đó, quý II chỉ còn một quãng thời gian rất ngắn để tăng trưởng tín dụng chạm mốc mục tiêu 5%.

Theo Phó Thống đốc NHNN Đào Minh Tú, tính đến 14/6/2024, tín dụng tăng trưởng 3,79% so với cuối năm 2023; tốc độ tăng trưởng tín dụng cải thiện dần qua các tháng. So với mục tiêu Chính phủ đặt ra đến hết quý II/2024 tăng trưởng tín dụng đạt 5-6% và cả năm 14-15% thì khoảng cách vẫn còn xa và áp lực lớn ở phía trước, song rõ ràng tín dụng đã được khơi thông mạnh mẽ chỉ trong thời gian rất ngắn.

Trước đó, kỳ vọng tăng trưởng tín dụng của các TCTD thể hiện quý II có thể đạt 3,8%. Như vậy, kết quả thực tế rất sát với kỳ vọng.

Còn so với dữ liệu tính đến cuối tháng 5, tăng trưởng tín dụng đạt 2,41%, thì chỉ trong vòng nửa tháng, tín dụng đã tăng trưởng đáng kể tới 1,38%.

Tăng trưởng tín dụng theo Ngân hàng Nhà nước (NHNN) công bố, có sự phân hóa rất rõ giữa các tỉnh thành địa phương và cả các TCTD.

Ông Đào Minh Tú cho biết tại một số địa phương tăng trưởng tín dụng còn thấp. Đồng thời, có những TCTD tăng trưởng tín dụng thấp hơn mức tăng trưởng chung, thậm chí tăng trưởng âm.

Ở một số ngân hàng lớn, tăng trưởng tín dụng có thể đạt thấp nhưng tính trên dư nợ, có vai trò lớn trong cung ứng vốn ra nền kinh tế.

Ông Nguyễn Thanh Tùng - Tổng Giám đốc Vietcombank cho biết, tính đến hết 17/6, tăng trưởng tín dụng của ngân hàng mới đạt 2,1%, tức tăng 29.000 tỷ đồng, thấp hơn so với các năm trước. Tuy nhiên, Vietcombank dự kiến đến hết 30/6 mức tăng trưởng sẽ đạt 4,3%, đến hết 30/9 là 8,2% và cả năm là 12%.

Tổng Giám đốc BIDV Lê Ngọc Lâm thông tin rằng tăng trưởng tín dụng của BIDV cập nhật hết 17/6 là 4,7%, tương ứng dư nợ 1,87 triệu tỷ đồng, tăng 81.000 tỷ so với cuối năm 2023. Tính theo doanh số giải ngân là 34 triệu tỷ đồng, vòng quay vốn là 2,78 lần.

Tại Agribank, theo ông Phạm Toàn Vượng - Tổng Giám đốc Agribank, đến hết 31/5, tổng tài sản của Agribank đạt trên 2 triệu tỷ đồng, trong đó dư nợ đạt 1,57 triệu tỷ đồng, tăng 1,24%. Dự kiến đến hết 30/6 tăng 2,5% và hết năm tăng trưởng 8,5%.

Mặc dù giữa các ngân hàng thuộc nhóm Big 4 có sự phân hóa về doanh số giải ngân song điểm chung là các ngân hàng này có lợi thế về nguồn vốn, luôn tích cực triển khai các gói ưu đãi cho vay cho từng nhóm đối tượng khách hàng khác nhau. Trong hệ thống, đây cũng là nhóm có giá vốn huy động vẫn giữ mặt bằng thấp nhất trên thị trường.

Tổng Giám đốc Vietcombank cũng chia sẻ, thực tế nhiệm vụ hạ lãi suất vay đang là vô cùng khó khăn trong bối cảnh lãi suất huy động bắt đầu nhích lên. Tuy vậy, với tệp khách hàng và chất lượng tín dụng tốt, đặc biệt với tỷ lệ bao phủ nợ xấu (Non-performing loan ratio) cải thiện, trong đó Vietcombank tiếp tục giữ mức cao… thì đây là điều kiện tốt để các nhà băng lớn có thể đẩy mạnh tăng trưởng tín dụng như kế hoạch khi nhu cầu và khả năng hấp thụ vốn trong nền kinh tế tăng lên.

Đối với hệ thống ngân hàng thương mại, một số nhà băng cũng đã, đang có tăng trưởng tín dụng tích cực hơn hẳn, bên cạnh một số TCTD còn tăng trưởng âm.

Ông Phạm Như Ánh - Tổng giám đốc Ngân hàng TMCP Quân đội (MB) cho biết, hết tháng 6, MB dự kiến sẽ tăng trưởng được 6-6,5%. Với mục tiêu năm nay tăng trưởng khoảng 15,5%, MB cần đạt khoảng 8% nữa trong sáu tháng cuối năm.

“Chúng tôi dự kiến sẽ hoàn thành mục tiêu vào đầu hoặc giữa quý tư”, TGĐ MB khẳng định; đồng thời cho rằng, với tác động của các Luật liên quan lĩnh vực bất động sản có hiệu lực từ ngày 1/8, cùng với nỗ lực gỡ vướng pháp lý các dự án của Chính phủ, hy vọng đến quý III, IV, 4 lĩnh vực bất động sản các dự án nhà ở sẽ được tháo gỡ, lúc đó sẽ tạo một hiệu ứng chung cho thị trường bất động sản. “Hy vọng người dân sẽ bắt đầu mua nhà, đổi nhà và mục đích của các ngân hàng sẽ tăng trưởng tốt hơn”, ông chia sẻ.

Ông Từ Tiến Phát - Tổng giám đốc ACB cũng cho biết, kết thúc quý I/2024, tín dụng của ACB cao hơn gần gấp đôi so với tăng trưởng tín dụng toàn ngành. Với mức tăng trưởng này, ACB tự tin hoàn thành mục tiêu tăng trưởng tín dụng được NHNN cấp năm nay là 14%, tương đương 555.866 tỷ đồng. Thực tế, ACB dự kiến sẽ đạt tăng trưởng tín dụng hơn 8% sau nửa đầu năm, tức nhà băng này còn có khả năng giải ngân dư nợ cao hơn nếu được nới thêm room tín dụng sau khi "tiêu" hết chỉ tiêu được giao.

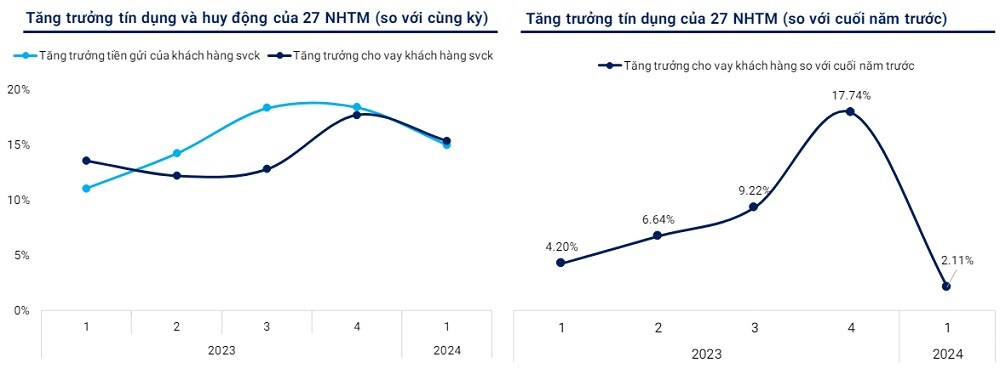

Tăng trưởng huy động và tăng trưởng tín dụng của các TCTD. (Nguồn: WiResearch, dữ liệu đến cuối quý I/2024)

Nếu chỉ tính quý I, nhóm ngân hàng có tăng trưởng tín dụng cao so với hệ thống gọi tên HDBank (+6,2%), Techcombank (+7,1%), NCB (+5,1%), MSB (+4,7%), Eximbank (+4,7%), OCB (+4,6%)..., chưa kể LPBank (+11,71%), so với cuối 2023. Đáng chú ý, hầu hết các ngân hàng trong nhóm này cũng được cấp room tín dụng cao; và/ hoặc kỳ vọng sẽ được điều chỉnh phân bổ thêm room mới khi đã đẩy cho vay hết hạn mức.

Kỳ vọng này có thể cũng sẽ xảy ra khi mới đây, Phó Thống đốc NHNN Đào Minh Tú khẳng định, sẽ điều chuyển chỉ tiêu của những ngân hàng tăng trưởng tín dụng không đạt để chủ động tạo điều kiện cho những ngân hàng có khả năng phát triển tín dụng trong thời gian tới.

Một chuyên gia cho rằng như vậy sẽ có một cuộc chuyển động mạnh mẽ về tăng trưởng tín dụng trong nửa cuối năm. Trong đó, động lực chính đến từ nhu cầu vốn khi nền kinh tế phục hồi, xuất khẩu và tiêu dùng đều sẽ tăng mạnh nhờ thị trường bên ngoài tăng nhu cầu nhập khẩu; các chính sách tài khóa hỗ trợ thuế (như giảm thuế VAT) và tăng lương giúp tăng tiêu dùng hộ gia đình.

Bên cạnh đó, các dự án lớn, bao gồm những dự án trọng điểm cũng sẽ tăng tốc nhu cầu vốn giải ngân. Trường hợp Vietcombank và ngân hàng đầu mối, cùng BIDV, VietinBank thu xếp vốn 1,8 tỷ USD cho ACV với dự án Cảng Long Thành cho thấy cơ hội cung cấp tín dụng lớn ở những dự án có tính lan tỏa đối với các ngân hàng đi đầu.

Ngoài ra, Tổng Giám đốc một nhà băng cũng nhấn mạnh tuy là yếu tố có tính “cũ kỹ”, nhưng thực chất càng về cuối năm các ngân hàng càng sẽ phải tăng mở rộng cho vay, vừa để bù đắp sự chậm ì của những tháng đầu năm nhằm hiện thực mục tiêu kinh doanh, vừa để “tạo cơ sở” cho room tín dụng năm sau; chưa kể là "chạy đua" để giữ room tín dụng không bị điều chuyển.

Tại báo cáo triển vọng ngành ngân hàng năm 2024 vừa được FiinGroup công bố , các chuyên gia đánh giá, tăng trưởng tín dụng được dự kiến sẽ cải thiện trong 6 tháng cuối năm 2024, do nhu cầu tín dụng tăng từ các khu vực sản xuất xuất khẩu và tiêu dùng trong nước gia tăng.

Theo FiinGroup, NHNN đã đưa ra hạn mức tăng trưởng tín dụng một lần cho các ngân hàng thương mại vào đầu năm 2024, tạo điều kiện thuận lợi để các ngân hàng chủ động đẩy mạnh cho vay, tăng cường giải ngân. Các chính sách cơ cấu lại khoản vay theo Thông tư 02 đã được gia hạn đến cuối năm 2024, giúp khách hàng dễ dàng tiếp cận tín dụng hơn.

Chính sách tiền tệ mở rộng của NHNN giữ lãi suất ở mức thấp, thúc đẩy nhu cầu tín dụng. Môi trường này cho phép các ngân hàng có cơ hội cải thiện biên lãi thuần (NIM) vào năm 2024, nhờ chi phí huy động vốn giảm. Tuy nhiên mục tiêu 15-16% (tăng trưởng tín dụng mở rộng) sẽ vẫn thách thức và khó khăn, đi cùng là tín hiệu suy giảm về chất lượng tài sản ngân hàng.

Bạn có muốn trở thành VIP/Pro trên 24HMoney? Hãy liên hệ với chúng tôi SĐT/ Zalo: 0981 935 283.

Để truyền thông cho doanh nghiệp, vui lòng liên hệ SĐT/ Zalo: 0908 822 699.

Hòm thư: phuongpt@24hmoney.vnMã | Giá | Biểu đồ | ||

|---|---|---|---|---|

24.75 -0.35 (-1.39%) | ||||

108.00 -0.50 (-0.46%) |

Bình luận