Tìm mã CK, công ty, tin tức

Đọc nhiều

Bình luận nhiều

Siêu chu kỳ ngành logistic, một cổ phiếu triển vọng tăng trưởng trên 20% trong nửa năm tới

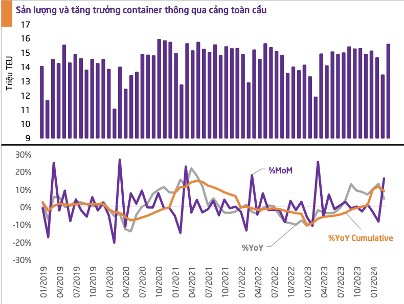

1. Triển vọng ngành vận tải biển - Thế giới: + Sản lượng toàn cầu tăng trưởng rõ nét: Sản lượng hàng container qua cảng toàn cầu vẫn duy trì được nhịp hồi tốt từ Q3.2023. Theo Container Statistics, tổng sản lượng hàng hoá container qua các cảng toàn cầu năm 2023 ước đạt 174 triệu TEU, +0,7% yoy. Trong Q1.2024, sản lượng vẫn duy trì ở mức tốt, đạt 43.6 triệu TEU, +9% yoy.

(Nguồn: TPS)

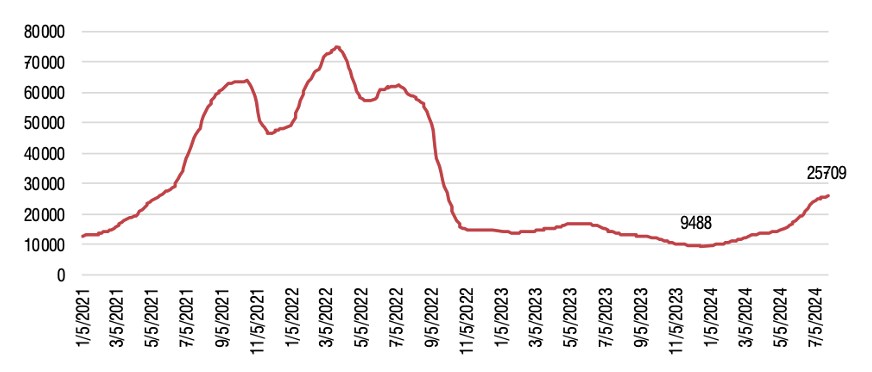

+ Giá cước vận tải biển đạt đỉnh vào Q3/2021, sau đó đảo chiều giảm mạnh vào giai đoạn 2022 và chững lại vào 2023. Năm 2023 là một năm trầm lắng của ngành vận tải, phản ánh rõ nét qua KQKD của các hãng tàu, EBIT margin liên tục giảm từ 13.1% trong Q1.2023 xuống -3% trong Q4.2023.

Sau đó vào đầu 2024, do các cuộc tấn công tại biển Đỏ cùng với tình trạng kênh đào Panama hạn hán nhất trong vòng 50 trở lại đây, đã khiến giá cước vận tải đảo chiều tăng mạnh so với bình quân năm 2023, từ mức 1661 USD/FEU trong T12.2023 lên 3964 USD/FEU trong T1.2024. Việc giá cước tăng mạnh này phản ánh rất rõ kỳ vọng của các NĐT vào ngành vận tải thông qua độ “hot” của các cổ phiếu cảng biển như HAH, VOS… giai đoạn đầu 2024.

(Nguồn: Trading Economics)

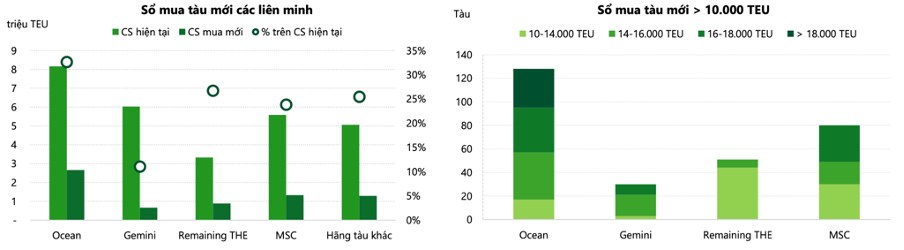

+ Cung tàu mới trong 2024 có thể sẽ đạt kỷ lục. Số đặt hàng tàu mới tương đương với 24.1% đội tàu đang vận hành, thống kê được phân chia theo các liên minh tàu trên thế giới. Mặc dù tình trạng dư cung tàu Container lớn có thể sẽ gây ra những ảnh hưởng đến giá cước nhưng tôi đánh giá trước mắt sẽ không quá nghiêm trọng vì tiềm năng ngành vận tải vẫn rất tốt.

(Nguồn: VCBS)

- Việt Nam:

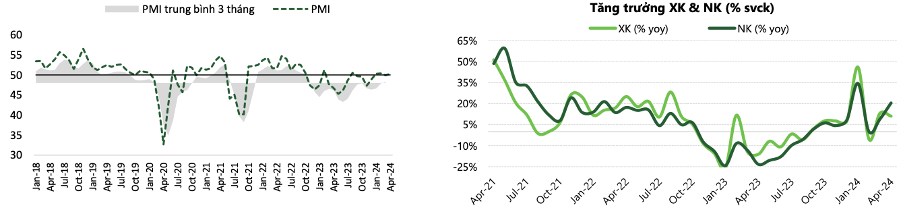

+ Kinh tế có dấu hiệu khởi sắc: các hoạt động sản xuất và thương mại đã tăng nhiều, tạo động lực cho ngành logistic thế giới. PMI tháng 4/2024 đạt trên 50 điểm, sản lượng đơn đặt hàng mới tăng trở lại sau thời gian yếu kém gần đây. Thêm vào đó, XNK cũng đang phục hồi tích cực.

(Nguồn: VCBS)

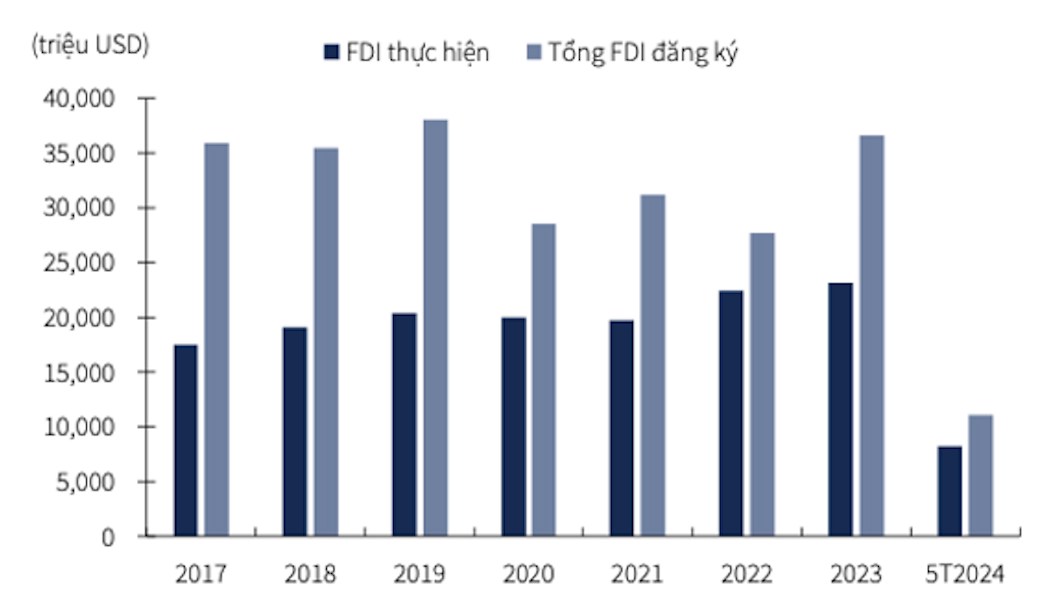

- Vốn FDI là điểm sáng cho ngành vận tải: Vốn FDI đang trên đà tăng trưởng trở lại kết hợp với việc Việt Nam tham gia ký kết nhiều hiệp định thương mại và hợp tác song phương với Hàn Quốc, Mỹ và Trung Quốc thời gian gần đây đã cho thấy tiềm năng lớn trong việc giao thương quốc tế trong tương lai gần.

- Khu vực cảng Hải Phòng đang tiếp tục duy trì đà tăng trưởng sản lượng hàng hoá thông quan, các bến nước sâu Lạch Huyện đang dần hình thành. Đồng thời, TP Hải Phòng trong những năm gần đây liên tục thu hút vốn FDI, dẫn đầu cả nước về tỷ trọng FDI đổ vào. Hệ thống hạ tầng logistics có khả năng kết nối cao.

Biểu đồ: FDI đăng ký mới và FDI thực hiện

2. BCTC Q2.2024 của HAH

- Q2.2024, Doanh thu thuần tăng 55% svck, đạt 948 tỷ đồng. Sau khi tiếp nhận tàu Haian Alpha 1.800 TEU vào đầu năm 2024, HAH đã tiếp nhận thêm 1 tàu Haian Beta với cùng công suất trong Q2.2024. Theo đó nâng tổng công suất tàu do HAH quản lý lên khoảng 19,5 nghìn TEU.

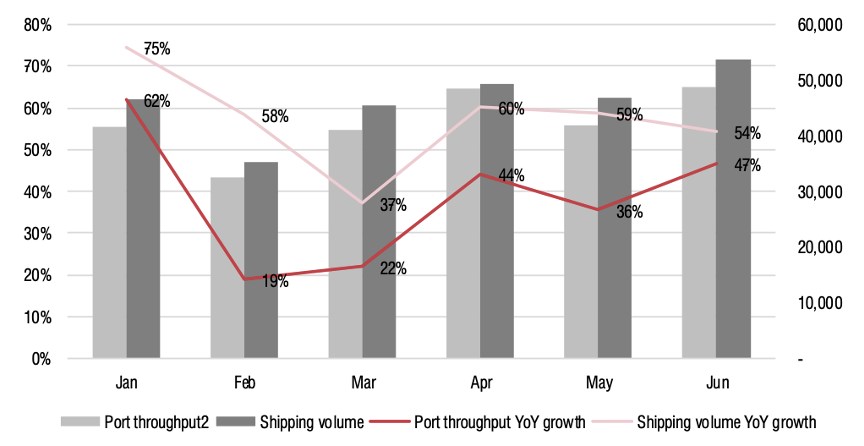

- Dịch vụ vận chuyển Container và cảng biển là động lực chính tăng trưởng lợi nhuận trong Quý 2. Cụ thể, sau khi 2 tàu mới đi vào hoạt động, HAH đã có sản lượng thu xếp dỡ tại cảng và vận tải tăng trưởng gần 50%. Đáng chú ý, khối lượng vận chuyển hàng hoá xuất khẩu tăng gấp đôi so với mức nền thấp của 2023, đạt khoảng 50 nghìn tấn trong quý 2 (Số liệu theo thống kê của SSI Research).

Biểu đồ: Khối lượng vận chuyển container và sản lượng qua cảng theo tháng của HAH (tấn) và tăng trưởng svck

- Luỹ kế 6 tháng đầu năm 2024, HAH ghi nhận doanh thu là 1652 tỷ đồng (+30% svck) và LNST công ty mẹ là 161 tỷ đồng (-25% svck), LNST lũy kế hoàn thành 56% kế hoạch của công ty 2024. LNST công ty mẹ ghi nhận âm là vì kết quả quý 1 giảm mạnh trên mức nền cao svck năm 2023.

3. Triển vọng

- Giá cước vận tải container đang chững lại sau giai đoạn căng thẳng hạ nhiệt, tuy nhiên thị trường cho thuê tài định hạn phản ứng chậm hơn và vẫn duy trì đà tăng. Giá cho thuê tài 1.700 TEU hiện đang tiến gần đến 26.000 USD/ngày, tăng 50% kể từ đầu tháng 6.

- Với việc đưa thêm tàu mới vào thị trường + HAH là doanh nghiệp hàng đầu về số lượng tàu container tại Việt Nam, mảng cho thuê tàu dự kiến sẽ đóng góp đáng kể hơn vào tăng trưởng lợi nhuận của HAH trong nửa cuối năm.

Biểu đồ: Biến động giá cho thuê tàu định hạn trọng tải 1.700 TEU (USD/ngày)

(Nguồn: SSI Research)

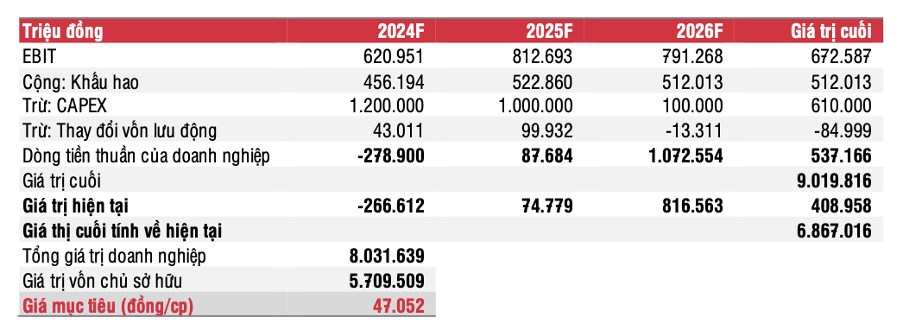

- Định giá theo phương pháp DCF đưa ra kết quả ước lượng như sau:

(Nguồn: SSI Research)

- Ngắn hạn: P/E dự phóng năm 2024 là 14.x phản ánh giai đoạn đầu phục hồi của ngành. Khi thị trường vận tải biển bước vào mùa cao điểm và lợi nhuận Q3 dự kiến sẽ tiếp tục đà tăng, bất kỳ đợt giảm giá nào sẽ là cơ hội để tích lũy cổ phiếu.

4. Khuyến nghị: MUA

- Mua: giá vùng 36.5

- Target ngắn hạn: 47

- Target dài hạn: 50

Mã chứng khoán liên quan bài viết

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

7 Yêu thích

6 Bình luận 6 Chia sẻ

Thích

Thích Bình luận

Bình luậnNhận OTP

Xem thêm

Dữ liệu thị trường

Xem thêm

Công cụ đầu tư

Xem thêm

Phát triển bản thân

Xem thêm

Bàn tán về thị trường

Đang tải

Quét mã QR để tải app 24HMoney - Giúp bạn đầu tư an toàn, hiệu quả

Về chúng tôi

Cơ quan chủ quản: Công ty TNHH 24HMoney. Địa chỉ: Tầng 5 - Toà nhà Geleximco - 36 Hoàng Cầu, P.Ô Chợ Dừa, Quận Đống Đa, Hà Nội. Giấy phép mạng xã hội số 203/GP-BTTTT do BỘ THÔNG TIN VÀ TRUYỀN THÔNG cấp ngày 09/06/2023 (thay thế cho Giấy phép mạng xã hội số 103/GP-BTTTT cấp ngày 25/3/2019). Chịu trách nhiệm nội dung: Phạm Đình Bằng. Email: support@24hmoney.vn. Hotline: 038.509.6665. Liên hệ: 0908.822.699