Những điểm "bất thường" đằng sau con số lợi nhuận doanh nghiệp quý 4 đẹp "như mơ" tăng 35,3%

Tổng lợi nhuận sau thuế toàn sàn 1.130 doanh nghiệp tính đến ngày 5/2 tăng mạnh 35,3% so với Q4/2022 tuy nhiên có nhiều điểm bất thường cần xem xét kỹ...

Lợi nhuận Q4/2023 tiếp tục xu hướng phục hồi tích cực kể từ đáy lợi nhuận rơi vào Q4/2022. Tổng lợi nhuận sau thuế toàn sàn 1.130 doanh nghiệp tính đến ngày 5/2 tăng mạnh 35,3% so với Q4/2022 và tăng 4,8% so với Q3/2023, ghi nhận mức lợi nhuận cao nhất trong vòng 5 quý. Như vậy, lợi nhuận đã lấy lại mức tăng trưởng dương sau 4 quý liên tiếp đi lùi, thống kê mới nhất từ SSI Research cho thấy.

TỔNG LỢI NHUẬN TOÀN THỊ TRƯỜNG GIẢM NHẸ 3,5%

Lũy kế cả năm 2023, tổng lợi nhuận sau thuế toàn thị trường giảm nhẹ - 3,5% so với năm 2022, gần tương đương năm 2021 và cao hơn 36% so với năm 2019 là giai đoạn trước dịch Covid.

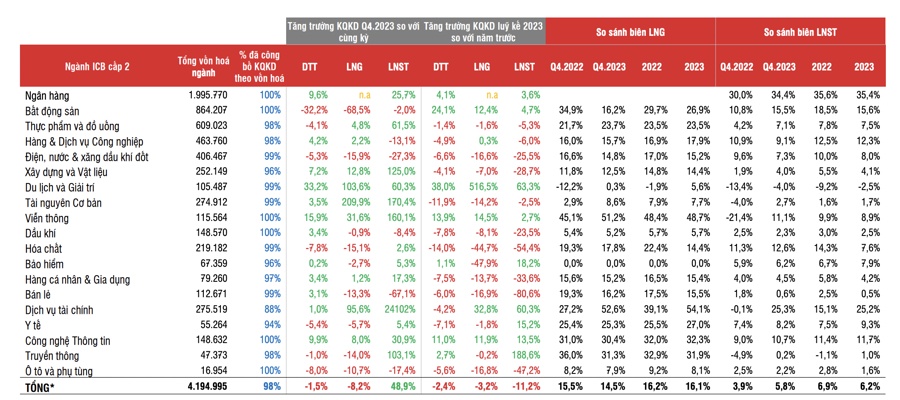

Động lực tăng trưởng mạnh nhất quý này (so với cùng kỳ) đến từ các nhóm: Ngân hàng (+25%), Thực phẩm & đồ uống (+52%), Xây dựng & Vật liệu (+162%), và Công nghệ Thông tin (+31%) phục hồi mạnh. Các nhóm Tài nguyên cơ bản và Dịch vụ tài chính cùng đảo chiều từ lỗ sang lãi, trong khi nhóm Du lịch và giải trí thu hẹp đáng kể mức lỗ cùng kỳ năm ngoái.

Ngân hàng và Công nghệ Thông tin là các ngành vững nhất trong giai đoạn khó khăn vừa qua. Ngành Ngân hàng gần đạt mức đỉnh lợi nhuận vào Quý 1/2022 và Công nghệ Thông tin tiếp tục lập đỉnh lợi nhuận mới.

Lợi nhuận sau thuế các ngân hàng niêm yết tăng trưởng 25% so với cùng kỳ. Động lực tăng trưởng bao gồm lợi nhuận kinh doanh ngoại hối tăng trưởng mạnh (+23%), lãi từ kinh doanh trái phiếu chính phủ (5,7 nghìn tỷ đồng so với lỗ 18 tỷ đồng cùng kỳ 2022), chi phí hoạt động được kiểm soát (chỉ tăng 1,5%) và chi phí dự phòng giảm 4%.

Lợi nhuận các nhóm ngành còn lại vẫn thấp hơn đáng kể so với giai đoạn 2021-2022. Các ngành Hàng & Dịch vụ công nghiệp (-12%), Bán lẻ (-67%), và Ô tô (-17%) vẫn chưa quay lại quỹ đạo tăng trưởng. Các nhóm ngành này đều có biên lợi nhuận thu hẹp trong khi doanh thu không thay đổi nhiều.

Lợi nhuận sau thuế ngành Bất động sản tăng nhẹ 3% nhưng vẫn thấp so với các quý trước. Mức tăng này được đóng góp lớn bởi các khoản thu nhập tài chính đột biến, trong khi doanh thu của ngành giảm 30% so với cùng kỳ, chủ yếu do chênh lệch về thời điểm ghi nhận doanh thu các quý. So sánh theo năm, lợi nhuận sau thuế của ngành năm 2023 tăng 5,7% so với năm 2022, trong khi doanh thu tăng mạnh 27,3% chủ yếu do mức tăng ở VIC (+59%) và VHM (+66%).

Một số nhóm ngành đã xác nhận tạo đáy và ghi nhận tăng trưởng đáng kể so với quý trước. Ngành Hóa chất tăng 252% so với quý trước lên tương đương quý 4/2022. Tăng trưởng ấn tượng chủ yếu nhờ DHB (+634% so với quý trước), GVR (+187%), LTG (+176%). Nếu loại trừ các khoản thu nhập đột biến, lợi nhuận gộp của ngành cũng đạt mức tăng khá tốt (+56% so với quý trước), là quý cao nhất trong 4 quý gần đây.

Ngành Tài nguyên cơ bản (+34% so với quý trước) ghi nhận mức lợi nhuận cao nhất trong 6 quý. Biên lợi nhuận gộp của nhóm này cải thiện lên 8,6% so với mức 2,8% trong Q4/2022.

Hàng cá nhân & gia dụng ghi nhận lợi nhuận phục hồi quý đầu tiên với mức tăng trưởng 58% so với quý trước và 19% so với cùng kỳ. Nhiều doanh nghiệp ghi nhận tăng trưởng tích cực như PNJ (+149% so với quý trước), GIL (+566%), VGT (+68%), RAL (+101%).

Nhóm ngành Điện, nước, xăng dầu & khí đốt cũng phục hồi trở lại từ mức đáy của quý 3/2023, với mức tăng 29%. Nhiều doanh nghiệp ghi nhận tăng trưởng tích cực như QTP, PPC, NT2, POW, PGV, GAS, VSH.

LỢI NHUẬN BẤT THƯỜNG TĂNG MẠNH, KHẢ NĂNG THANH TOÁN LÃI GIẢM

Đằng sau con số tăng trưởng lợi nhuận ròng ấn tượng, có một số điểm cần xem xét kỹ hơn, theo SSI Research. Quy mô doanh thu chưa tăng tương ứng. Tổng doanh thu toàn thị trường tiếp tục giảm nhẹ 2% so với cùng kỳ, tác động chủ yếu bởi các ngành Bất động sản (-30% so với cùng kỳ), Thực phẩm & đồ uống (-11%), Hóa chất (-9%), Tiện ích (-5%). Du lịch & giải trí là nhóm ngành có mức tăng doanh thu tốt nhất (+33%) nhờ khách du lịch quốc tế dần phục hồi sau đại dịch.

Biên lợi nhuận gộp nhóm ngành Phi tài chính giảm mạnh từ 15,3% trong Q4/2022 xuống 14% trong Q4/2023. Tuy nhiên, mức giảm chủ yếu chịu tác động bởi ngành Bất động sản lợi nhuận gộp giảm -69%, và các ngành Tiện tích, Hóa chất và bán lẻ, trong khi một số ngành đã có sự phục hồi nhất định như Tài nguyên cơ bản, Thực phẩm & Đồ uống, Du lịch & Giải trí. Không tính các nhóm ngành Tài chính (Ngân hàng, Bảo hiểm, Chứng khoán) và Bất động sản, tổng lợi nhuận gộp Q4/2023 tiếp tục phục hồi từ mức thấp nhất trong Q1 và tăng trưởng 8,1% so với cùng kỳ năm trước.

Lợi nhuận bất thường tăng mạnh với tổng Thu nhập khác ròng và Thu nhập tài chính ròng đạt 26,5 nghìn tỷ đồng (so với -300 tỷ đồng trong Q4/2022), đóng góp 23% tổng Lợi nhuận trước thuế. Các khoản thu nhập này gia tăng đáng kể so với giai đoạn trước chủ yếu nhờ một số doanh nghiệp như VIC, VHM, HNG, DHB, NVL.

Nếu loại trừ các khoản đột biến này, tổng lợi nhuận chỉ tăng 3% so với cùng kỳ. Chi phí lãi vay giảm ở một số ngành như Thực phẩm & Đồ uống, Tài nguyên cơ bản, Bán lẻ, nhưng tăng ở các ngành Bất động sản, Xây dựng và Tiện ích, do đó tổng chi phí lãi vay vẫn ở mức cao là 27,2 nghìn tỷ đồng trong Q4/2023 (+11,2% so với cùng kỳ).

Hệ số thanh toán lãi vay tiếp tục suy giảm, trung bình ở mức 3,74 lần trong Q4/2023. Trong đó có 217 doanh nghiệp ghi nhận hệ số ở mức < 1, tổng vay nợ của nhóm này chiếm 13,6% toàn thị trường. Tỷ lệ Nợ/Vốn chủ sở hữu cũng tăng lên mức cao nhất trong 6 quý gần nhất, đạt 0,63 lần.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận