Tìm mã CK, công ty, tin tức

Đọc nhiều

Bình luận nhiều

Một khách hàng của TPBank tá hỏa vì có nợ xấu nhóm 5 dù đã tất toán thẻ thấu chi được 8 năm

Tưởng rằng mình đã tất toán thẻ thấu chi từ 8 năm trước, một khách hàng của Ngân hàng TMCP Tiên Phong (TPBank) bất ngờ nhận được thông báo xuất hiện nợ xấu nhóm 5 trên hệ thống Trung tâm thông tin tín dụng Quốc gia (CIC). Đáng chú ý, trong thời gian đó, khách hàng này thường xuyên kiểm tra trên hệ thống CIC nhưng không có cảnh báo nợ xấu.

Cụ thể, năm 2015, chị Đoàn Thị Kiều Trinh mở một thẻ thấu chi hạn mức 30.000.000 đồng tại TPBank, thời hạn từ 18/12/2015 - 18/12/2016. Nhân viên nhà băng hỗ trợ thủ tục mở thẻ là Nguyễn Văn Linh.

Tháng 10/2016, do không có nhu cầu tiếp tục sử dụng nên chị Trinh liên lạc với anh Linh tất toán và đóng thẻ. Ngày 11/8/2016, chị Trinh nhận được thông báo và sao kê qua địa chỉ email đã đăng ký trước đó với TPBank có nội dung: Không có phần dư nợ hiện tại và dư nợ phát sinh.

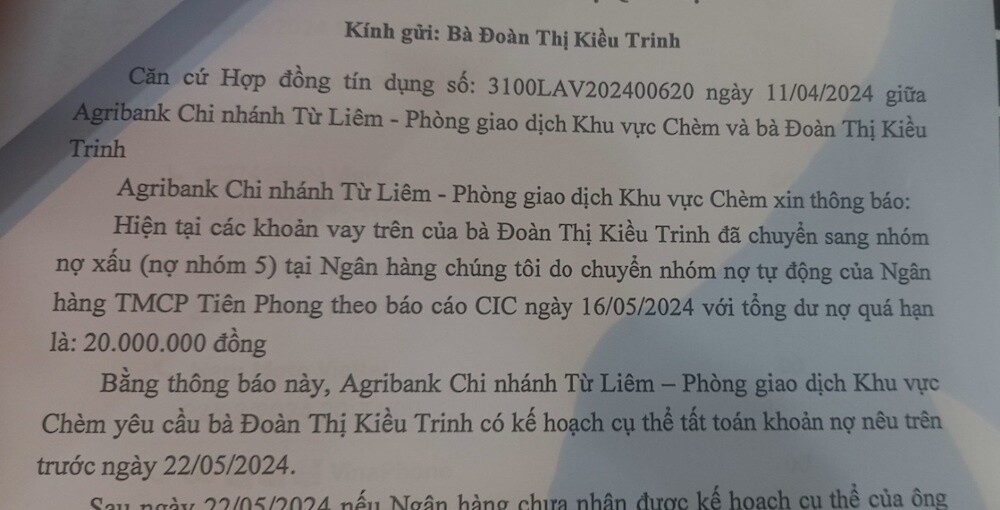

Chị Đoàn Thị Kiều Trinh chỉ biết mình có khoản nợ xấu tại TPBank khi nhận được thông báo từ Agribank.

“Thời gian sau, tôi làm mất điện thoại và đổi số điện thoại, nhưng địa chỉ email, địa chỉ nhà, địa chỉ cơ quan đã cung cấp cho TPBank trước đó không thay đổi và vẫn được sử dụng đến thời điểm hiện tại. Thực tế, tôi vẫn thường xuyên nhận được email mang tính chất quảng cáo, cảnh báo của TPBank mà không nhận thêm được bất kỳ email nào thông báo nợ từ địa chỉ hộp thư điện tử của TPBank, nên tôi đã chắc chắn việc tất toán đóng thẻ của mình thành công”, chị Trinh cho hay.

Tháng 11/2020, chị Trinh có nhận được một email từ địa chỉ thư điện tử của cá nhân tự nhận là đối tác được TPBank ủy quyền thông báo và yêu cầu trả khoản nợ đối với ngân hàng. Tuy nhiên, trong nội dung thư này, số chứng minh thư (CMT) được thông báo không đúng với CMT của chị Trinh, nên đã không trả lời thư.

Đáng nói là, trong thời gian từ 2016-2020, chị Trinh thực hiện hợp đồng tín dụng với một số ngân hàng và khi kiểm tra thông tin trên hệ thống CIC không hề phát hiện khoản nợ xấu tại TPBank. Cụ thể, tháng 1/2017, tháng 7/2017 và gần đây nhất là 11/4/2024, chị Trinh đã ký hợp đồng vay vốn với Agribank.

Ngoài ra, trong khoảng thời gian này, chị Trinh đã phát sinh thêm nhiều giao dịch vay vốn với các ngân hàng khác và cũng được thông báo không có nợ xấu. Cho đến ngày 8/4/2024, trên hệ thống CIC vẫn thể hiện khách hàng Đoàn Thị Kiều Trinh không phát sinh nợ xấu trong vòng 5 năm.

Bất ngờ, tháng 5/2024, chị Trinh nhận được thông báo từ Agribank: khoản vay đã chuyển sang nhóm nợ xấu (nhóm 5 - nợ có khả năng mất vốn) tại Agribank do chuyển nhóm nợ tự động của TPBank theo báo cáo CIC ngày 16/5/2024, với tổng dư nợ quá hạn là 20.000.000 đồng và đề nghị chị Trinh phải tất toán khoản vay hơn 1 tỷ đồng đang có tại ngân hàng trước ngày 31/5/2024.

Chị Trinh bức xúc cho rằng trong suốt 8 năm qua không nhận được bất kỳ thông báo đòi nợ hay cuộc gặp nào tại nhà hay cơ quan cho dù chỉ là văn bản từ phía TPBank. Hơn nữa, công cụ tra cứu đáng tin nhất là hệ thống CIC cũng không ghi nhận khoản nợ xấu này. “Tại sao đến thời điểm này lại xuất hiện khoản nợ xấu nhóm 5 tại TPBank?”, chị Trinh đặt câu hỏi và băn khoăn: "Tôi thực sự bất ngờ, thậm chí không tin vì hoàn toàn không có ý thức về khoản nợ này. Suốt 8 năm qua, tôi không hề biết có tồn tại nợ".

Ngay sau khi phát hiện mình có nợ xấu, chị Trinh đã liên hệ và làm việc với TPBank. Đại diện TPBank đã cung cấp sao kê về việc phát sinh khoản nợ xấu, trong đó thể hiện từ 24/12/2016, ngân hàng đã thực hiện tính lãi cho khoản “thấu chi quá hạn”.

Đại diện ngân hàng cho biết: “Chỉ sau 9, 10 ngày nếu chậm thanh toán thì đã thể hiện trên hệ thống (CIC – PV), tuy nhiên đối với các khoản nợ thấu chi thì sẽ không thể hiện. Cho đến gần đây có quy định mới thì 5 năm sau mới thể hiện”.

Chị Trinh cho rằng cách giải thích của đại diện TPBank cũng không hợp lý, bởi sao kê xuất hiện nợ xấu từ cuối năm 2016 thì đến năm 2022 phải xuất hiện trên CIC chứ không phải đến tận tháng 5/2024.

Một điểm bất thường nữa là ngay khi xuất hiện trên CIC, khoản nợ đã nhảy vọt lên nợ nhóm 5. Phía ngân hàng lý giải, nợ xấu phải trải qua các nhóm nợ xấu 1, 2, 3... theo đúng quy định của Ngân hàng Nhà nước, việc cập nhật lên CIC theo quy định của ngân hàng. Việc nợ xấu của chị Trinh trên CIC bất ngờ lên nhóm 5 mà không tuần tự xuất hiện trước đó là “hết sức bình thường”.

Về việc không thông báo hay thu hồi nợ trực tiếp tại nhà hay cơ quan của khách hàng, đại diện nhà băng cho hay: phụ thuộc vào chi phí phát sinh, với các khoản nợ nhỏ, Phòng xử lý nợ sẽ có phương án phù hợp.

Đánh giá về việc suốt 8 năm khách hàng không biết về khoản nợ qua các kênh thông tin chính thức của TPBank và đặc biệt là trên hệ thống CIC, TS. Nguyễn Trí Hiếu – chuyên gia tài chính cho rằng: “Ngân hàng có nhiều phương tiện liên lạc với khách hàng để thông báo phát sinh nợ xấu như: Điện thoại, email, địa chỉ cơ quan, địa chỉ nhà… Trong trường không liên lạc được với khách hàng bằng điện thoại, ngân hàng phải tìm mọi cách để liên hệ với khách hàng qua các kênh khác để giải quyết khoản nợ xấu tránh để nhảy nhóm nợ”.

Ngoài ra, vị chuyên gia này cũng đặt vấn đề: “Cần có sự điều tra cặn kẽ là ngân hàng đã báo cho CIC khoản nợ xấu của khách hàng vào thời điểm nào. Tại sao bây giờ CIC mới thể hiện được thông tin nợ xấu? Thông thường khi ngân hàng gửi thông tin, CIC phải thể hiện được nợ xấu ngay thời điểm đó. Vì vậy cần phải xem lỗi ngân hàng là không báo cho CIC trong suốt thời gian qua hay không? Trong trường hợp ngân hàng không báo cho CIC khoản nợ xấu này kể từ khi phát sinh nợ xấu nhóm 1, nếu dẫn đến những thiệt hại do khách hàng không được cung cấp tín dụng thì trách nhiệm thuộc ngân hàng”.

Lịch sử nợ xấu được lưu trữ trên báo cáo tín dụng cá nhân tại CIC, trực thuộc quản lý của Ngân hàng Nhà nước lên đến 5 năm. Một khi lịch sử tín dụng có nợ xấu, hồ sơ vay vốn hoặc mở thẻ tín dụng của cá nhân thường sẽ bị ngân hàng từ chối.

Thực tế, với trường hợp của chị Đoàn Thị Kiều Trinh, được Agribank duyệt vay 1,4 tỷ đồng khi trên hệ thống CIC chưa xuất hiện nợ xấu. Nhưng ngay khi “bất ngờ” xuất hiện nợ xấu nhóm 5, Agribank đã yêu cầu chị tất toán khoản vay này trước ngày 31/5/2024. Như vậy, việc không cập nhật điểm tín dụng trên CIC không chỉ ảnh hưởng đến cá nhân khách hàng mà cả ngân hàng khác.

Trước đó, sau vụ lùm xùm nợ thẻ tín dụng gần 8,5 triệu đồng từ năm 2013 nhưng qua 11 năm, nợ lãi phát sinh lên tới 8,8 tỷ đồng tại Eximbank, các chuyên gia khuyến cáo để tránh tình trạng này, khách hàng dù không vay hay đã vay tiền/mở thẻ tín dụng tại tổ chức tín dụng cũng nên chủ động kiểm tra thông tin tín dụng của bản thân định kỳ tại ứng dụng "iCIC" để đảm bảo thông tin của mình chính xác, phát hiện kịp thời các gian lận. Tuy nhiên, với trường hợp của chị Trinh, nợ xấu chỉ được phát hiện sau 8 năm liệu có bất thường?

Mã chứng khoán liên quan bài viết

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

9 Yêu thích

3 Bình luận 24 Chia sẻ

Thích

Thích Bình luận

Bình luậnNhận OTP

Xem thêm

Dữ liệu thị trường

Xem thêm

Công cụ đầu tư

Xem thêm

Phát triển bản thân

Xem thêm

Bàn tán về thị trường

Đang tải

Quét mã QR để tải app 24HMoney - Giúp bạn đầu tư an toàn, hiệu quả

Về chúng tôi

Cơ quan chủ quản: Công ty TNHH 24HMoney. Địa chỉ: Tầng 5 - Toà nhà Geleximco - 36 Hoàng Cầu, P.Ô Chợ Dừa, Quận Đống Đa, Hà Nội. Giấy phép mạng xã hội số 203/GP-BTTTT do BỘ THÔNG TIN VÀ TRUYỀN THÔNG cấp ngày 09/06/2023 (thay thế cho Giấy phép mạng xã hội số 103/GP-BTTTT cấp ngày 25/3/2019). Chịu trách nhiệm nội dung: Phạm Đình Bằng. Email: support@24hmoney.vn. Hotline: 038.509.6665. Liên hệ: 0908.822.699