HDB, REE, GAS liệu còn hấp dẫn?

Các CTCK khuyến nghị mua HDB do tăng trưởng thu nhập dịch vụ dự kiến trở thành động lực chính, mua REE do giá cổ phiếu đang ở mức giá trị sổ sách dù triển vọng ổn định, mua GAS nhờ vào dự phóng 2 tỷ m3 khí bổ sung từ mỏ Sao Vàng Đại Nguyệt sẽ thúc đẩy doanh thu và lợi nhuận của GAS trong năm 2021.

Mua HDB với giá mục tiêu 29,000 đồng/cp

Theo CTCK Rồng Việt (VDSC), tăng trưởng tín dụng ở cả ngân hàng mẹ là Ngân hàng TMCP Phát triển TPHCM (HDBank, HOSE: HDB) và HD Saison đạt 18%.

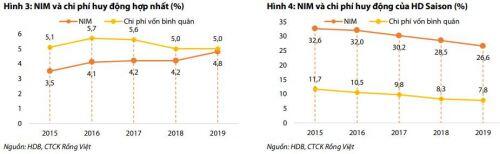

Tăng trưởng tín dụng đạt 18% ở cả ngân hàng mẹ và HD Saison. NIM ở HDB tăng mạnh từ 2.7% lên 3.3% (theo ước tính của VDSC) trong khi NIM của HD Saison giảm nhẹ từ 28.5% xuống 26.6%. Do đó, HDB dẫn dắt tăng trưởng thu nhập lãi của ngân hàng hợp nhất.

Kết thúc năm 2019, lợi nhuận hợp nhất của HDB tăng 20.6% so với năm trước đạt 11,388 tỷ đồng. Trong đó, chi phí dự phòng tăng 29.7%, nhưng chi phí hoạt động chỉ tăng nhẹ 14.4% giúp HDB duy trì được tăng trưởng lãi trước thuế 2019 đạt 25.3% so với năm 2018. Với kết quả này, HDB hoàn thành suýt soát kế hoạch lợi nhuận cả năm 2019.

VDSC dự báo tăng trưởng tín dụng hợp nhất năm 2020 sẽ đạt 14.4% (14% ở ngân hàng mẹ và 15% ở HD Saison) trong khi huy động tăng chậm hơn ở mức 5.9%. NIM hợp nhất của HDBank kỳ vọng sẽ tăng nhẹ lên 5.0% trong năm 2020.

Bên cạnh đó, thu nhập dịch vụ của HDB năm 2020 ước tính tăng mạnh 33.5% so với năm trước, chiếm 6% thu nhập hoạt động. Đồng thời, VDSC dự phóng lãi sau thuế hợp nhất 2020 của HDB ước tăng 18.2% so với năm trước, tương đương EPS 4,359 đồng/cp.

VDSC tin rằng HDB sẽ cần tái cấu trúc lại cơ cấu thu nhập hoạt động của mình theo hướng bền vững hơn. Ngân hàng đang có kế hoạch ra mắt thẻ tín dụng ở HD Saison và ký kết hợp đồng độc quyền phân phối bảo hiểm nhân thọ trong năm nay - các kế hoạch dự kiến sẽ thúc đẩy tăng trưởng thu nhập phí dựa trên mạng lưới phân phối rộng và tập khách hàng lớn trong hệ sinh thái sẵn có.

Trong giai đoạn 2020-2021, VDSC kỳ vọng đà tăng trưởng thu nhập lãi vẫn tiếp tục tích cực trong khi thu nhập dịch vụ dự kiến sẽ tăng trưởng mạnh hơn để dẫn dắt tăng trưởng hợp nhất nhờ việc đẩy mạnh hoạt động bancassurance (mối quan hệ giữa ngân hàng và công ty bảo hiểm). Ngoài ra, chi phí hoạt động và chi phí dự phòng của HDB dự kiến cũng sẽ được kiểm soát tốt và hỗ trợ cho tăng trưởng lợi nhuận trong trung hạn. Diễn biến gần đây đã khiến giá cổ phiếu HDB giảm xuống mức rất thấp trong lịch sử là 21,300 đồng/cp, tương đương với mức PB dự phóng năm 2020 là 0.9 lần. Đây là mức khá hấp dẫn đối với HDB khi xem xét tiềm năng tăng trưởng trong trung hạn và khả năng duy trì ROE ở mức xấp xỉ 20% trong 5 năm tới.

Qua đó, VDSC khuyến nghị mua HDB với giá mục tiêu 29,000 đồng/cp.

Mua REE với giá mục tiêu 45,800 đồng/cp

Theo CTCK Bản Việt (VCSC), vào cuối năm 2019, CTCP Cơ Điện Lạnh (HOSE: REE) thành công gia tăng tỷ lệ sở hữu tại công ty liên kết Thủy điện Vĩnh Sơn - Sông Hinh (HOSE: VSH) từ 24% lên 49.5%. Ngoài ra, VCSC hiện tăng dự phóng lãi sau thuế năm 2020 cho Nhiệt điện Phả Lại (HOSE: PPC) (công ty liên kết mà REE sở hữu 25% cổ phần) thêm 12.2% và tăng dự báo lãi sau thuế trong giai đoạn 2021-2029 thêm trung bình 6.5%.

Tuy nhiên, VCSC cho rằng danh mục đầu tư thủy điện của REE sẽ chịu tác động tiêu cực bởi sản lượng cam kết cao hơn. VCSC tăng giả định sản lượng cam kết trong giai đoạn 2020-2024 cho các nhà máy thủy điện từ 75%- 80% lên 90% - phù hợp với quyết định của EVN được công bố vào cuối tháng 12/2019. Tính theo mức cơ sở so sánh ròng, VCSC cho rằng không có thay đổi đáng kể nào cho dự báo lãi sau thuế từ mảng điện của REE.

Đối với mảng cho thuê văn phòng (chiếm 27% lãi sau thuế của REE), REE ghi nhận đóng góp đầy đủ cả năm từ tòa nhà E-town 5 trong năm 2020, được VCSC kỳ vọng sẽ đóng góp thêm 10% so với năm trước cho mức tăng trưởng lãi sau thuế từ mảng này.

VCSC ước tính tòa nhà E-town 6 sẽ bắt đầu vận hành trước thời điểm giữa năm 2023 (thay vì cuối năm 2022 như dự kiến trước đây). Khi tòa nhà mới này được hoàn thành, sẽ đóng góp thêm 70,000 m2 diện tích sàn ròng cho danh mục hiện hữu của REE là khoảng 150,000 m2 và giúp tăng gấp đôi lãi sau thuế của mảng này.

Bên cạnh đó, theo ước tính của VCSC, tòa E-town 6 sẽ ghi nhận lãi sau thuế đạt trung bình 250 tỷ đồng/năm.

Theo VCSC, triển vọng REE sẽ đi ngang trong năm 2020, tuy nhiên, lượng tài sản mới thâu tóm sẽ giúp REE tỏa sáng trong năm 2021. Được biết, REE đã thành công hoàn thành kế hoạch M&A năm 2019 với tổng giải ngân đạt 2.2 ngàn tỷ đồng, tăng tổng tài sản thêm 26% so với năm trước, bao gồm nhà máy thủy điện Thượng Kon Tum (220 MW) của VSH. VCSC kỳ vọng nhà máy này sẽ đạt điểm hòa vốn trong năm 2021, từ đó đóng vai trò quan trọng trong việc giúp REE ghi nhận tăng trưởng lãi sau thuế đạt 22.9%.

Ngoài ra, VCSC cũng kỳ vọng REE sẽ hưởng lợi từ tình trạng thiếu hụt điện tại Việt Nam nhờ danh mục đầu tư điện lớn đạt 800 MW với vị trí đắc địa và có chi phí sản xuất thấp.

Qua đó, VCSC khuyến nghị mua REE với giá mục tiêu 45,800 đồng/cp.

Mua GAS với giá mục tiêu 67,400 đồng/cp

Theo CTCK MB (MBS), MBS điều chỉnh giảm bình quân 15% lãi ròng của Tổng Công ty Khí Việt Nam - CTCP (HOSE: GAS) dự phóng cho giai đoạn 2020 – 2021 dựa trên kịch bản giá dầu Brent ở mức 40 USD/thùng, so với dự phóng trước đây ở mức 70 USD/thùng.

Theo đó, giá cơ sở của các mặt hàng tác động trực tiếp đến hoạt động kinh doanh của GAS bao gồm MFO (Giá dầu nhiên liệu) và LPG (Khí dầu mỏ hóa lỏng) cũng điều chỉnh giảm. Cụ thể, giá bán khí dự kiến giảm bình quân 8% dẫn đến lợi nhuận gộp (LNG) mảng kinh doanh khí của GAS giảm 16% (chiếm 50% tổng LNG). Giá LPG ước giảm 31% kéo theo LNG mảng kinh doanh LPG (16% LNG) thấp hơn 35% so với dự phóng trước đây của MBS.

Theo MBS, trường hợp giá dầu Brent về mức bình quân 30 USD/thùng trong 2020, tương ứng giá cơ sở MFO và LPG giảm 50 USD/tấn, LNR của GAS 2020 – 2021 sẽ tiếp tục điều chỉnh giảm 9% so với dự phóng hiện tại. Theo đó, giá trị hợp lý của GAS sẽ giảm tương ứng 9% về mức 61,600 đồng/CP.

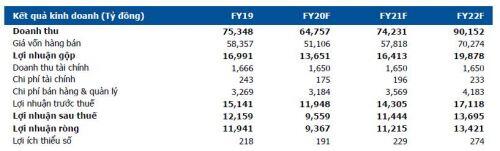

Dự phóng kết quả kinh doanh của GAS qua các năm

Trong năm 2020, MBS dự phóng LNR của GAS giảm 22% so với năm 2019 về mức 9,367 tỷ đồng (tương đương 144% kế hoạch 2020) và năm 2021 sẽ tăng trưởng 20% so với năm trước lên mức 11,215 tỷ đồng.

MBS cho biết, năm 2020, dựa trên việc chưa có nguồn khí mới, kết hợp với giá cơ sở MFO dự kiến giảm 37% so với năm trước, LPG giảm 27% và công ty tiếp tục trích 530 tỷ đồng dự phòng quỹ dọn mỏ, MBS ước tính LNG của GAS giảm 20%.

Đồng thời, MBS dự kiến chi phí quản lý năm 2020 của GAS sẽ quay lại mức 1,112 tỷ đồng (tăng 27% so với năm trước), phản ánh việc ghi nhận lại phần phí nộp về PVN. 2019 là năm đầu tiên không phát sinh chi phí này sau 5 năm liên tiếp ghi nhận bình quân 220 tỷ đồng/năm.

Trong năm 2021, MBS dự phóng 2 tỷ m3 khí bổ sung (tăng 19% so với năm trước) từ mỏ Sao Vàng Đại Nguyệt sẽ thúc đẩy doanh thu và lợi nhuận của GAS.

Dự án Sao vàng - Đại nguyệt gồm 02 mỏ Sao vàng và Đại nguyệt lần lượt nằm ở các lô 05-1b và 05-1c ở bể Nam Côn Sơn, cách bờ biển Vũng Tàu khoảng 350km về phía Đông Nam, ở mực nước sâu khoảng 120m. Dự án này có ý nghĩa quan trọng trong việc gia tăng sản lượng dầu khí cho quốc gia, góp phần đảm bảo nguồn việc cho các đơn vị trong ngành dầu khí, đặc biệt nằm trong bối cảnh khó khăn của ngành dịch vụ dầu khí do ảnh hưởng của giá dầu giảm trong những năm gần đây.

Qua đó, MBS khuyến nghị mua GAS với giá mục tiêu 67,400 đồng/cp.

Khuyến nghị mua bán cổ phiếu của các công ty chứng khoán được trích dẫn lại có giá trị như một nguồn thông tin để nhà đầu tư tham khảo cho các quyết định đầu tư. Các khuyến nghị này có thể có những xung đột lợi ích với nhà đầu tư.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận