Góc nhìn đầu tư 2022: Triển vọng ngành bảo hiểm vẫn tích cực

Dù bị ảnh hưởng bởi dịch Covid-19, ngành bảo hiểm vẫn tiếp tục tăng trưởng tốt. Triển vọng của ngành này trong năm 2022 vẫn còn tích cực song sẽ không có sự có đột biến trong kết quả kinh doanh của các công ty.

Ngành bảo hiểm tiếp tục tăng trưởng mạnh

Trong năm 2021, theo Cục Quản lý và Giám sát bảo hiểm, tổng doanh thu phí bảo hiểm ước đạt 214,958 tỷ đồng, tăng 15.59% so với năm 2020, trong đó doanh thu phí bảo hiểm trong lĩnh vực bảo hiểm phi nhân thọ ước đạt 57,609 tỷ đồng, lĩnh vực bảo hiểm nhân thọ ước đạt 157,349 tỷ đồng.

Mảng bảo hiểm phi nhân thọ tăng nhẹ. Các nghiệp vụ bảo hiểm cháy nổ, bảo hiểm tài sản và bảo hiểm thiệt hại là những điểm sáng với doanh thu tăng so với năm trước. Các chính sách hỗ trợ doanh nghiệp giúp phục hồi lại hoạt động kinh doanh sau đại dịch, các dự án đầu tư mới có giá trị lớn, hoạt động xuất nhập khẩu tăng mạnh… đã làm tăng nhu cầu cho các loại bảo hiểm này.

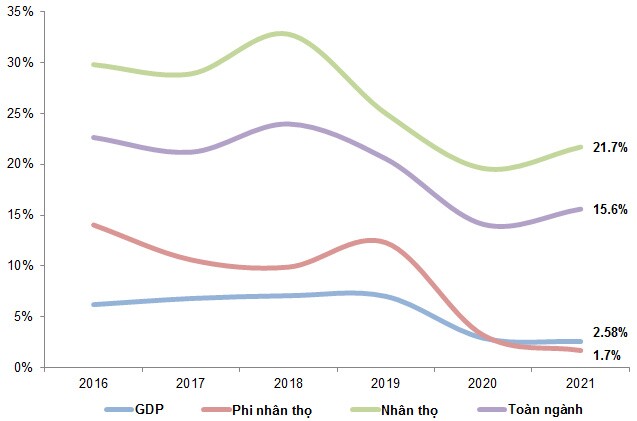

Đồ thị so sánh tốc độ tăng trưởng của ngành bảo hiểm và GDP. Đvt: Phần trăm

Nguồn: Tổng Cục thống kê

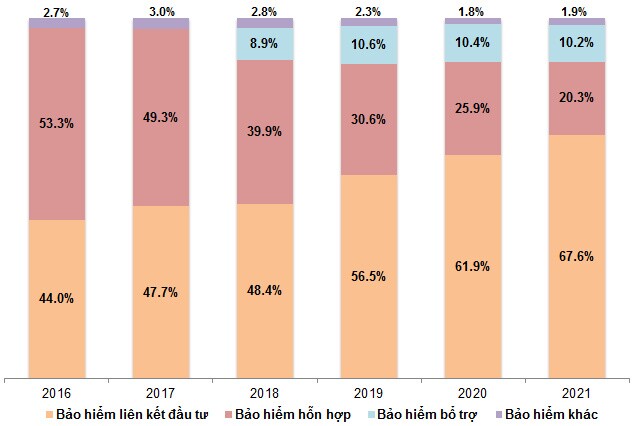

Mảng bảo hiểm nhân thọ tăng rất mạnh (đạt mức 21.7%). Nghiệp vụ bảo hiểm liên kết đầu tư là động lực chính (tăng hơn 30%). Do đây là sản phẩm vừa có tính bảo hiểm vừa có tính đầu tư nên dễ thu hút được khách hàng.

Nghiệp vụ này dự kiến sẽ tiếp tục “nóng” trong thời gian tới khi mà thị trường chứng khoán, hàng hóa vẫn còn sôi động.

Cơ cấu doanh thu bảo hiểm nhân thọ giai đoạn 2016-2021

Nguồn: Cục Quản lý và Giám sát bảo hiểm

Mặt bằng lãi suất được dự đoán có thể tăng trong năm 2022

Theo Ngân hàng Nhà nước, chính sách tiền tệ trong năm 2022 sẽ theo hướng kiểm soát lạm phát, ổn định vĩ mô cũng như đảm bảo giá trị đồng tiền, tỷ giá.

Đối mặt với tình trạng biến động mạnh trên thị trường tài chính và lạm phát cao kéo dài, Fed đã phát tín hiệu sẽ sớm có đợt nâng lãi suất đầu tiên trong hơn 3 năm. Fed có thể sẽ tăng lãi suất 7 lần trong năm nay. Các ngân hàng trung ương của Anh và Canada có thể còn hành động sớm hơn. Phía Ngân hàng Trung ương châu Âu (ECB) và Ngân hàng trung ương Nhật Bản có thể sẽ giữ nguyên lãi suất ở mức thấp lịch sử trong năm nay nhưng đã bắt đầu giảm tốc độ mua trái phiếu và tiến tới tăng lãi suất trong năm 2023.

Có thể nhận thấy rằng, xu hướng thắt chặt tiền tệ đang chiếm chủ đạo tại nhiều nên kinh tế lớn trên toàn cầu. Do vậy, áp lực lên chính sách duy trì mức lãi suất thấp mà Ngân hàng Nhà nước Việt Nam sẽ cao hơn trong năm tới. Nếu lạm phát không thể được kiểm soát tốt thì nhiều khả năng Việt Nam sẽ phải thực hiện các chính sách thắt chặt tiền tệ sớm hơn dự kiến.

Lãi suất tiền gửi đã tăng dần về cuối năm 2021 và đầu năm 2022. Nếu lãi suất huy động tiếp tục duy trì xu hướng tăng trong phần còn lại của 2022, các công ty bảo hiểm sẽ được hưởng lợi.

Các doanh nghiệp đang tăng trưởng chậm lại

Hầu hết các doanh nghiệp trong ngành đều bị ảnh hưởng bởi những đợt dịch vừa qua nhưng mức độ ảnh hưởng đối với từng doanh nghiệp là khác nhau. Cùng với sự cạnh tranh gay gắt trong ngành (nâng chi phí hoạt động kinh doanh, giảm phí bảo hiểm, mở rộng điều khoản bảo hiểm…), các doanh nghiệp top đầu trong ngành đang có xu hướng tăng trưởng chậm lại.

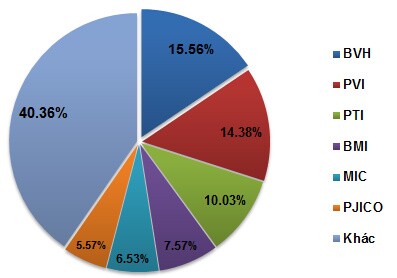

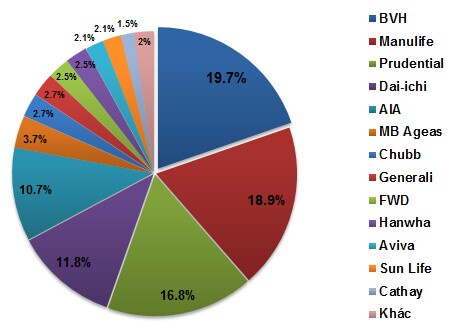

Hầu hết các doanh nghiệp đang niêm yết trên sàn HOSE và HNX (trừ BVH) đều chủ yếu mạnh về bảo hiểm phi nhân thọ. Trong mảng nhân thọ, thị phần của các công ty bảo hiểm nước ngoài như Manulife, Prudential, AIA… là rất lớn.

Thị phần bảo hiểm phi nhân thọ trong 11 tháng đầu năm 2021

Thị phần bảo hiểm nhân thọ trong 11 tháng đầu năm 2021

Nguồn: Cục Quản lý và Giám sát bảo hiểm

Đâu là cổ phiếu cần chú ý trong năm 2022?

Năm 2021 là một năm không thực sự thuận lợi cho các công ty bảo hiểm. Đặc biệt ở quý 3/2021, khi mà dịch bệnh lây lan tại nhiều nơi và Việt Nam phải thực hiện các biện pháp giãn cách nghiêm ngặt, nhiều doanh nghiệp bảo hiểm đã bị ảnh hưởng đáng kể đến kết quả kinh doanh. Khách hàng không thể thực hiện các giao dịch một cách thuận lợi tại các thành phố lớn là một nguyên nhân lớn dẫn đến sự gián đoạn này. Không chỉ vậy, mặt bằng lãi suất ở mức thấp để hỗ trợ nên kinh tế cũng có những tác động không mong muốn đến hiệu quả đầu tư.

Trên sàn giao dịch, giá nhiều cổ phiếu bảo hiểm đã tăng mạnh nhờ vào xu hướng tăng trưởng chung của toàn thị trường, tăng trưởng ở mức tốt của ngành và sự tích cực từ hoạt động thoái vốn. Theo người viết, định giá các cổ phiếu trong ngành bảo hiểm đang ở mức tương đối hợp lý. Với mặt bằng định giá cao của năm 2021, định giá của ngành bảo hiểm nhiều khả năng sẽ khó có sự bứt phá mạnh. Trong bối cảnh như vậy việc chọn cổ phiếu trở nên rất quan trọng.

Tổng Công ty cổ phần Bảo Minh (HOSE: BMI) và Tổng Công ty cổ phần Tái Bảo hiểm Quốc gia Việt Nam (HNX: VNR) có thể được xem là những lựa chọn không tồi. Câu chuyện thoái vốn vẫn luôn là yếu tố thu hút sự quan tâm của cộng đồng đầu tư trong những năm qua. Việc nhà nước thoái vốn khỏi các công ty bảo hiểm sẽ đem đến cơ hội đầu tư hấp dẫn cho nhiều cổ đông mới. Nhiều nhà đầu tư ngoại cũng rất mong muốn được gia tăng thêm thị phần của mình với các công ty bảo hiểm hàng đầu Việt Nam. Khi mà room ngoại với các công ty bảo hiểm đã được nới rộng lên mức 100% sau khi Bộ Kế hoạch và Đầu tư ra hướng dẫn chi tiết về tỷ lệ sở hữu nước ngoài đối với các ngành nghề kinh doanh.

Bộ Tài Chính đề nghị Tổng Công ty Đầu tư và Kinh doanh vốn Nhà nước (SCIC) hoàn thành việc thoái vốn tại BMI trước ngày 20/12/2021, trong đó SCIC đang sở hữu 50.7% vốn tại BMI. Tuy vậy, hiện nay quá trình thoái vốn vẫn đang chậm hơn so với kế hoạch mà SCIC được kỳ vọng. Dựa theo Đề án thoái vốn của Cục Tài chính Doanh nghiệp thuộc Bộ Tài chính, SCIC cũng sẽ thoái vốn VNR ngay trong quý 1/2022 này. Trước mỗi đợt thoái vốn thì thường xuất hiện những đợt “đánh lên” có thể tạo ra sự sôi động và thu hút cộng đồng đầu tư. Người viết kỳ vọng cả BMI và VNR đều sẽ có sóng mạnh trong năm 2022.

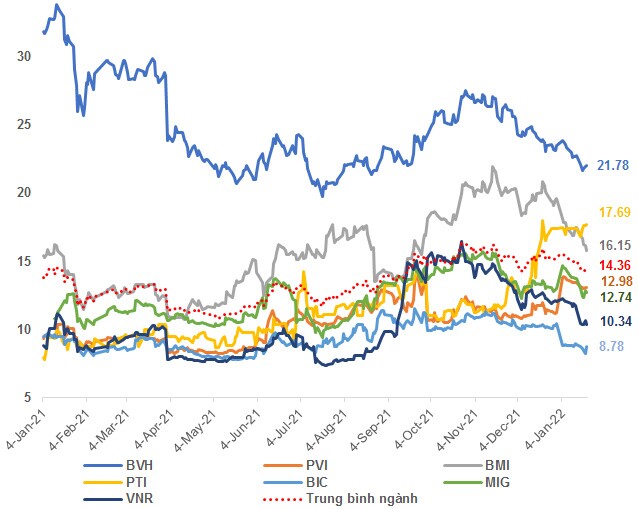

P/E trailing của các cổ phiếu tiêu biểu trong ngành bảo hiểm giai đoạn từ tháng 01/2021 đến tháng 01/2022

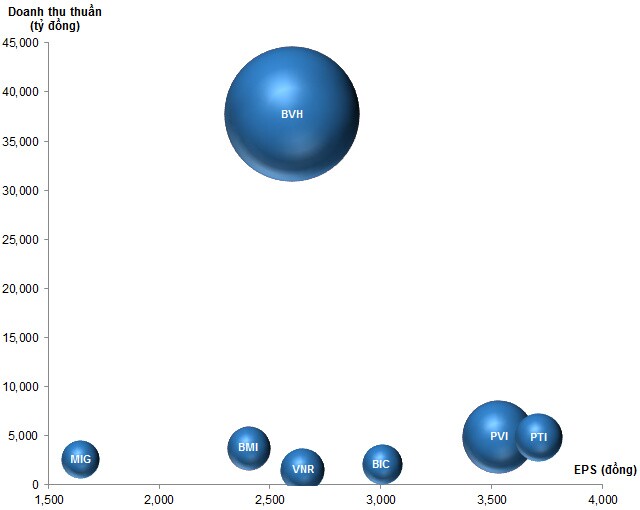

Đồ thị so sánh các doanh nghiệp bảo hiểm đang niêm yết trên thị trường chứng khoán Việt Nam

Nguồn: VietstockFinance

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận