Doanh nghiệp phân bón kỳ vọng hưởng lợi lớn nhờ áp thuế VAT 5%

Theo báo cáo ngành phân bón của Chứng khoán SSI, Nghị quyết 71/2014/QH13 đã đưa phân bón vào diện không chịu thuế VAT từ tháng 1/2015. Chính sách này giúp người tiêu dùng cuối không phải chịu thuế VAT nhưng đồng thời khiến các doanh nghiệp phân bón không được khấu trừ thuế VAT cho chi phí sản xuất.

Chi phí nguyên vật liệu chiếm từ 50-80% tổng chi phí sản xuất, với các nguyên liệu chính gồm khí tự nhiên (DPM, DCM), than (DHB, Ninh Bình Ure) và quặng phốt phát (DDV, DGC). Việc không được khấu trừ thuế VAT khiến chi phí sản xuất của các doanh nghiệp phân bón trong nước tăng cao, làm giảm khả năng cạnh tranh với phân bón nhập khẩu, vốn được hưởng hoàn thuế VAT tại quốc gia xuất xứ.

Để hỗ trợ thị trường nội địa, bảo vệ an ninh lương thực và giảm phụ thuộc vào hàng nhập khẩu, đề xuất thay đổi quy định thuế VAT từ không chịu thuế sang chịu mức thuế 5% đã được trình lên Quốc hội vào tháng 6/2024 và thảo luận trong kỳ họp ngày 29/10/2024. Nếu được thông qua, quy định mới sẽ có hiệu lực từ tháng 7/2025.

Theo lý thuyết, việc áp thuế VAT 5% sẽ khiến giá phân bón tăng. Tuy nhiên, trong bối cảnh cạnh tranh gay gắt giữa phân bón nội địa và nhập khẩu, các doanh nghiệp nội địa như Đạm Phú Mỹ (mã chứng khoán: DPM) và Đạm Cà Mau (mã chứng khoán: DCM) có thể chọn giảm giá bán trước khi cộng thêm 5% VAT, giúp giá phân bón nội địa tăng ít hơn so với phân bón nhập khẩu. Điều này sẽ khuyến khích nông dân ưu tiên sử dụng sản phẩm trong nước, qua đó tăng trưởng sản lượng tiêu thụ của ngành.

Ngoài ra, doanh nghiệp sản xuất phân bón nội địa sẽ được hoàn thuế VAT cho chi phí sản xuất, đặc biệt là các nhà sản xuất ure và DAP. Điều này ít ảnh hưởng đến các doanh nghiệp NPK, do nguyên liệu sản xuất chính (ure, phốt phát đơn, kali) đã chịu VAT từ trước.

Chứng khoán SSI dự báo sự thay đổi này sẽ giúp phân bón nội địa trở nên cạnh tranh hơn với hàng nhập khẩu. Với mức giá nhập khẩu hiện thấp hơn 3-5% so với nội địa, chính sách mới sẽ thu hẹp khoảng cách giá, đồng thời hỗ trợ tăng trưởng lợi nhuận của các doanh nghiệp trong ngành.

Lũy kế 9 tháng đầu năm 2024, doanh thu thuần của DCM và DPM tăng lần lượt 2,3% và 1,4% so với cùng kỳ năm trước. Lợi nhuận trước thuế của DCM tăng mạnh 64% nhờ chi phí khấu hao giảm và lợi nhuận bất thường từ thương vụ M&A (DCM mua lại Công ty TNHH Phân bón Hàn – Việt với giá thấp hơn giá trị hợp lý). Trong khi đó, lợi nhuận trước thuế của DPM chỉ tăng 17%, chủ yếu nhờ phục hồi giá urê và cải thiện biên lợi nhuận.

Sang năm 2025, sự phục hồi giá urê và biên lợi nhuận dự kiến tiếp tục, nhưng với tốc độ hạn chế. Nếu không có thay đổi về thuế VAT, tăng trưởng lợi nhuận năm 2025 của DPM và DCM được kỳ vọng đạt 21% và 16%. Tuy nhiên, nếu áp dụng thuế VAT 5%, lợi nhuận của DPM và DCM sẽ tăng thêm lần lượt 259 tỷ đồng và 200 tỷ đồng, đẩy tăng trưởng lợi nhuận lên 50% và 29% so với cùng kỳ năm trước.

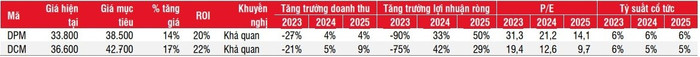

Với những yếu tố trên, SSI đưa ra khuyến nghị khả quan đối với cổ phiếu DPM và DCM, nhờ vào tiềm năng tăng trưởng lợi nhuận mạnh mẽ khi chính sách thuế VAT mới có hiệu lực.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Bấm vào đây để liên hệ 24HMoney ngay

Bàn tán về thị trường