Tìm mã CK, công ty, tin tức

Đọc nhiều

Bình luận nhiều

Cổ phiếu HSG: Luận điểm đầu tư

Công ty Cổ phần Tập đoàn Hoa Sen (HSG: HOSE)

1. Giới thiệu về doanh nghiệp

CTCP tập đoàn Hoa Sen (HSG) sản xuất tôn mạ (chiếm 56% doanh thu 2015), thép dày mạ kẽm và ống thép (42%), và ống nhựa (2%). Trong các công ty thép, HSG có mạng lưới bán hàng và thương hiệu mạnh nhất. Năm 2014, công ty chiếm 37% thị phần tôn mạ (xếp thứ nhất) và 18% thị phần ống thép (xếp thứ 2) tại Việt Nam.

2. Ước tính lợi nhuận 2024

Cần lưu ý niên độ tài chính của HSG bắt đầu từ tháng 10 và kết thức vào tháng 9.

Trong quý 3, lợi nhuận ròng tăng 19,5 lần so với cùng kỳ năm ngoái và đạt 273,4 tỷ đồng nhờ sản lượng tiêu thụ tăng mạnh (đặc biệt là đối với doanh thu trong nước). So với quý trước, lợi nhuận ròng giảm 14,4%, chủ yếu là do lợi nhuận tỷ giá giảm xuống còn 4 tỷ đồng từ 124 tỷ đồng trong quý 2/2024. Lợi nhuận ròng của HSG trong 9 tháng niên độ tài chính 2024 đạt 696 tỷ đồng so với mức lỗ 410 tỷ đồng của 9 tháng niên độ tài chính 2023.

Ước tính lợi nhuận ròng 2024 của HSG sẽ từ 775 tỷ đồng lên 833 tỷ đồng, tương ứng mức tăng gần 2.700% svck từ mức thấp kỷ lục trong năm tài chính 2023. Tuy nhiên lợi nhuận quý 4 có thể tăng trưởng âm so với cùng kỳ do mức nền cao trong và quý 4 năm 2023 (nhờ lãi tỷ giá lớn và chi phí bán hàng và quản lý thấp), nguyên nhân do việc điều chỉnh giá thép trong thời gian gần đây.

Đối với dự báo 2025, ước tính lợi nhuận ròng của công ty sẽ tăng 8,5% svck đạt 899 tỷ đồng, với giả định sản lượng tiêu thụ tăng 8% svck đạt 1,97 triệu tấn, chậm lại so với mức tăng trưởng 30% svck trong niên độ tài chính 2024 khi kết quả kinh doanh trở lại mức bình thường.

3. Sản lượng tiêu thụ tăng trưởng theo xu thế của thị trường

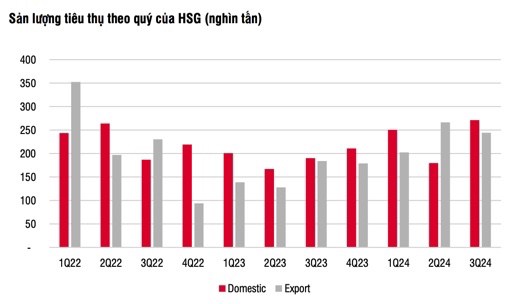

Sản lượng tiêu thụ toàn ngành tôn mạ tăng mạnh 34,8% svck đạt 1,46 triệu tấn trong quý gần đây. Sản lượng xuất khẩu vẫn duy trì đà tăng trưởng mạnh mẽ, đạt 824 nghìn tấn, tăng 5,9% so với quý trước và 31,8% svck, và đây là mức cao thứ 3 chỉ sau hai quý cuối năm 2021, động lực chính đến từ thị trường Bắc Mỹ và Châu Âu. Sản lượng tiêu thụ trong nước cũng tăng 39,3% svck do hoạt động xây dựng phục hồi, đặc biệt là trong tháng 4 và tháng 5. Trong bối cảnh đó, sản lượng tiêu thụ thép của HSG tăng lên 515 nghìn tấn, đây là mức cao nhất kể từ quý 1 năm 2022. Kênh nội địa đóng góp 271 nghìn tấn, tăng mạnh 42,7% svck và 50,8% so với quý trước nhờ nhu cầu toàn thị trường cải thiện và sự gia tăng thị phần. Mặt khác, sản lượng xuất khẩu cũng tăng 32,7% svck, nhưng giảm 8,3% từ mức nền cao so với quý trước.

4. Biên lợi nhuận cải thiện

Biên lợi nhuận cải thiện nhờ chi phí đầu vào thấp hơn và giành thêm thị phần trong nước. Mặc dù giá bán bình quân giảm 9% svck, biên lợi nhuận gộp của công ty đã tăng lên 12,3% trong quý so với 12,1% trong quý 2/2024 và 10,3% trong quý 3/2023 do:

+ Chi phí sản xuất giảm 11% svck

+ Tỷ trọng đóng góp từ sản lượng nội địa tăng từ 30,8% trong quý 3/2023 và 40,3% trong quý 2/2024 lên 52,6% trong quý 3/2024.

+ Biên lợi nhuận gộp của kênh nội địa có thể cao hơn khoảng 10% so với kênh xuất khẩu.

5. Triển vọng tăng trưởng

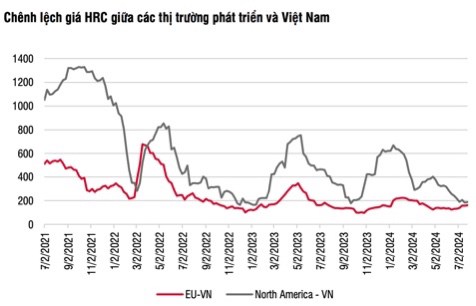

Kênh xuất khẩu có thể đối mặt với nhiều áp lực trong ngắn hạn. Giá tại thị trường Châu Âu và Bắc Mỹ liên tục giảm trong 6 tháng qua và lần lượt thấp hơn 17% và 42% so với mức đỉnh trong tháng 1/2024 do nhu cầu chậm lại, sản lượng sản xuất phục hồi và hàng nhập khẩu giá rẻ từ Châu Á tăng lên. Mức giảm này mạnh hơn mức giảm khoảng 11% tại thị trường Việt Nam. Do đó, chênh lệch giữa giá thép Châu Âu và Việt Nam đã giảm xuống còn 160 USD/tấn so với khoảng 220 USD/tấn trong tháng 1. Đáng chú ý hơn, chênh lệch giữa giá thép Bắc Mỹ và Việt Nam đã giảm xuống còn 190 USD/tấn, tiến gần đến mức đáy được ghi nhận trong tháng 12/2022 và tháng 9/2023. Điều này có thể dẫn đến nhu cầu nhập khẩu của các thị trường phát triển chậm lại trong ngắn hạn. Tuy nhiên, sản lượng xuất khẩu của HSG khá ổn định trong 6 tháng qua, ở mức hơn 80 nghìn tấn/tháng mặc dù thị trường xuất khẩu chững lại.

Việc điều tra áp thuế chống bán phá giá đối với tôn mạ nhập khẩu có thể hỗ trợ kênh nội địa. Bộ Công Thương đã khởi xướng điều tra về hành vi bán phá giá tôn mạ của Trung Quốc và Hàn Quốc. Cuộc điều tra này dự kiến sẽ kéo dài khoảng 12-18 tháng, và gần 6 tháng đối với thuế sơ bộ như trường hợp năm 2016. Trong trường hợp Việt Nam quyết định thực hiện các biện pháp chống bán phá giá sau cuộc điều tra, các doanh nghiệp sản xuất tôn mạ trong nước có thể được hưởng lợi. Theo số liệu từ Tổng cục Hải quan, Việt Nam đã nhập khẩu khoảng 1,16 triệu tấn tôn mạ trong năm 2023 và khoảng 960 nghìn tấn trong năm 2022, tương đương với khoảng 27% và 22% sản lượng tiêu thụ toàn ngành. Tuy nhiên, ở chiều ngược lại, Việt Nam gần đây cũng đã khởi xướng điều tra áp thuế chống bán phá giá đối với thép cuộn cán nóng nhập khẩu từ Trung Quốc và Ấn Độ, nếu được chấp thuận có thể làm tăng chi phí đầu vào của các doanh nghiệp tôn mạ.

6. Khuyến nghị đối với HSG

Vùng giá mua: 21 đến 22

Giá mục tiêu: 24 đến 25

Dừng lỗ: 19

Mã chứng khoán liên quan bài viết

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Nhận OTP

Xem thêm

Dữ liệu thị trường

Xem thêm

Công cụ đầu tư

Xem thêm

Phát triển bản thân

Xem thêm

Quét mã QR để tải app 24HMoney - Giúp bạn đầu tư an toàn, hiệu quả

Về chúng tôi

Cơ quan chủ quản: Công ty TNHH 24HMoney. Địa chỉ: Tầng 5 - Toà nhà Geleximco - 36 Hoàng Cầu, P.Ô Chợ Dừa, Quận Đống Đa, Hà Nội. Giấy phép mạng xã hội số 203/GP-BTTTT do BỘ THÔNG TIN VÀ TRUYỀN THÔNG cấp ngày 09/06/2023 (thay thế cho Giấy phép mạng xã hội số 103/GP-BTTTT cấp ngày 25/3/2019). Chịu trách nhiệm nội dung: Phạm Đình Bằng. Email: support@24hmoney.vn. Hotline: 038.509.6665. Liên hệ: 0908.822.699

Bàn tán về thị trường