Tìm mã CK, công ty, tin tức

Đọc nhiều

Bình luận nhiều

Có nên mua DGC, MSH, AMS?

Các công ty chứng khoán (CTCK) khuyến nghị mua DGC do được đánh giá là một trong những doanh nghiệp tăng trưởng triển vọng nhất trong ngành hóa chất Việt Nam trong giai đoạn 2020-2025; mua MSH nhờ dự báo kết quả kinh doanh sẽ tăng trưởng vượt bậc nếu tháo gỡ được khó khăn trong năm trước; mua AMS do Công ty có khả năng ổn định biên lợi nhuận tốt hơn các doanh nghiệp cùng ngành.

Mua DGC với giá mục tiêu 82,440 đồng/cp

Theo CTCK Ngân hàng TMCP Ngoại thương Việt Nam (VCBS), việc Khai trường 25 đi vào khai thác sẽ là công cụ giúp CTCP Tập đoàn Hóa chất Đức Giang (HOSE: DGC) dễ dàng hơn trong việc quản trị lợi nhuận khi giá Phốt pho vàng trên thị trường thế giới bị biến động mạnh. Qua đó, DGC sẽ ưu tiên sử dụng quặng Apatit từ Vinachem khi thị trường giá Phốt pho vàng thế giới thuận lợi. Ngược lại, DGC sẽ ưu tiên sử dụng quặng Apatit từ Khai trường 25 nếu giá Phốt pho vàng sụt giảm để đảm bảo lợi nhuận.

Ngoài ra, DGC còn áp dụng các biện pháp tận thu nguồn Phốt pho vàng hao hụt trong sản xuất từ các bể chất thải. Công ty ước tính, việc nạo vét bùn thải hồ chứa có thể tận thu được 500 tấn Phốt pho vàng/tháng – tương đương 10% sản lượng sản xuất và tiêu thụ hiện tại của DGC. Chi phí cho việc nạo vét bể chất thải thấp hơn so với giá vốn, sẽ giúp cho công ty gia tăng được biên lợi nhuận thuần hoạt động cho mảng Phốt pho vàng.

Về mảng Axit Photphoric điện tử (HPO), cuộc cách mạng số và cuộc chạy đua về công nghệ 5G đang khiến nhu cầu về chất bán dẫn tăng cao, trong đó có Axit HPO. DGC đang có lợi thế khi dây chuyền sản xuất Axit HPO mới với công suất thiết kế dự kiến đạt 30,000 tấn/năm sẽ được đưa vào vận hành từ tháng 08/2021, giúp nâng tổng công suất vận hành sản xuất lên mức 60,000 tấn/năm. VCBS dự phóng, dây chuyền sản xuất HPO tăng thêm sẽ vận hành tối đa công suất ngay trong 2021 do đơn hàng đã được DGC ký kết với các đối tác Hàn Quốc cung cấp trong dài hạn.

Về quản lý chi phí nguyên liệu, DGC hiện đã thành công trong việc sử dụng than bột thay cho than cốc trong việc sản xuất axit trích ly, phần nào giảm ảnh hưởng từ việc, giá than cốc bắt đầu tăng mạnh trở lại từ quý 4/2020 khi nhu cầu tại thị trường Trung Quốc hồi phục.

Còn về rủi ro tăng giá điện – khoản chi phí chiếm 70% trong quá trình sản xuất Phốt pho vàng của DGC, VCBS đánh giá rủi ro này sẽ rất thấp trong ngắn hạn do Chính phủ đang kiềm chế lạm phát sau khi nới lỏng tài khóa để ổn định kinh tế vĩ mô. Trong dài hạn, CTCK này cho rằng chiến lược phát triển 2 nhà máy điện Đức Giang – Lào Cai của DGC sẽ giải quyết toàn bộ rủi ro về chi phí giá điện trong dài hạn.

Qua đó, VCBS khuyến nghị mua DGC với giá mục tiêu 82,440 đồng/cp.

Mua MSH với giá mục tiêu 56,300 đồng/cp

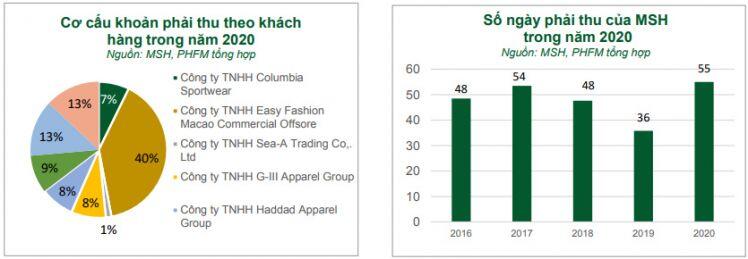

Theo CTCK Phú Hưng (UPCoM: PHS), trích lập dự phòng cho khoản phải thu của Commercial Offshore (New York & Company) là nguyên nhân chính làm lợi nhuận sau thuế 2020 của CTCP May Sông Hồng (HOSE: MSH) giảm mạnh 49% so với năm trước. Cụ thể, khoản này đã làm chi phí quản lý doanh nghiệp tăng 59%, lên 376 tỷ đồng do MSH trích lập dự phòng 162 tỷ đồng khoản phải thu khó đòi. PHS giả định, nếu đối tác New York & Co. của MSH nộp đơn phá sản như trường hợp của SEARS Holding, một đối tác của CTCP Dệt may - Đầu tư - Thương mại Thành Công (HOSE: TCM) xảy ra vào năm 2018 sẽ giúp lợi nhuận sau thuế năm 2021 của MSH phục hồi mạnh 45% so với năm 2020, tức đạt hơn 336 tỷ đồng, dù doanh thu ước tính tương đương năm 2020 ở khoảng 3,852 tỷ đồng do ảnh hưởng từ việc mất đi khách hàng lớn New York & Co..

Về hoạt động sản xuất, nhà máy may Sông Hồng 10 đi vào hoạt động sẽ nâng tổng công suất thiết kế lên 24%, dự kiến sẽ đóng góp vào tăng trưởng chung của Công ty. MSH cho biết năm 2021, nhà máy Sông Hồng 10 sẽ là trọng điểm đầu tư của công ty trong năm nay. Cùng với đó là Hiệu quả từ việc chuyển đổi phương thức may sang FOB. Trong tương lai, với việc chuyển đổi sang may theo hình thức FOB sẽ gia tăng biên lợi nhuận của MSH và giúp doanh nghiệp đáp ứng quy tắc xuất xứ của các Hiệp định thương mại dễ dàng.

Về chính sách, MSH được hưởng lợi từ chính sách phát triển ngành dệt may khi Hiệp hội Dệt may Việt Nam (Vitas) đặt mục tiêu giá trị xuất khẩu ngành dệt may đạt 55 tỷ USD vào năm 2025 với 9.4% CAGR. Ngoài ra, MSH còn được hưởng lợi từ EVFTA khi thuế xuất khẩu các sản phẩm quần áo sang EU sẽ được xóa bỏ ngay khi Hiệp định có hiệu lực.

Qua đó, PHS khuyến nghị mua MSH với giá mục tiêu 56,300 đồng/cp.

Mua AMS với giá mục tiêu 15,000 đồng/cp

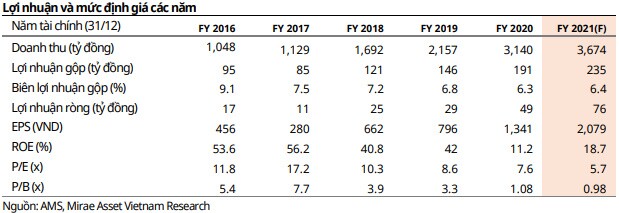

Theo CTCK Mirae Asset Việt Nam, dựa trên báo cáo quý 4/2020, CTCP Cơ khí Xây dựng AMECC (UPCoM: AMS) ghi nhận doanh thu lũy kế năm 2020 đạt 3,140 tỷ đồng và lợi nhuận sau thuế đạt 49 tỷ đồng, tăng lần lượt 45.6% và 68.7% so với năm trước. Doanh thu hoạt động tài chính tiếp tục ghi nhận mức tăng mạnh so với cùng kỳ tăng từ mức 3.3 tỷ đồng cả năm 2019 lên mức 9.6 tỷ đồng cho cả năm 2020. Vay nợ tài chính ngắn hạn tăng nhẹ từ mức 603 tỷ năm 2019 lên mức 676 tỷ năm 2020.

Mirae Asset đánh giá AMS có khả năng ổn định biên lợi nhuận tốt hơn các doanh nghiệp cùng ngành. Bên cạnh đó, AMS là vẫn giữ được mức ROE mặc dù công ty liên tục tăng vốn từ 70 tỷ lên 367 tỷ trong vòng 5 năm qua.

CTCK này cho rằng, AMS sau khi bàn giao và hoàn công một số dự án hiện tại như dự án mở rộng dây chuyền NPK của đạm Cà Mau, gia công chế tạo bộ lọc khí, xây dựng nhà máy điện mặt trời Phước Thái 1,… sẽ cải thiện biên lợi nhuận gộp từ mức 6.3% năm 2020 lên mức 6.4% trong năm nay. Qua đó, góp phần bù đắp được phần tăng chi phí lãi vay của doanh nghiệp.

Qua đó, Mirae Asset khuyến nghị mua AMS với giá mục tiêu 15,000 đồng/cp.

Mã chứng khoán liên quan bài viết

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Nhận OTP

Xem thêm

Dữ liệu thị trường

Xem thêm

Công cụ đầu tư

Xem thêm

Phát triển bản thân

Xem thêm

Quét mã QR để tải app 24HMoney - Giúp bạn đầu tư an toàn, hiệu quả

Về chúng tôi

Cơ quan chủ quản: Công ty TNHH 24HMoney. Địa chỉ: Tầng 5 - Toà nhà Geleximco - 36 Hoàng Cầu, P.Ô Chợ Dừa, Quận Đống Đa, Hà Nội. Giấy phép mạng xã hội số 203/GP-BTTTT do BỘ THÔNG TIN VÀ TRUYỀN THÔNG cấp ngày 09/06/2023 (thay thế cho Giấy phép mạng xã hội số 103/GP-BTTTT cấp ngày 25/3/2019). Chịu trách nhiệm nội dung: Phạm Đình Bằng. Email: support@24hmoney.vn. Hotline: 038.509.6665. Liên hệ: 0908.822.699

Bàn tán về thị trường