Bất định trái phiếu doanh nghiệp

Việc một số doanh nghiệp liên tục phát hành trái phiếu để trả nợ đang đặt ra những lo ngại về rủi ro dài hạn của thị trường này trong bối cảnh kinh doanh nhiều bất ổn bởi dịch bệnh.

CII, Bông Sen Corp liên tục “đảo nợ” trái phiếu?

Mới đây, Hội đồng quản trị Công ty cổ phần Đầu tư hạ tầng kỹ thuật TP.HCM (mã CII) đã thông qua phương án phát hành trái phiếu doanh nghiệp, với giá trị huy động tối đa 500 tỷ đồng. Theo kế hoạch, CII dành 265 tỷ đồng trong số này để thanh toán nợ gốc vay tại VPBank.

Đây không phải lần đầu tiên CII thực hiện “cơ cấu nợ” bằng hình thức phát hành trái phiếu, tuy nhiên, tần suất dồn dập phát hành trái phiếu của doanh nghiệp này khiến giới đầu tư quan ngại.

Trước đó, vào cuối tháng 3/2021, đầu tháng 4/2021, 590 tỷ đồng trái phiếu kỳ hạn 36 tháng được CII phát hành công chúng sử dụng với mục đích thanh toán nợ trái phiếu của kỳ trước; trong đó, 370 tỷ đồng dùng để thanh toán trái phiếu phát hành vào ngày 25/2/2019 và 220 tỷ đồng dùng để thanh toán khoản trái phiếu phát hành vào ngày 19/3/2020.

Hồi tháng 1/2021, Hội đồng quản trị CII cũng thông qua kế hoạch phát hành 1.600 tỷ đồng trái phiếu kèm chứng quyền, có kỳ hạn 5 năm và lãi suất dự kiến 11%/năm.

Là doanh nghiệp bất động sản, đầu tư và thi công hạ tầng giao thông lớn tại Việt Nam, nhiều năm qua, CII liên tục đối mặt với áp lực thanh toán ngắn hạn do phụ thuộc quá nhiều vào dòng tiền vay để tài trợ cho các dự án. Lịch trả nợ của CII kín mít, với số nợ vay và nợ thuê tài chính hàng năm phải trả lên tới cả nghìn tỷ đồng.

Đặc biệt, từ cuối quý II/2021 đến nay, các tỉnh phía Nam thực hiện giãn cách xã hội để phòng chống dịch Covid-19 khiến nguồn thu phí BOT giao thông sụt giảm nghiêm trọng, hoạt động bán hàng tại các dự án bất động sản bị “đóng băng”, dòng tiền kinh doanh âm. Gánh nặng thanh toán ngày một lớn buộc doanh nghiệp này liên tục phải xoay xở dòng vốn để cơ cấu nợ với các nhà băng.

Bên cạnh CII, gần đây, câu chuyện cơ cấu lại nợ của Công ty cổ phần Bông Sen – Bông Sen Corp, ông chủ khách sạn Daewoo Hà Nội, cũng thu hút sự chú ý của thị trường. Cụ thể, Bông Sen Corp đã huy động được 4.800 tỷ đồng từ một số nhà đầu tư tổ chức (chưa rõ danh tính), thông qua 2 đợt phát hành trái phiếu nhằm tái cơ cấu các khoản nợ theo các trái phiếu do Bông Sen đã phát hành riêng lẻ vào năm 2019.

Đây là lần thứ 2 doanh nghiệp này tiến hành đảo nợ trái phiếu doanh nghiệp. Năm 2017, Bông Sen Corp công bố phát hành lô trái phiếu trị giá 6.000 tỷ đồng. Các nhà đầu tư khi đó đã mua hơn 90% số trái phiếu Công ty chào bán, giúp Bông Sen thu về 5.473 tỷ đồng, tăng quy mô vốn hoạt động và triển khai các kế hoạch đầu tư.

Đến năm 2019, khi lô trái phiếu trên đến ngày đáo hạn, Bông Sen tiếp tục phát hành 6.450 tỷ đồng trái phiếu để "tái cơ cấu khoản nợ" và đồng thời duy trì mục tiêu thực hiện dự án đầu tư.

Trái phiếu lần này có kỳ hạn 2 năm, lãi suất cố định 11%/năm và tài sản đảm bảo tương đồng với lô trái phiếu được phát hành năm 2017.

Rủi ro “bom nợ”, nhìn từ trường hợp Evergrande

Cuộc khủng hoảng nợ của Tập đoàn bất động sản Evergrande (Trung Quốc), với khoản nợ lên tới hơn 300 tỷ USD đã gây rúng động thị trường tài chính toàn cầu. Dù không tác động trực tiếp tới các doanh nghiệp Việt Nam, nhưng câu chuyện “bom nợ” hình thành từ việc lạm dụng công cụ tài chính như phát hành trái phiếu trên quy mô lớn của tập đoàn này có thể là tiếng chuông cảnh tỉnh với các doanh nghiệp, đặc biệt là doanh nghiệp bất động sản cũng như các nhà đầu tư trái phiếu.

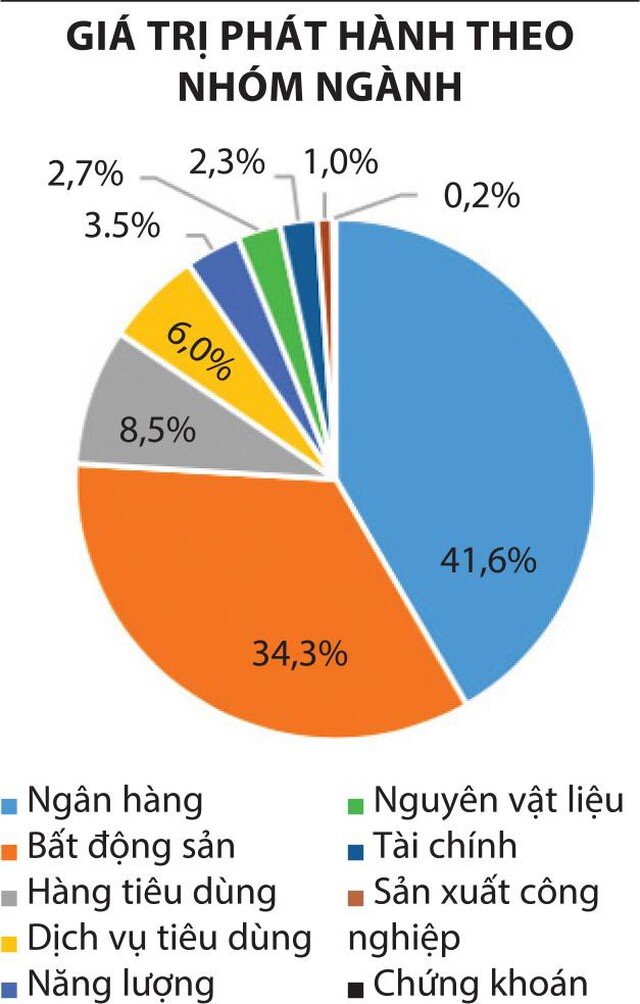

Thống kê của các công ty chứng khoán cho thấy, 8 tháng đầu năm nay, ngân hàng và các công ty chứng khoán là bên mua lớn nhất của thị trường trái phiếu doanh nghiệp. Theo dữ liệu từ FiinGroup, hơn 70% trái phiếu doanh nghiệp hiện nay do các ngân hàng nắm giữ (trực tiếp hoặc gián tiếp qua các công ty chứng khoán). Trong đó, Techcombank, SHB, BIDV, MB… là những ngân hàng đang “ôm” trái phiếu doanh nghiệp nhiều nhất.

Việc trở thành “tay chơi” lớn nhất trên thị trường trái phiếu doanh nghiệp đã mang lại những khoản lợi nhuận khủng cho các nhà băng trong thời gian qua. Tuy nhiên, theo một công ty chứng khoán, thực tế này cũng đặt ra những nỗi lo mới về câu chuyện nhiều doanh nghiệp đã coi trái phiếu như là công cụ để tái cấu trúc nợ.

Trên thực tế, để xác định các doanh nghiệp có coi trái phiếu là công cụ để tái cấu trúc nợ hay không là tương đối khó với các nhà đầu tư. Quy định hiện hành chưa có quy định rõ ràng về các mục thông tin về kết quả phát hành trái phiếu theo phương thức riêng lẻ, nên các doanh nghiệp có thể “lách” không công bố, chẳng hạn như không công khai thông tin tên tuổi các trái chủ.

Còn nhớ, cách đây vài năm, thị trường trái phiếu xuất hiện hàng loạt doanh nghiệp không mấy tên tuổi như Công ty cổ phần Veracity, Công ty TNHH Bất động sản Hoa Anh Đào, Công ty TNHH Đầu tư kinh doanh và phát triển thương mại Việt An, Công ty cổ phần Dịch vụ Newco, Công ty cổ phần Dịch vụ Hòn Một, Công ty cổ phần Du lịch Thiên Minh, Công ty cổ phần Phát triển Du lịch Vinasia…

Những doanh nghiệp này đã phát hành thành công những lô trái phiếu lên tới hàng ngàn tỷ đồng. Các doanh nghiệp này trên thực tế không hoạt động nhiều, được cho là lập ra với mục đích đặc biệt: huy động vốn cho các công ty mẹ khá “quen mặt” thực hiện cơ cấu nợ vay ngân hàng và giảm áp lực khi hạch toán tài chính.

Bên cạnh đó, tình trạng mục đích huy động một đằng, giải ngân một nẻo không phải hiếm trên thị trường.

Tại một diễn đàn đầu tư mới đây, một chuyên gia đã chia sẻ câu chuyện, có doanh nghiệp nọ huy động vài ngàn tỷ đồng trái phiếu song chỉ vài trăm tỷ đồng được giải ngân đúng mục đích là cung cấp cho dự án, còn lại để trả nợ ngân hàng, mua dự án đất nông nghiệp, sau đó hạch toán lỗ và chuyển phần lợi nhuận từ các dự án lãi khác vào dự án lỗ này để né thuế thu nhập doanh nghiệp.

Theo TS. Nguyễn Trí Hiếu, chuyên gia kinh tế, việc ngân hàng ồ ạt mua trái phiếu doanh nghiệp thời gian qua không loại trừ mục đích đảo nợ, cơ cấu lại nợ cho doanh nghiệp.

“Doanh nghiệp kinh doanh bất động sản khó khăn sẽ phát hành trái phiếu, ngân hàng mua trái phiếu và doanh nghiệp dùng số tiền bán trái phiếu thu về để trả nợ ngân hàng. Nói cách khác, đây là một cách ngân hàng và doanh nghiệp bắt tay nhau dùng trái phiếu doanh nghiệp để đảo nợ”, TS. Hiếu nói.

Ông Hiếu khuyến cáo các doanh nghiệp không nên sử dụng những đòn bẩy tài chính như vậy để xóa nợ xấu của mình, các ngân hàng cũng không nên tìm cách đảo nợ qua mua trái phiếu, bởi làm như thế, rất nhiều nợ xấu lại được “trương” lên như nợ tốt, khiến cho nợ xấu bị hiểu sai lệch, làm gia tăng rủi ro cho nền kinh tế.

Hoạt động mua trái phiếu doanh nghiệp của các ngân hàng tới đây có thể bị siết lại với hàng loạt quy định cấm trong Dự thảo sửa đổi Thông tư 22/2016/TT-NHNN. Theo đó, tổ chức tín dụng không được mua trái phiếu doanh nghiệp phát hành, trong đó có mục đích để cơ cấu lại các khoản nợ của chính doanh nghiệp phát hành; không được mua trái phiếu doanh nghiệp phát hành, trong đó có mục đích để góp vốn, mua cổ phần tại doanh nghiệp khác.

Bên cạnh đó, trong vòng 12 tháng sau khi bán trái phiếu doanh nghiệp, tổ chức tín dụng không được mua trái phiếu doanh nghiệp mà tổ chức tín dụng đã bán hoặc trái phiếu doanh nghiệp được phát hành cùng lô, cùng đợt phát hành với trái phiếu doanh nghiệp mà tổ chức tín dụng đã bán; chỉ được mua trái phiếu doanh nghiệp khi có tỷ lệ nợ xấu dưới 3%; không được bán trái phiếu doanh nghiệp cho công ty con của chính tổ chức tín dụng đó…

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận