Tìm mã CK, công ty, tin tức

Đọc nhiều

Bình luận nhiều

ASM hủy phương án chào bán hơn 168 triệu cp

HĐQT CTCP Tập đoàn Sao Mai (HOSE: ASM) vừa thông qua nghị quyết hủy phương án phát hành hơn 168 triệu cp cho cổ đông hiện hữu để tăng vốn điều lệ được HĐQT thông qua ngày 08/06/2022.

Lý do Công ty đưa ra là kinh tế thế giới có nhiều bất ổn và thị trường không thuận lợi.

Theo Nghị quyết ngày 08/06, HĐQT ASM đã thông qua phương án phát hành hơn 168 triệu cp cho cổ đông hiện hữu bằng phương thức thực hiện quyền mua. Tỷ lệ thực hiện quyền là 2:1 (cổ đông sở hữu 1 cp sẽ được hưởng 1 quyền mua và cứ 2 quyền mua sẽ được mua thêm 1 cp mới).

Mức giá phát hành dự kiến là 12,000 đồng/cp. Nếu phát hành thành công, doanh nghiệp này sẽ thu về hơn 2,019 tỷ đồng; nâng vốn điều lệ từ hơn 3,365 tỷ đồng lên gần 5,048 tỷ đồng.

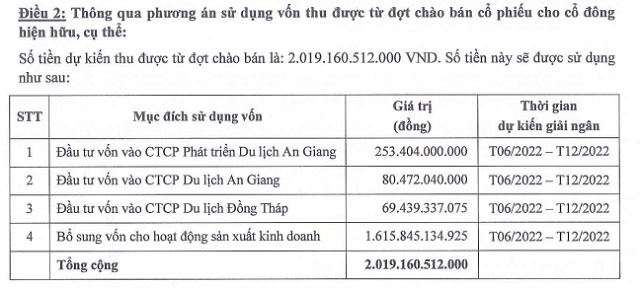

Về mục đích sử dụng vốn, nguồn tiền thu được từ việc phát hành cổ phiếu trên sẽ được dùng để đầu tư vốn vào các doanh nghiệp khác và bổ sung cho nguồn vốn lưu động sản xuất kinh doanh.

Cụ thể, ASM sẽ đầu tư hơn 255.4 tỷ đồng vào CTCP Phát triển Du lịch An Giang; gần 80.5 tỷ đồng vào CTCP Du lịch An Giang (OTC: AGTourimex) và hơn 69.4 tỷ đồng vào CTCP Du lịch Đồng Tháp (OTC: DongThapTourist). Số tiền còn lại (gần 1,616 tỷ đồng) sẽ được Công ty bổ sung cho hoạt động sản xuất kinh doanh.

Ở diễn biến khác, mới đây, ASM đã thông qua nghị quyết về phương án chi trả cổ tức năm 2021 bằng tiền mặt tỷ lệ 15% cho cổ đông. Thời gian dự kiến thực hiện trong tháng 10/2022.

Với hơn 336.5 triệu cổ phiếu đang lưu hành, ASM cần chi gần 505 tỷ đồng cho đợt cổ tức này.

Tại ĐHĐCĐ năm 2022, Công ty đã thông qua kế hoạch thu về 14.7 ngàn tỷ đồng doanh thu thuần, hơn 1.6 ngàn tỷ đồng lợi nhuận sau thuế và trả cổ tức tỷ lệ 20-30% bằng tiền mặt.

Lũy kế 6 tháng đầu năm 2022, ASM ghi nhận hơn 7.2 ngàn tỷ đồng doanh thu thuần, tăng 15% so với cùng kỳ. Lợi nhuận ròng tăng 115% (cao gấp 2.2 lần) lên mức 441 tỷ đồng; thực hiện được 41.5% mục tiêu lợi nhuận đề ra.

Đầu phiên chiều 23/09, giá cổ phiếu ASM đang giao dịch quanh mức 16,950 đồng/cp.

Mã chứng khoán liên quan bài viết

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Nhận OTP

Xem thêm

Dữ liệu thị trường

Xem thêm

Công cụ đầu tư

Xem thêm

Phát triển bản thân

Xem thêm

Quét mã QR để tải app 24HMoney - Giúp bạn đầu tư an toàn, hiệu quả

Về chúng tôi

Cơ quan chủ quản: Công ty TNHH 24HMoney. Địa chỉ: Tầng 5 - Toà nhà Geleximco - 36 Hoàng Cầu, P.Ô Chợ Dừa, Quận Đống Đa, Hà Nội. Giấy phép mạng xã hội số 203/GP-BTTTT do BỘ THÔNG TIN VÀ TRUYỀN THÔNG cấp ngày 09/06/2023 (thay thế cho Giấy phép mạng xã hội số 103/GP-BTTTT cấp ngày 25/3/2019). Chịu trách nhiệm nội dung: Phạm Đình Bằng. Email: support@24hmoney.vn. Hotline: 038.509.6665. Liên hệ: 0908.822.699

Bàn tán về thị trường