Tìm mã CK, công ty, tin tức

Đọc nhiều

Bình luận nhiều

Từ vụ cựu Chủ tịch FLC Trịnh Văn Quyết: Nhà đầu tư cần làm gì để không bị "lùa gà"?

Với hậu quả gây ra, hôm 5/8, Tòa án nhân dân TP Hà Nội đã tuyên phạt cựu Chủ tịch Tập đoàn FLC Trịnh Văn Quyết 21 năm tù; Trịnh Thị Minh Huế, cựu cán bộ Ban kế toán Tập đoàn FLC (em gái Trịnh Văn Quyết) 14 năm tù; Trịnh Văn Đại, cựu Phó tổng giám đốc Công ty CP xây dựng FLC Faros) 11 năm tù… về tội "Lừa đảo chiếm đoạt tài sản" và "Thao túng thị trường chứng khoán"

Từ vụ cựu Chủ tịch FLC Trịnh Văn Quyết thao túng thị trường chứng khoán, các nhà đầu tư đặt ra hàng loạt thắc mắc như: Điều kiện để công ty "lên sàn" là gì? làm thế nào để tránh bị “lùa gà”?...

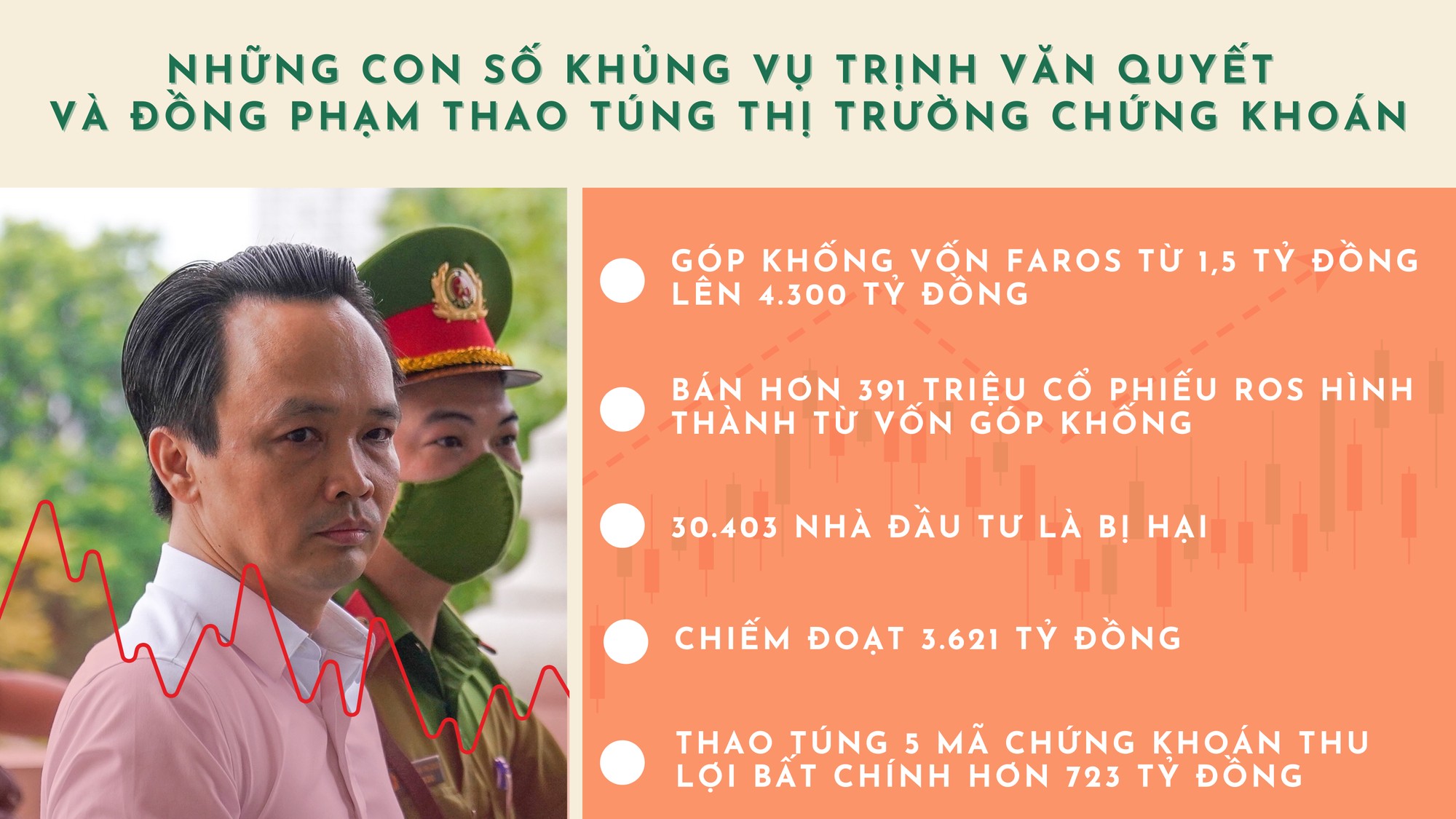

3.600 tỷ đồng là số tiền mà ông Trịnh Văn Quyết (cựu Chủ tịch Tập đoàn FLC) và đồng phạm đã chiếm đoạt của các nhà đầu tư trong vụ án “Thao túng thị trường chứng khoán” và “Lừa đảo chiếm đoạt tài sản” xảy ra tại Công ty CP xây dựng FLC Faros (sau đây gọi là Công ty Faros), Tập đoàn FLC và các đơn vị liên quan.

Từ vụ án trên, các nhà đầu tư đặt ra hàng loạt thắc mắc như: Pháp luật quy định thế nào về điều kiện để công ty được niêm yết trên sàn chứng khoán? Trịnh Văn Quyết thao túng thị trường chứng khoán, chiếm đoạt tiền nhà đầu tư thế nào? Và từ vụ án này, các nhà đầu tư cần làm gì để tránh sập bẫy "lùa gà" trên thị trường chứng khoán.

Điều kiện để doanh nghiệp niêm yết cổ phiếu lên sàn

Trao đổi về điều kiện để doanh nghiệp được niêm yết cổ phiếu trên sàn chứng khoán, luật sư Trần Tuấn Anh (Giám đốc Công ty luật Minh Bạch, Đoàn luật sư Hà Nội) cho biết, thời điểm hiện tại, để có thể được niêm yết trên sàn chứng khoán, doanh nghiệp cần đáp ứng các quy định được nêu tại điều 109, Nghị định 155/2020/NĐ-CP (Nghị định quy định chi tiết thi hành một số điều của Luật Chứng khoán). Tuy nhiên, vào năm 2015-2016, thời điểm cựu Chủ tịch FLC Trịnh Văn Quyết và đồng phạm thực hiện các thủ tục niêm yết cổ phiếu Faros lên sàn chứng khoán thành phố Hồ Chí Minh (HoSE) thì điều kiện niêm yết căn cứ theo Nghị định số 58/2012/NĐ-CP sửa đổi, bổ sung bởi Nghị định số 60/2015/NĐ-CP (Nghị định quy định chi tiết và hướng dẫn thi hành một số điều của Luật chứng khoán và Luật sửa đổi, bổ sung một số điều của Luật chứng khoán).

Theo Nghị định số 58/2012/NĐ-CP sửa đổi, bổ sung bởi Nghị định số 60/2015/NĐ-CP, để được niêm yết chứng khoán trên sàn chứng khoán TP.HCM - HoSE, doanh nghiệp phải đáp ứng các điều kiện sau: Là công ty cổ phần có vốn điều lệ đã góp tại thời điểm đăng ký niêm yết từ 120 tỷ đồng Việt Nam trở lên tính theo giá trị ghi trên sổ kế toán.

Có ít nhất 2 năm hoạt động dưới hình thức công ty cổ phần tính đến thời điểm đăng ký niêm yết (ngoại trừ doanh nghiệp nhà nước cổ phần hóa gắn với niêm yết); tỷ lệ lợi nhuận sau thuế trên vốn chủ sở hữu (ROE) năm gần nhất tối thiểu là 5% và hoạt động kinh doanh của 2 năm liền trước năm đăng ký niêm yết phải có lãi; không có các khoản nợ phải trả quá hạn trên 1 năm; không có lỗ lũy kế tính đến năm đăng ký niêm yết; tuân thủ các quy định của pháp luật về kế toán báo cáo tài chính…

Ông Quyết bị tuyên phạt 21 năm tù.

Tối thiểu 20% cổ phiếu có quyền biểu quyết của công ty do ít nhất 300 cổ đông không phải cổ đông lớn nắm giữ, trừ trường hợp doanh nghiệp nhà nước chuyển đổi thành công ty cổ phần theo quy định của Thủ tướng Chính phủ;

Cổ đông là cá nhân, tổ chức có đại diện sở hữu là thành viên Hội đồng quản trị, Ban kiểm soát, Giám đốc (Tổng Giám đốc), Phó Giám đốc (Phó Tổng Giám đốc) và Kế toán trưởng của công ty; cổ đông lớn là người có liên quan với thành viên Hội đồng quản trị, Ban kiểm soát, Giám đốc (Tổng Giám đốc), Phó Giám đốc (Phó Tổng Giám đốc) và Kế toán trưởng của công ty phải cam kết nắm giữ 100% số cổ phiếu do mình sở hữu trong thời gian 6 tháng kể từ ngày niêm yết và 50% số cổ phiếu này trong thời gian 6 tháng tiếp theo, không tính số cổ phiếu thuộc sở hữu Nhà nước do các cá nhân trên đại diện nắm giữ; Có hồ sơ đăng ký niêm yết cổ phiếu hợp lệ theo quy định.

“So với nghị định cũ, Nghị định 155/2020/NĐ-CP về cơ bản kế thừa quy định cũ. Có một số thay đổi, trong đó đáng chú ý nhất, nghị định đang có hiệu lực đã đưa ra quy định chung về điều kiện niêm yết cho tất cả các sàn giao dịch, không tách biệt điều kiện ở sàn Hà Nội và TP.HCM như nghị định cũ. Trong đó, Nghị định 155/2020/NĐ-CP đặt điều kiện niêm yết chung là công ty cổ phần có vốn điều lệ đã góp tại thời điểm đăng ký niêm yết từ 30 tỷ đồng Việt Nam trở lên (nghị định cũ điều kiện niêm yết sàn HoSE là 120 tỷ đồng).

Ngoài các điều kiện trên, từ 2015, Bộ Tài chính đã ban hành Thông tư 202/2015/TT-BTC (Thông tư hướng dẫn về niêm yết chứng khoán trên Sở Giao dịch chứng khoán) đã quy định: Các thông tin, số liệu trong hồ sơ, bản cáo bạch phải căn cứ vào bản báo cáo tài chính được kiểm toán; Ý kiến kiểm toán đối với mục vốn chủ sở hữu, vốn điều lệ đã góp phải là ý kiến chấp nhận toàn phần…” - luật sư Tuấn Anh nói.

Nâng khống vốn điều lệ gấp 3.000 lần để chuẩn bị lên sàn

Trở lại vụ án “Thao túng thị trường chứng khoán” xảy ra tại Công ty Faros. Theo hồ sơ vụ án, nắm được những điều kiện để doanh nghiệp niêm yết cổ phiếu lên sàn, ông Trịnh Văn Quyết, khi ấy là Chủ tịch Tập đoàn FLC đã chỉ đạo cấp dưới ký hợp đồng mua lại Công ty CP giải trí Green Belt với giá 1,5 tỷ đồng. Sau nhiều lần đổi tên, doanh nghiệp này đổi thành Công ty Faros. Từ năm 2012 - tháng 4/2014, Công ty Faros gần như không hoạt động, vốn điều lệ chỉ ở mức là 1,5 tỷ đồng.

Với mục đích chiếm đoạt tiền của nhà đầu tư trên thị trường chứng khoán, Trịnh Văn Quyết đã sử dụng Công ty Faros làm công cụ, chỉ đạo Doãn Văn Phương (cựu Tổng giám đốc Tập đoàn FLC - đã bỏ trốn) và em gái là Trịnh Thị Minh Huế thực hiện hành vi gian dối nhằm tăng khống vốn góp chủ sở hữu tại Công ty Faros từ 1,5 tỷ lên 4.300 tỷ đồng, (tương ứng 430 triệu cổ phần). Mức vốn điều lệ được nâng khống này khoảng gấp gần 3.000 lần giá trị thực.

Các bị cáo liên quan tại phiên tòa.

Sau đó, hoàn thiện các thủ tục để niêm yết cổ phiếu tương ứng với giá trị vốn góp khống của Công ty Faros trên sàn chứng khoán; sử dụng sàn HoSE (Sàn giao dịch chứng khoán thành phố Hồ Chí Minh) làm công cụ, phương tiện bán cổ phiếu, chiếm đoạt tiền của các nhà đầu tư.

Trịnh Văn Quyết giao Doãn Văn Phương và Trịnh Thị Minh Huế nhờ một số cá nhân đứng tên là cổ đông nhận chuyển nhượng của Công ty Faros. Tiếp đó, các cá nhân tạo lập hồ sơ, đề nghị chấp thuận đăng ký công ty đại chúng, đăng ký lưu ký chứng khoán và niêm yết 430 triệu cổ phiếu hình thành từ vốn góp khống của Công ty Faros.

Tuy nhiên, muốn đưa 430 triệu cổ phiếu khống lên sàn niêm yết chứng khoán, hồ sơ của Faros phải qua được 3 "cửa" là: Được Ủy ban chứng khoán Nhà nước chấp thuận là công ty đại chúng; đăng ký, lưu ký cổ phiếu tại VSD và cuối cùng là niêm yết lên HoSE.

Nguồn vốn Công ty Faros phần lớn là nâng khống, nhưng bằng mối quan hệ của Chủ tịch Tập đoàn FLC Trịnh Văn Quyết, doanh nghiệp này vẫn dễ dàng "chui lọt lỗ kim" nhờ sự tiếp tay của hàng loạt lãnh đạo, cán bộ thuộc Ủy ban Chứng khoán nhà nước, HoSE, cũng như đơn vị kiểm toán.

Đầu tiên phải kể đến sai phạm xảy ra tại Công ty TNHH Kiểm toán và Kế toán Hà Nội, và Công ty TNHH kiểm toán ASC. Cơ quan điều tra xác định báo cáo tài chính của Công ty Faros không đủ cơ sở pháp lý, nhưng lãnh đạo và kiểm toán viên của 2 đơn vị này vẫn phát hành các báo cáo kiểm toán, nội dung thể hiện việc “chấp nhận toàn phần” đối với báo cáo tài chính, báo cáo vốn góp chủ sở hữu của Công ty Faros.

Việc ban hành các báo cáo kiểm toán không đúng nêu trên đã tạo điều kiện để bị can Trịnh Văn Quyết và đồng phạm sử dụng, làm hồ sơ đề nghị niêm yết cổ phiếu ROS.

Sai phạm lan rộng đến Ủy ban Chứng khoán Nhà nước. Dù phát hiện hồ sơ đăng ký của Công ty Faros không đủ cơ sở để xác định số vốn thực góp, các báo cáo kiểm toán không đúng pháp luật, nhưng Vụ trưởng Vụ Giám sát công ty đại chúng Lê Công Điền vẫn ký văn bản về việc chấp thuận hồ sơ đăng ký công ty đại chúng đối với Công ty Faros (vốn điều lệ 4.300 tỷ đồng).

Sau khi nhận được hồ sơ đề nghị đăng ký, lưu ký 430 triệu cổ phiếu của Công ty Faros và biết rõ hồ sơ chưa đủ cơ sở để xác định số vốn thực góp, song Tổng giám đốc Trung tâm Lưu ký chứng khoán Việt Nam Dương Văn Thanh vẫn ký, cấp giấy chứng nhận đăng ký chứng khoán đối với công ty này, đồng thời thông báo đến các thành viên lưu ký (công ty chứng khoán).

Biết rõ báo cáo kiểm toán tài chính đối với Công ty Faros không phù hợp, không đủ cơ sở xác định số vốn góp thực, nhưng Chủ tịch HĐQT HoSE Trần Đắc Sinh khi đó vẫn nhiều lần trực tiếp chỉ đạo cấp dưới hỗ trợ Công ty Faros sớm được niêm yết cổ phiếu.

Sau khi hội đồng niêm yết có tờ trình, Sinh cùng các thành viên HĐQT thống nhất chấp thuận niêm yết và ký, ban hành nghị quyết có nội dung "hồ sơ Công ty Faros đủ điều kiện niêm yết, đề nghị ban hành quyết định niêm yết". Xuất phát từ nghị quyết này, hội đồng niêm yết HoSE ban hành quyết định chấp thuận đăng ký niêm yết cổ phiếu cho Công ty Faros với số vốn điều lệ nâng khống 4.300 tỷ đồng.

Ngoài ra, các bị cáo cũng nhận được sự giúp sức của Lê Hải Trà, cựu Tổng giám đốc HoSE. Ông Trà biết rõ hồ sơ của Công ty Faros có vấn đề nhưng nhưng vẫn cùng các thành viên trong hội đồng chấp thuận niêm yết đối với cổ phiếu ROS.

Công ty Faros vượt qua 3 vòng xét duyệt của Ủy ban chứng khoán Nhà nước, Trung tâm lưu ký chứng khoán và Sở Giao dịch chứng khoán TP Hồ Chí Minh, đưa mã ROS lên sàn chứng khoán, bán cho hơn 30.000 nhà đầu tư, thu lợi hơn 3.620 tỷ đồng.

Sử dụng 190 tài khoản để thao túng thị trường

Cựu Chủ tịch Tập đoàn FLC đã vẽ ra một “kịch bản” khá tinh vi, chỉ đạo nhiều người cùng tham gia “thổi giá” cổ phiếu của chính tập đoàn mình nắm giữ lên một mức cao ngất ngưởng nhằm thực hiện “lùa gà” nhiều nhà đầu tư rồi “úp sọt” bán chui số cổ phiếu ông mua rẻ với mục đích hưởng lợi bất chính.

Để thao túng thị trường chứng khoán, ông Trịnh Văn Quyết đã chỉ đạo em gái là Trịnh Thị Minh Huế, nhờ 45 cá nhân có quan hệ gia đình, đứng tên lập hồ sơ, thủ tục để Huế thành lập 20 công ty và mở 500 tài khoản chứng khoán để thực hiện hành vi thao túng, “thổi giá” cổ phiếu.

Ông Trịnh Văn Quyết chỉ đạo Hương Trần Kiều Dung (nguyên Chủ tịch hội đồng quản trị Công ty CP chứng khoán BOS), Trịnh Thị Thúy Nga (Phó Tổng giám đốc Công ty CP chứng khoán BOS) cấp khống hạn mức mua chứng khoán cho nhóm tài khoản do Huế quản lý và sử dụng.

Đầu giờ giao dịch hằng ngày, Huế sẽ liên lạc với Nga thông báo các tài khoản thiếu tiền cần được cấp hạn mức để đặt lệnh mua cổ phiếu theo chỉ đạo của Trịnh Văn Quyết.

Trong khoảng thời gian hơn 4 năm (từ tháng 5/2017 đến tháng 1/2022), Trịnh Thị Thúy Nga đã chỉ đạo nhân viên cấp hạn mức khống cho các tài khoản của Huế quản lý tổng số tiền hơn 170.000 tỷ.

Từ đó Huế sử dụng các tài khoản được cấp hạn mức khống này để mua cổ phiếu của 5 mã thuộc "họ" FLC gồm: AMD, HAI, GAB, ART, FLC.

Em gái ông Quyết đã sử dụng 190 tài khoản để thực hiện các hành vi thao túng thị trường chứng khoán như: Liên tục mua bán cùng loại chứng khoán; mua bán với khối lượng lớn chi phối thị trường vào thời điểm mở cửa và đóng cửa giao dịch; đặt lệnh mua, bán cổ phiếu sau đó hủy lệnh…

Các hành vi thao túng trên bị cáo buộc tạo ra cung cầu giả và "thổi giá" đối với 5 mã cổ phiếu thuộc nhóm FLC.

Khi giá cổ phiếu tăng, theo chỉ đạo của Trịnh Văn Quyết, Huế đã bán 5 mã cổ phiếu ra thị trường giúp cho chủ tịch FLC thu lời bất chính 723 tỷ đồng.

"Lỗ hổng" ở đâu?

Thông tin về vụ án “Thao túng thị trường chứng khoán” và “Lừa đảo chiếm đoạt tài sản” xảy ra tại Công ty Faros, Tập đoàn FLC và các đơn vị liên quan, tại buổi Họp báo Chính phủ thường kỳ tháng 2/2024 vừa qua, Trung tướng Tô Ân Xô (khi đó là Người Phát ngôn Bộ Công an) cho biết, qua điều tra cho thấy, các đối tượng trong vụ án đã lợi dụng sơ hở, thiếu sót trong công tác quản lý Nhà nước và một số quy định pháp luật liên quan để thực hiện hành vi phạm tội, cụ thể:

Thứ nhất, thiếu kiểm tra, giám sát, kiểm soát của cơ quan chức năng đối với việc góp vốn điều lệ tại các doanh nghiệp (Tổ chức, cá nhân tự khai) dẫn đến khai khống, hợp thức hóa vốn

Thứ hai, thiếu kiểm soát việc mở tài khoản chứng khoán, mở rất dễ dàng, nhờ người khác đứng tên, mở nhiều tài khoản.

Thứ ba, chế tài xử lý còn nhẹ, chưa đủ sức răn đe đối với các đối tượng vi phạm.

Thứ tư, quy định quản lý nhà nước về chất lượng dịch vụ kiểm toán, trách nhiệm cá nhân chưa cụ thể, lỏng lẻo.

Thứ năm, thiếu kiểm soát của mạng xã hội nên một số đối tượng lợi dụng hội nhóm kín hô hào lôi kéo nhà đầu tư điều khiển, thao túng.

Thứ sáu, chưa có quy định, hướng dẫn cơ sở pháp lý trong việc xác định thiệt hại cho nhà đầu tư tham gia trong giai đoạn chứng khoán bị thao túng.

Trung tướng Tô Ân Xô cho biết, từ những bài học rút ra này, các cơ quan chức năng đã phối hợp "bịt lỗ hổng", kỳ vọng trong thời gian tới thị trường chứng khoán Việt Nam sẽ phát triển lành mạnh, đúng cơ chế thị trường. Cơ quan công an cũng gửi thông điệp đến các nhà đầu tư chứng khoán là không nên lợi dụng những sơ hở đó để thao túng thị trường chứng khoán. Nếu còn cá nhân, tổ chức thực hiện những hành vi này thì cơ quan điều tra sẽ xử lý nghiêm theo quy định của pháp luật, để thị trường chứng khoán hoạt động lành mạnh.

Thay đổi tư duy để tránh bị "lùa gà"

PGS.TS Nguyễn Hữu Huân, Trưởng bộ môn Thị trường tài chính, Khoa Ngân hàng, Đại học Kinh tế TP Hồ Chí Minh (UEH) cho biết, đa số nhà đầu tư chứng khoán tại Việt Nam ham muốn giàu nhanh, đổi đời trên thị trường chứng khoán. Nhưng đó là tư duy sai lầm, tư duy như vậy, cầm chắc thua lỗ.

Theo PGS.TS Nguyễn Hữu Huân, thị trường chứng khoán hoàn toàn không phải con gà đẻ trứng vàng, nó không tạo ra tiền, chỉ có doanh nghiệp mới tạo ra tiền. Doanh nghiệp làm ăn có lãi, chia cổ tức, nhà đầu tư chứng khoán nắm giữ cổ phiếu và “ăn” cổ tức, mới là mô hình đúng của thị trường chứng khoán.

Ông Huân cho rằng, nhà đầu tư cần chuyển tư duy từ đầu tư vào cổ phiếu sang đầu tư vào doanh nghiệp. Nhà đầu tư xem doanh nghiệp đó hoạt động hiệu quả không, triển vọng thế nào để cân nhắc nắm giữ cổ phiếu của doanh nghiệp đó và chờ nhận về cổ tức, cũng như giá cổ phiếu sẽ tăng trong dài hạn.

"Đầu tư “hệ tâm linh”, chỉ cần biết 3 chữ cái, mua vào rồi kì vọng giá tăng để bán thì đó là đầu cơ chứ không phải đầu tư. Nếu đầu cơ ngắn hạn như vậy, tỷ lệ thua là 95% do thiếu kinh nghiệm, và nhà đầu tư thì làm sao thắng được thị trường." - PGS.TS Nguyễn Hữu Huân nói.

Trong khi đó, PGS.TS Đinh Trọng Thịnh (Học viện Tài chính) cho biết cách nhận diện cổ phiếu đang bị làm giá là giá cổ phiếu tăng bất thường trong một khoảng thời gian ngắn. Một doanh nghiệp làm ăn tốt, cổ phiếu có thể tăng 10 – 15%, chứ không thể tăng hàng trăm % chỉ trong vài tháng.

Ngoài ra, theo ông dấu hiệu khác là những mã cổ phiếu nào càng được các đội nhóm đầu tư chứng khoán hô hào, quảng bá mạnh thì khả năng cổ phiếu đó bị làm giá càng cao.

PGS.TS Đinh Trọng Thịnh cho rằng nhà đầu tư cần nâng cao năng lực của mình, trước hết phải đọc được báo cáo tài chính của doanh nghiệp phát hành cổ phiếu, tìm hiểu lịch sử tài chính của họ và các vấn đề liên quan. Hãy trở thành một nhà đầu tư thông minh, thay vì chạy theo những con sóng mà mình không hiểu rõ.

Luật sư Nguyễn Thanh Hà – Chủ tịch Công ty Luật SBLaw, cho hay trên thị trường, ngoài những cổ phiếu tốt (bluechip) thì có không ít cổ phiếu bị làm giá. Nhà đầu tư F0 khó nhận diện được những mã cổ phiếu do đội lái thao túng, nên thường đánh không theo phân tích kĩ thuật mà theo lời đồn, theo những lời “rỉ tai” trên các hội nhóm. Chính mục tiêu kiếm tiền nhanh, dẫn đến nhà đầu tư bị “lùa gà”, mất tiền. Người ta xem thị trường chứng khoán như sòng bài được cấp phép, đó là quan niệm sai lầm.

Theo luật sư Hà, nhà đầu tư cần nâng cao kĩ năng, kiến thức, trình độ chuyên môn và quan trọng là thay đổi tư duy: Vào thị trường không phải để kiếm tiền nhanh, xem thị trường như sòng bài, mà là nghiêm túc đầu tư, xác định thu lợi nhuận trong lâu dài.

Đưa ra khuyến nghị cho nhà quản lý, luật sư Hà cho biết chúng ta đã có quy định, chế tài đối với hành vi thao túng thị trường chứng khoán, nhưng việc xử phạt thời gian qua chưa đủ mạnh, chủ yếu là xử phạt hành chính. Thời gian tới, nếu phát hiện những vụ việc có dấu hiệu hình sự thì nên cương quyết xử lý để chấn chỉnh những cá nhân, tổ chức có ý đồ thao túng thị trường.

Với những cơ quan phụ trách thẩm định, cấp phép cho cổ phiếu nào đó niêm yết, cần thực hiện đúng các quy định của pháp luật, không thể vì lợi ích trước mắt hay cá nhân mà làm sai lệch hồ sơ, nhắm mắt làm ngơ cho các doanh nghiệp trục lợi phi pháp.

Mã chứng khoán liên quan bài viết

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Nhận OTP

Xem thêm

Dữ liệu thị trường

Xem thêm

Công cụ đầu tư

Xem thêm

Phát triển bản thân

Xem thêm

Quét mã QR để tải app 24HMoney - Giúp bạn đầu tư an toàn, hiệu quả

Về chúng tôi

Cơ quan chủ quản: Công ty TNHH 24HMoney. Địa chỉ: Tầng 5 - Toà nhà Geleximco - 36 Hoàng Cầu, P.Ô Chợ Dừa, Quận Đống Đa, Hà Nội. Giấy phép mạng xã hội số 203/GP-BTTTT do BỘ THÔNG TIN VÀ TRUYỀN THÔNG cấp ngày 09/06/2023 (thay thế cho Giấy phép mạng xã hội số 103/GP-BTTTT cấp ngày 25/3/2019). Chịu trách nhiệm nội dung: Phạm Đình Bằng. Email: support@24hmoney.vn. Hotline: 038.509.6665. Liên hệ: 0908.822.699

Bàn tán về thị trường