Triển vọng ngành thủy sản năm 2024: Dự kiến phục hồi vào nửa cuối năm

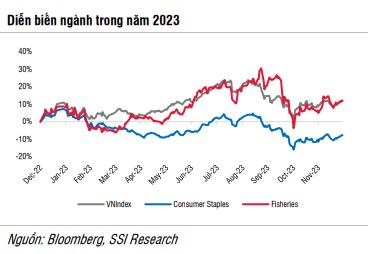

Năm 2023 cổ phiếu ngành thủy sản có diễn biến ổn định so với VNINDEX, nhà đầu tư chờ đợi lợi nhuận của ngành tạo đáy

Trong năm 2023, cổ phiếu ngành thủy sản tăng 11,7% so với đầu năm, khá sát với mức tăng 12% của chỉ số VNIndex. Các cổ phiếu có diễn biến giá tích cực nhất bao gồm FMC (+47%); ANV (+43%); và VHC (+7%). Với FMC, thị trường xuất khẩu tôm Nhật Bản vẫn duy trì tốt nhờ trang trại tôm mới đi vào hoạt động.

Với ANV là doanh nghiệp mới gia nhập thị trường Mỹ trong năm 2023. Trong khi đó, VHC với hoạt động xuất khẩu chính vào thị trường Mỹ lại ghi nhận kết quả yếu hơn ngành do thị trường Mỹ là thị trường có mức suy giảm mạnh nhất.

Triển vọng năm 2024

Kỳ vọng tốc độ phục hồi chậm trong năm 2024, chủ yếu là vào nửa cuối năm 2024

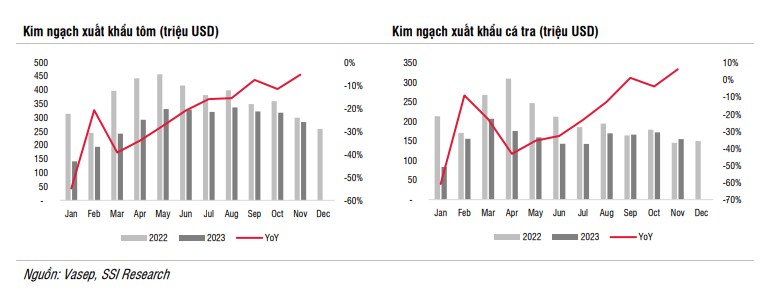

Do xuất khẩu thủy sản Việt Nam tiếp tục có xu hướng giảm từ năm 2023. Trong 11 tháng đầu năm 2023, kim ngạch xuất khẩu thủy sản Việt Nam đạt 8,2 tỷ USD (giảm 20% svck), trong đó xuất khẩu tôm và cá tra lần lượt đạt 3,1 tỷ USD (giảm 23% svck) và 1,7 tỷ USD (giảm 27% svck).

Tốc độ giảm của xuất khẩu thủy sản đã giảm dần kể từ Q2/2023, tuy nhiên không ghi nhận mức tăng trưởng đáng kể và giá bán trung bình so với năm trước vẫn đang suy giảm.

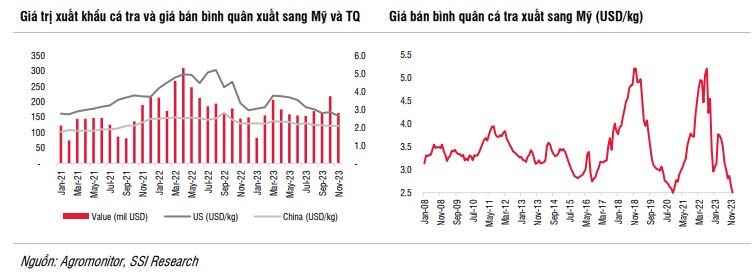

Đối với ngành cá tra

Nhìn lại chu kỳ trước, có thể thấy giá bán trung bình phải mất từ 1,5-2 năm để chạm đáy và mất khoảng 4 năm để đi hết chu kỳ. Do đó, kỳ vọng giá bán trung bình của cá tra có thể tăng trở lại trong nửa cuối năm 2024 (hai năm từ đỉnh xuống đáy). Nhờ sản lượng xuất sang Châu Âu và Trung Quốc sẽ bù đắp một phần sự sụt giảm sản lượng xuất sang Mỹ trong nửa đầu năm 2024 và nhu cầu từ Mỹ sẽ phục hồi từ nửa cuối năm 2024 (mùa cao điểm).

Trong tháng 12/2023, giá bán trung bình sang Mỹ và Trung Quốc lần lượt đạt 2,5 USD/kg (giảm 16% svck) và 2,1 USD/kg (giảm 8% svck), tiếp tục xu hướng giảm kể từ tháng 8/2022

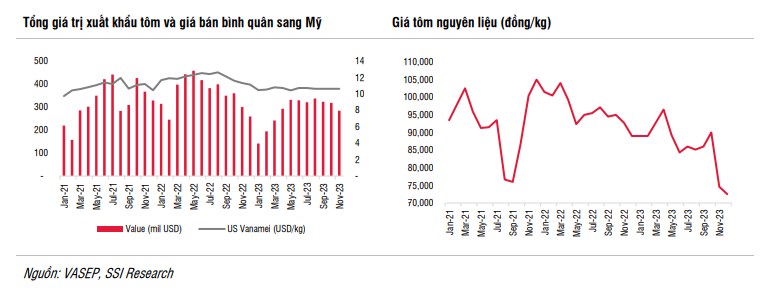

Đối với ngành tôm

Các doanh nghiệp xuất khẩu tôm trong nước sẽ tập trung vào các sản phẩm có giá trị gia tăng và kỳ vọng giá trị xuất khẩu theo tháng sẽ tăng với tốc độ chậm.

Trong số các nước xuất khẩu tôm hàng đầu, Việt Nam đứng thứ 4 tại thị trường Mỹ (sau Ấn Độ, Indonesia, Ecuador) và đứng số 1 tại Nhật Bản, do Việt Nam có lợi thế sản xuất các sản phẩm có giá trị gia tăng với nguồn công nhân lành nghề sử dụng công nghệ xử lý tiên tiến. Ecuador/Ấn Độ/Indonesia chủ yếu xuất khẩu tôm chưa qua chế biến với giá bán thấp.

Tháng 12/2023, giá xuất khẩu tôm sang Mỹ đạt khoảng 6,8-7,6 USD/kg (giảm 13% svck), so với giá xuất khẩu tôm của Việt Nam sang Mỹ ở mức 10,6 USD/kg (giảm 5% svck). Giá bán tôm bình quân có thể duy trì ổn định hoặc tăng nhẹ so với cùng kỳ trong năm 2024 do nhu cầu tiêu dùng phục hồi yếu và phải cạnh tranh với Ecuador/Ấn Độ/Indonesia (giá chiết khấu cao hơn).

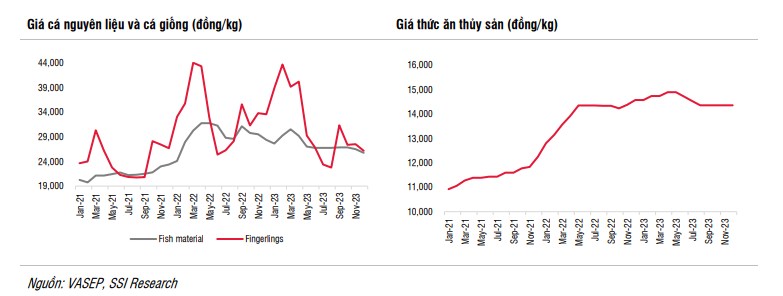

Giá đầu vào giảm giúp hỗ trợ một phần biên lợi nhuận gộp của các công ty chế biến

Do giá bán trung bình giảm, trong tháng 12/2023, giá cá nguyên liệu và cá giống lần lượt giảm 9% và 22% svck. Giá tôm nguyên liệu giảm 19% svck trong tháng 12/2023.

Do sản lượng đơn đặt hàng phục hồi yếu, không thiếu nguồn cung tôm hay cá nguyên liệu và giá sẽ giảm nhẹ do nhu cầu yếu. Tuy nhiên, biên lợi nhuận gộp vẫn sẽ giảm so với cùng kỳ trong nửa đầu năm 2024 do giá bán trung bình giảm so với cùng kỳ và mức giảm nhanh hơn so với nguyên liệu đầu vào.

Chi phí vận chuyển tăng có thể làm suy yếu lợi nhuận của các doanh nghiệp xuất khẩu trong Q1/2024

Do căng thẳng tại Biển Đỏ leo thang, chi phí vận chuyển từ Việt Nam đến thị trường Mỹ/Châu Âu tăng hơn gấp đôi trong tháng 1/2024 so với tháng 12/2023.

Ước tính chi phí vận chuyển tăng sẽ khiến chi phí vận chuyển/doanh thu của các doanh nghiệp xuất khẩu cá tra tăng khoảng 3-5% trong tháng 12/2023 lên 7-10% trong tháng 1/2024. Hầu hết các doanh nghiệp xuất khẩu đều sử dụng hợp đồng FOB khi xuất khẩu, nghĩa là người mua sẽ chịu chi phí vận chuyển. Tuy nhiên, do nhu cầu vẫn suy yếu nên người mua có thể đàm phán với nhà cung cấp để chia sẻ gánh nặng.

=> Vì vậy, các doanh nghiệp xuất khẩu trong Q1/2024 có thể phải đối mặt với chi phí bán hàng cao hơn hoặc giá bán thấp hơn cho đến khi căng thẳng Biển Đỏ hạ nhiệt.

KHUYẾN NGHỊ ĐẦU TƯ

Công ty cổ phần Vĩnh Hoàn (VHC)

Giá mua: 64 - 64.5

Mục tiêu: 70

Stoploss: giảm 3%

Luận điểm đầu tư

VHC dẫn đầu các doanh nghiệp sản xuất cá tra với CAGR LNST đạt 27% giai đoạn 2017-2022. Dựa trên kết quả sơ bộ, doanh thu trong 11T2023 đạt 9,2 nghìn tỷ đồng (giảm 28% svck), do giá bán trung bình tại Mỹ giảm 30% svck. Kỳ vọng sự phục hồi giá bán trung bình trong nửa cuối năm 2024 sẽ là động lực tăng trưởng chính của VHC.

VHC là công ty niêm yết duy nhất được miễn thuế chống bán phá giá liên tục khi xuất khẩu cá tra sang Mỹ, đến năm 2022. ANV là công ty niêm yết thứ hai được hưởng miễn thuế và bắt đầu xuất khẩu sang Mỹ trong năm 2023. Mức thuế xuất khẩu dành cho các công ty khác dự kiến sẽ là 0,14 USD/kg (giảm từ 2,39 USD/kg trong POR 18) cho năm 2024.

Tuy nhiên, các đối thủ của VHC có thể sẽ cần khoảng 2 năm để gia nhập thị trường Mỹ nhằm tìm kiếm nhà phân phối và khách hàng cũng như thiết lập hệ thống kiểm soát (kiểm tra lại hàng năm). Vì vậy, VHC sẽ giữ được vị thế dẫn đầu tại thị trường Mỹ (40% thị phần).

VHC gần đây đã đầu tư vào dự án Sa Giang và Thanh Ngọc Fruit để đa dạng hóa dòng sản phẩm và hỗ trợ dòng tiền trong chu kỳ đi xuống của ngành cá tra.

• Rủi ro:

Giá cá tra thấp hơn dự kiến.

Nhu cầu từ thị trường Mỹ yếu hơn dự kiến.

Cạnh tranh về giá từ đối thủ ANV, một đối thủ mới thâm nhập thị trường Mỹ trong năm 2023.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Bấm vào đây để liên hệ 24HMoney ngay

Bàn tán về thị trường