Tìm mã CK, công ty, tin tức

Đọc nhiều

Bình luận nhiều

Tập đoàn MBG chào bán 25 triệu cổ phiếu giá gần gấp đôi thị giá: Kịch bản 'thổi giá' có lặp lại?

CTCP Tập đoàn MBG (HNX: MBG) vừa thông qua phương án chào bán cổ phiếu riêng lẻ năm 2020 cho đối tác chiến lược.

Theo đó, MBG dự kiến phát hành thêm 25 triệu cổ phiếu với giá 10.000 đồng/cổ phiếu. Tương ứng tỷ lệ 58% trên tổng số cổ phiếu đang lưu hành.

Dự kiến sau phát hành, vốn điều lệ của MBG sẽ tăng từ 431 tỷ đồng lên 681 tỷ đồng. Thời gian phát hành dự kiến trong quý 3/2020.

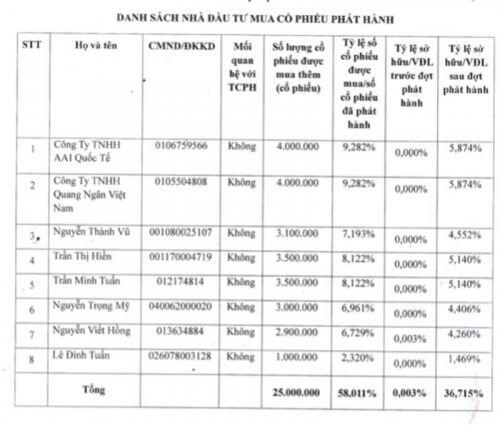

Danh sách nhà đầu tư chiến lược mua cổ phần của MBG đợt này là Công ty TNHH AAI Quốc tế, Công ty TNHH Quang Ngân Việt Nam và 6 cá nhân khác.

Số tiền thu được từ đợt phát hành khoảng 250 tỷ đồng, MBG sẽ dùng để mua nguyên vật liệu, tài sản máy móc, vật tư hàng hoá.

Trong khi đó, trên thị trường chứng khoán, cổ phiếu MBG hiện chỉ có giá 5.600 đồng/cp trong phiên chiều ngày 13/8, ghi nhận mức giảm gần 38% chỉ trong vòng 1 quý vừa qua. Tuy nhiên khối lượng giao dịch bình quân lại khá lớn tới hơn 2,3 triệu đơn vị mỗi phiên.

Như vậy, mức giá chào bán cho đối tác chiến lược cao hơn gần gấp đôi thị giá MBG.

Từng dính nghi án thổi giá cổ phiếu để các nhà đầu tư chiến lược chốt lời!

Trước đó, hồi tháng 11/2019, MBG dính "nghi án thổi giá" cổ phiếu để các nhà đầu tư chốt lời sau 1 năm phát hành 20 triệu cổ phiếu.

Ngược về 1 năm trước vào tháng 11, Tập đoàn BMG đã phát hành 20 triệu cổ phiếu riêng lẻ với giá 10.000 đồng/cổ phiếu để tăng vốn điều lệ của Công ty lên hơn 418 tỷ đồng trong khi thị giá thời điểm đó chỉ 4.000-5.000 đồng/cổ phiếu.

Tiêu chí phát hành riêng lẻ của MBG là “cho nhà đầu tư chiến lược”. Kết quả phát hành cho thấy, các nhà đầu tư cá nhân được mua với số lượng vừa đủ để mỗi người không sở hữu quá tỷ lệ 5% vốn điều lệ, không đủ để trở thành cổ đông lớn nhưng vừa đủ để “lách” các nghĩa vụ công bố thông tin.

Cụ thể, có 14 nhà đầu tư cá nhân mua hết 20 triệu cổ phần MBG trong đợt chào bán riêng lẻ cuối tháng 10/2018. Người mua ít nhất là 600.000 cổ phần và có 4 nhà đầu tư mua mức cao nhất là 2 triệu cổ phần mỗi người, tương đương 4,9% vốn điều lệ MBG.

Không chỉ “hào phóng” trả giá đắt hơn 2,5 lần, 14 cá nhân nói trên hẳn còn là những nhà đầu tư “dũng cảm” khi sẵn sàng chấp nhận việc bị hạn chế chuyển nhượng số cổ phần này trong vòng 1 năm. Bằng không, họ phải là những nhà đầu tư rất có tầm nhìn, hiểu và tin tưởng vào triển vọng phát triển của Công ty.

Với những diễn biến đang diễn ra, những khúc mắc về việc 14 nhà đầu tư mua cổ phiếu MBG đã dần sáng tỏ. Có khả năng là Công ty và 14 nhà đầu tư trên đã cam kết dựng nên “vở kịch” có lợi cho đôi bên? Khi tới ngày 20 triệu cổ phiếu được giao dịch, 14 nhà đầu tư này sẽ có thể “thoát hàng” với mức giá gấp nhiều lần so với số tiền ban đầu bỏ ra.

Nếu cổ phiếu MBG vẫn giao dịch quanh mức 43.000 đồng/cp như hiện tại thì 14 nhà đầu tư này sẽ thu về hơn 800 tỷ đồng, lời đến 600 tỷ đồng chỉ trong 1 năm.

Tuy nhiên, đây là những giả thiết cho việc tăng sốc của cổ phiếu MBG, thực tế diễn ra như thế nào vẫn chưa sáng tỏ.

Lợi nhuận bất ngờ tăng vọt trước thềm phát hành

MBG cũng vừa công bố báo cáo tài chính 6 tháng 2020 với lãi ròng hơn 25 tỷ đồng, gấp 10 lần nửa đầu năm trước. So với các chỉ tiêu cổ đông giao phó, MBG đã thực hiện được 46% về doanh thu và 102% về lợi nhuận.

Tại thời điểm 30/06, MBG có tổng tài sản 527 tỷ đồng, tăng nhẹ 1% sau nửa năm. Đáng chú ý là hàng tồn kho tăng tới 89%, lên mức 86 tỷ đồng. Ngược lại, giá trị khoản thu ngắn hạn của khách hàng giảm 48% về mức 98 tỷ đồng, chủ yếu ghi nhận ở CTCP Kosy (gần 26 tỷ đồng), CTCP Delta Việt Nam (gần 28 tỷ đồng) và CTCP Biển Bạc (hơn 25 tỷ đồng).

Link Nguồn

Mã chứng khoán liên quan bài viết

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Nhận OTP

Xem thêm

Dữ liệu thị trường

Xem thêm

Công cụ đầu tư

Xem thêm

Phát triển bản thân

Xem thêm

Quét mã QR để tải app 24HMoney - Giúp bạn đầu tư an toàn, hiệu quả

Về chúng tôi

Cơ quan chủ quản: Công ty TNHH 24HMoney. Địa chỉ: Tầng 5 - Toà nhà Geleximco - 36 Hoàng Cầu, P.Ô Chợ Dừa, Quận Đống Đa, Hà Nội. Giấy phép mạng xã hội số 203/GP-BTTTT do BỘ THÔNG TIN VÀ TRUYỀN THÔNG cấp ngày 09/06/2023 (thay thế cho Giấy phép mạng xã hội số 103/GP-BTTTT cấp ngày 25/3/2019). Chịu trách nhiệm nội dung: Phạm Đình Bằng. Email: support@24hmoney.vn. Hotline: 038.509.6665. Liên hệ: 0908.822.699

Bàn tán về thị trường