POW và NT2: Sản lượng tháng 8 kém khả quan, giá CGM thấp

Sản lượng tháng 8 của POW và NT2 kém khả quan, giá CGM thấp, do đó rủi ro điều chỉnh giảm đối với dự báo lãi ròng năm 2023 của VCSC.

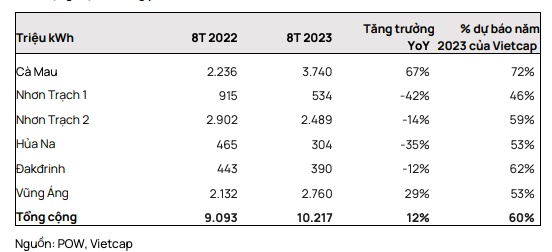

Nhìn chung, VCSC nhận thấy rủi ro điều chỉnh giảm nhẹ đối với dự báo sản lượng và lãi ròng năm 2023 cho POW. Ngoài ra, VCSC nhận thấy rủi ro điều chỉnh giảm đối với dự báo sản lượng và lãi ròng năm 2023 cho CTCP Điện lực Dầu khí Nhơn Trạch 2 (NT2) do sản lượng 8 tháng đầu năm của nhà máy này chỉ đạt 59% dự báo cả năm của VCSC.

Sản lượng tháng 8 của POW giảm 37% so cùng kỳ chủ yếu do sản lượng kém từ NT2. Trái lại, sản lượng tháng 8 của Vũng Áng tăng 26% so cùng kỳ do tổ máy 1 (600 MW tương ứng 50% công suất nhà máy) đã hoạt động trở lại từ ngày 12/8. Tuy Cà Mau 2 vẫn trong quá trình đại tu vào tháng 8, tổng sản lượng của nhà máy Cà Mau 1 & 2 vẫn tăng 23% so cùng kỳ.

Trong khi đó, sản lượng NT2 giảm 97% so cùng kỳ vào tháng 8/2023 do (1) sự cố kỹ thuật của tổ máy ST4 từ 1/8 đến 8/8, và (2) NT2 chủ động hạn chế tham gia thị trường phát điện cạnh tranh (CGM) do giá CGM thấp hơn chi phí biến đổi. Giá CGM thấp cũng là một nguyên nhân khiến Nhơn Trạch 1 có sản lượng kém vào tháng 8 (-77% so cùng kỳ). Các nhà máy thủy điện Hủa Na và Đakđrinh đã thực hiện tích nước để chuẩn bị cho các tháng sắp tới. Theo POW, mực nước nhà máy Dakdrinh hiện cao hơn mức trung bình nhiều năm.

Tiến độ EPC nhà máy Nhơn Trạch 3 & 4 đạt 42,7% tính đến cuối tháng 8/2023, chậm hơn so với kế hoạch của POW là 49,7%. POW cũng đang chờ chỉ đạo từ Bộ Công Thương về cơ chế hợp đồng mua bán điện (PPA) của hai nhà máy này.

Do đó, VCSC hiện có khuyến nghị Khả quan cho cả POW và NT2 với giá mục tiêu lần lượt là 16.100 đồng/cp (tổng mức sinh lời dự phóng là 24,8% dựa theo giá đóng cửa phiên gần nhất) và 33.000 đồng/cp (tổng mức sinh lời dự phóng là 18,9% bao gồm lợi suất cổ tức 8,4% dựa theo giá đóng cửa phiên gần nhất).

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận