Tìm mã CK, công ty, tin tức

Đọc nhiều

Bình luận nhiều

Nhóm ba doanh nghiệp golf kinh doanh sa sút nửa đầu năm

Kết quả kinh doanh nửa đầu năm của ba chủ đầu tư các sân golf lớn tại phía Bắc gồm CTCP Đầu tư Dịch vụ Vui chơi Giải trí Thể thao Hà Nội (HSIC), CTCP Du lịch Thung lũng Nữ Hoàng (QVCC) và CTCP Phát triển Golf Thiên Đường (PGCC) đều sa sút.

HSIC là chủ đầu tư của dự án khu III - khu công cộng và làng du lịch tại huyện Sóc Sơn, Hà Nội với diện tích 31.52 ha. QVCC là chủ đầu tư của sân golf Thung lũng Nữ Hoàng tại xã Lâm Sơn, huyện Lương Sơn, tỉnh Hòa Bình với quy mô 172.51 ha (bao gồm sân golf quốc tế 36 lỗ và khu vực phụ trợ), vốn đầu tư 2,295 tỷ đồng. Quy mô đầu tư dự án lớn nhất là PGCC, chủ đầu tư của sân golf 36 lỗ (186.1 ha) và khu phụ trợ (hơn 5.3 ha) tại tỉnh Hà Nam, vốn đầu tư lên đến 3,230 tỷ đồng, thời hạn hoạt động 50 năm.

Lãi giảm mạnh cho tới lỗ

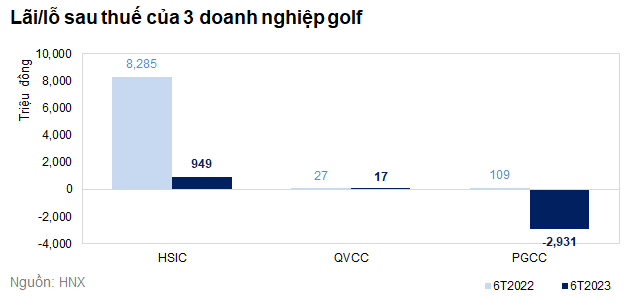

Trong nửa đầu năm nay, lãi sau thuế của HSIC đạt 949 triệu đồng, đi lùi gần 89% so với cùng kỳ năm trước. QVCC lãi vỏn vẹn 17 triệu đồng, giảm 34%. Còn PGCC lỗ hơn 2.9 tỷ đồng, trong khi cùng kỳ lãi 109 triệu đồng.

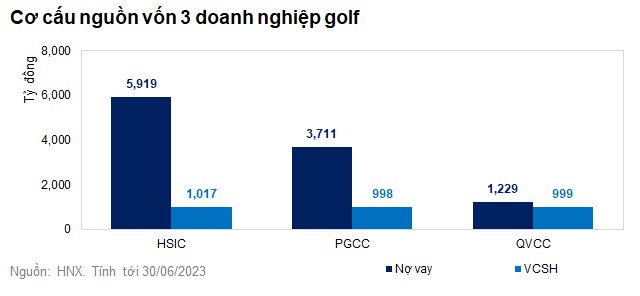

Tính tới 30/06/2023, vốn chủ sở hữu của HSIC và QVCC không thay đổi lớn so với đầu năm, gần 1,017 tỷ đồng và 999 tỷ đồng. Còn vốn chủ sở hữu PGCC ở mức trên 997 tỷ đồng, giảm nhẹ so với hơn 1,000 tỷ đồng đầu năm.

Với hai số liệu trên, tỷ suất sinh lời trên vốn chủ sở hữu (ROE) của nhóm này khá thấp, chưa tới 1% cho mỗi doanh nghiệp. Đơn cử HSIC có ROE khoảng 0.09% vào cuối quý 2, QVCC là 0.0018%, còn PGCC âm 0.29%.

Đáng nói, kết quả kinh doanh kém tích cực, song nợ vay của doanh nghiệp khá lớn, vượt qua vốn chủ sở hữu nhiều lần. Chẳng hạn, hệ số nợ vay trên vốn chủ sở hữu của HSIC ở mức 5.8 lần, còn QVCC hơn 1.2 lần và PGCC là 3.7 lần. Dư nợ trái phiếu dao động từ 0.3 - 1 lần vốn chủ sở hữu.

Dư nợ trái phiếu hàng trăm tỷ đồng

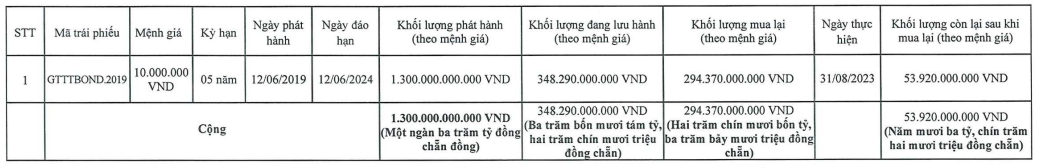

Từ đầu năm đến nay, nhóm này hiện đã chi hàng chục tỷ đồng để trả lãi trái phiếu. Trong đó, HSIC trả 36 tỷ đồng tiền lãi trái phiếu mã GTTTBOND.2019 vào ngày 12/06/2023. Lô trái phiếu này được phát hành vào ngày 12/06/2019, giá trị phát hành theo mệnh giá 1,300 tỷ đồng, lãi suất 10%/năm, kỳ hạn 5 năm. Tài sản bảo đảm là dự án khu du lịch văn hóa Sóc Sơn Khu III - khu vực công cộng và làng du lịch tại xã Phù Linh.

Ngày 31/08, HSIC đã mua lại trước hạn hơn 294 tỷ đồng trong số hơn 348 tỷ đồng trái phiếu lưu hành. Qua đó, dư nợ trái phiếu GTTTBOND.2019 còn gần 54 tỷ đồng.

PGCC cũng đã thanh toán gần 30 tỷ đồng lãi trái phiếu mã PGCBOND.2020 vào đầu năm 2023. Trái phiếu này được phát hành ngày 02/01/2020, kỳ hạn 10 năm, lãi suất 10%/năm. Giá trị phát hành tính theo mệnh giá là 2,681 tỷ đồng, giá trị còn lưu hành là gần 285 tỷ đồng.

QVCC hiện còn hai lô trái phiếu phát hành năm 2019 với giá trị lưu hành 978 tỷ đồng. Trong đó, lô QVCBOND.2019-1 lưu hành 428 tỷ đồng; phát hành vào ngày 06/08/2019 với giá trị 1,500 tỷ đồng, kỳ hạn 5 năm, đáo hạn vào 06/06/2024. Lô QVCBOND.2019-2 còn lưu hành 550 tỷ đồng; phát hành ngày 30/10/2019 với 500 tỷ đồng, kỳ hạn 5 năm, đáo hạn vào 30/10/2024.

Ngoài ra, QVCC đã thanh toán hơn 35.8 tỷ đồng gốc và gần 3.8 tỷ đồng tiền lãi của lô trái phiếu QVCBOND.2018 vào ngày 10/04/2023. Trái phiếu này giá trị phát hành 1,000 tỷ đồng, kỳ hạn 5 năm, đáo hạn vào 09/04/2023.

* Dòng trái phiếu khủng của 3 doanh nghiệp golf

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Nhận OTP

Xem thêm

Dữ liệu thị trường

Xem thêm

Công cụ đầu tư

Xem thêm

Phát triển bản thân

Xem thêm

Quét mã QR để tải app 24HMoney - Giúp bạn đầu tư an toàn, hiệu quả

Về chúng tôi

Cơ quan chủ quản: Công ty TNHH 24HMoney. Địa chỉ: Tầng 5 - Toà nhà Geleximco - 36 Hoàng Cầu, P.Ô Chợ Dừa, Quận Đống Đa, Hà Nội. Giấy phép mạng xã hội số 203/GP-BTTTT do BỘ THÔNG TIN VÀ TRUYỀN THÔNG cấp ngày 09/06/2023 (thay thế cho Giấy phép mạng xã hội số 103/GP-BTTTT cấp ngày 25/3/2019). Chịu trách nhiệm nội dung: Phạm Đình Bằng. Email: support@24hmoney.vn. Hotline: 038.509.6665. Liên hệ: 0908.822.699

Bàn tán về thị trường