Lý do gì các công ty chứng khoán ồ ạt phát hành tăng vốn hàng chục nghìn tỷ?

Trong năm 2023, nguồn vốn vay ngân hàng đã cho thấy sự gia tăng về mức 2021 do nhu cầu vốn của các công ty chứng khoán để tài trợ cho hoạt động cho vay ký quỹ ngày có sự gia tăng sau các đợt cắt giảm lãi suất...

Công ty CP Chứng khoán VIX là nhân tố mới nhất vừa thông báo phát hành cổ phiếu để tăng vốn chủ sở hữu. Theo đó, Chứng khoán VIX sẽ chi trả cổ tức năm 2023 bằng cổ phiếu với tỷ lệ 10%, đồng thời phát hành cổ phiếu thưởng để tăng vốn cổ phần từ nguồn vốn chủ sở hữu cho cổ đông cũng với tỷ lệ 10%. Tổng tỷ lệ cổ đông nhận được là 20%.

Ồ ẠT PHÁT HÀNH CỔ PHẦN TĂNG VỐN

Trước đó, hàng loạt công ty chứng khoán thông báo phát hành cổ phiếu tăng vốn. Theo tài liệu Đại hội đồng cổ đông CTCP Chứng khoán Vietcap (VCI) mới công bố, Công ty có kế hoạch phát hành 4,4 triệu cổ phiếu ESOP (tương đương 1% vốn điều lệ), với giá phát hành 12.000 đồng/cp. Tổng tiền thu được sau khi phát hành ESOP dự kiến được sử dụng để bổ sung vốn lưu động Công ty và giảm nợ vay.

Sau khi phát hành xong ESOP, vốn điều lệ dự kiến là 4.419 tỷ đồng, Công ty sẽ thực hiện phát hành thêm 132,57 triệu cổ phiếu để tăng vốn cổ phần từ nguồn vốn chủ sở hữu, tỷ lệ 30%. Sau khi phát hành, vốn điều lệ dự kiến 5.744,7 tỷ đồng.

Công ty có kế hoạch chào bán 143,63 triệu cổ phiếu cho nhà đầu tư chuyên nghiệp/chiến lược nguyên tắc xác định giá chào bán không thấp hơn giá trị sổ sách của Công ty tại thời điểm 31/12/2023 là 16.849 đồng/cổ phiếu (căn cứ theo báo cáo tài chính kiểm toán năm 2023). Ủy quyền cho HĐQT quyết định trên cơ sở Nguyên tắc xác định Giá chào bán nêu trên. Cổ phiếu bị hạn chế chuyển nhượng tối thiểu 1 năm kể từ ngày hoàn thành đợt chào bán.

Nếu thành công, tổng số cổ phần lưu hành của VCI là 718,1 triệu cổ phiếu, vốn điều lệ là 7.181 tỷ đồng.

Căn cứ theo giá trị sổ sách tại thời điểm 31/12/2023, giá trị sổ sách của Công ty là 16.849 đồng/cổ phiếu, tổng số tiền dự kiến thu được từ đợt chào bán cổ phần riêng lẻ tối thiểu là 2.420 tỷ đồng. Dự kiến giải ngân 2.120 tỷ đồng cho hoạt động cho vay ký quỹ, 300 tỷ đồng cho hoạt động tự doanh. Thời gian thực hiện dự kiến năm 2024 và quý 1/2025.

Năm 2024, VCI đặt kế hoạch doanh thu hoạt động 2.511 tỷ đồng, lợi nhuận trước thuế 700 tỷ đồng. Cổ tức 5-10%.

Tương tự, trước đó, Hội đồng quản trị Công ty CP Chứng khoán Nhất Việt (VFS) vừa thông qua phương án phát hành thêm 120 triệu cổ phiếu cho cổ đông hiện hữu. Kế hoạch này dự kiến thực hiện trong năm 2024, ngay sau khi nhận được chấp thuận của Ủy ban Chứng khoán Nhà nước (UBCKNN).

Với 1.200 tỷ đồng vốn dự kiến thu về, VFS sử dụng 600 tỷ đồng để bổ sung vốn cho hoạt động đầu tư tự doanh và 600 tỷ đồng còn lại bổ sung hoạt động cho vay ký quỹ. Vốn điều lệ của VFS sau khi phát hành có thể tăng từ 1.200 tỷ đồng lên 2.400 tỷ đồng.

Công ty CP Chứng khoán FPT (FPTS) cũng có phương án phát hành cổ phiếu tăng vốn điều lệ cho cổ đông hiện hữu. Số lượng cổ phiếu dự kiến phát hành là 85,8 triệu cổ phiếu, tương ứng hơn 858 tỷ đồng, tính theo mệnh giá. Nguồn vốn thực hiện từ lợi nhuận sau thuế chưa phân phối của công ty. Nếu thành công, vốn điều lệ công ty sẽ tăng từ hơn 2.145 tỷ đồng lên 3.059 tỷ đồng.

Công ty TNHH Chứng khoán ACB (ACBS) đã nhận được sự chấp thuận của Ủy ban Chứng khoán Nhà nước và Bộ Tài chính về việc tăng vốn điều lệ thêm 3.000 tỷ đồng, lên 7.000 tỷ đồng.

DO TỶ LỆ ĐÒN BẨY NGÂN HÀNG ĐÃ CAO?

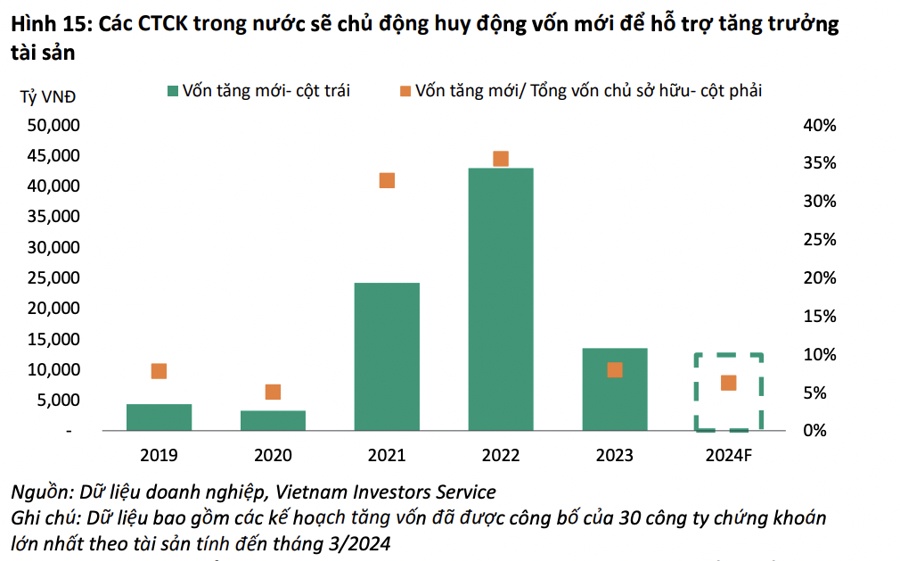

Theo thống kê của VisRating, tổng lượng vốn tăng mới của 30 công ty chứng khoán lớn nhất tính theo tài sản đến tháng 3/2024 khoảng 15.000 tỷ đồng.

Các công ty chứng khoán ồ ạt tăng vốn trong bối cảnh thị trường chứng khoán được đánh giá là kênh đầu tư hấp dẫn, thu hút dòng tiền nhà đầu tư trong nước, mở rộng dư địa cho vay margin.

Trong khi đó, tỷ lệ đòn bẩy của các công ty chứng khoán lớn có dấu hiệu tăng lên trong giai đoạn năm 2023. Thông thường, nguồn vốn cho vay từ các công ty chứng khoán sẽ huy động từ các ngân hàng thương mại. Khi các công ty chứng khoán mở rộng đầu tư và cho vay ký quỹ, tỷ lệ đòn bẩy và sự phụ thuộc vào vay ngắn hạn từ ngân hàng sẽ tăng dần, do đó, để giảm thiểu rủi ro, các công ty chứng khoán đã huy động vốn thông qua phát hành cổ phiếu.

Tăng trưởng lợi nhuận từ hoạt động môi giới của các công ty chứng khoán bị hạn chế bởi sự cạnh tranh gay gắt về phí, đặc biệt đối với các công ty chứng khoán nước ngoài do biên lợi nhuận thấp hơn, do đó, huy động vốn đẩy mạnh cho vay margin cũng là một kênh sinh lời hiệu quả của các doanh nghiệp ngành chứng khoán.

"Ủy ban Chứng khoán Nhà nước hiện đã cấm các công ty chứng khoán huy động tiền từ khách hàng, vì vậy một số công ty chứng khoán sẽ cần tìm kiếm nguồn vốn thị trường để hỗ trợ hoạt động kinh doanh, đặc biệt là các công ty không có mối liên kết chặt chẽ với ngân hàng. Các công ty chứng khoán phân phối trái phiếu có nhiều cam kết mua lại trái phiếu sẽ dễ bị tổn thương hơn khi thanh khoản bị thắt chặt", VisRating nhận định.

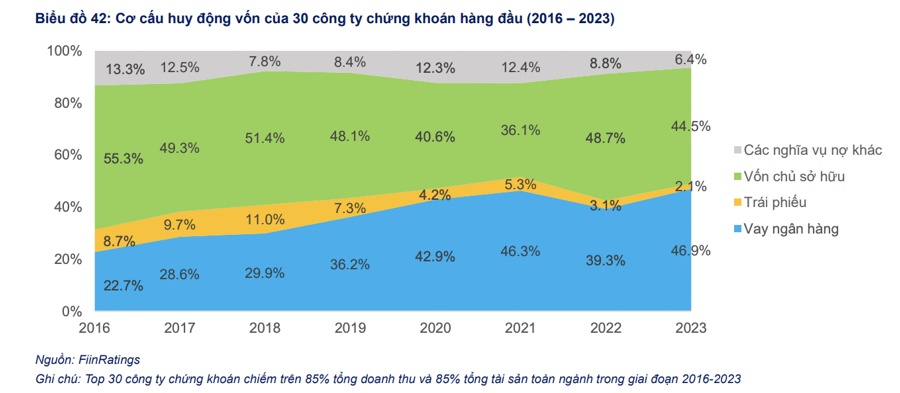

Đồng quan điểm, theo các chuyên gia phân tích của FiinGroup, về cơ cấu nguồn vốn của các công ty chứng khoán, trong năm 2023, nguồn vốn vay ngân hàng đã cho thấy sự gia tăng về mức 2021 do nhu cầu vốn của các công ty chứng khoán để tài trợ cho hoạt động cho vay ký quỹ ngày có sự gia tăng sau các đợt cắt giảm lãi suất.

Mặc dù điều này về đã góp phần nâng cao mức độ đòn bẩy tài chính của ngành nhưng FiinRatings nhận định không nhất thiết sẽ có những tác động tiêu cực đến chất lượng tín dụng của các công ty chứng khoán. Ngược lại, trong bối cảnh lãi suất tương đối thấp và kỳ vọng của thị trường về sự phục hồi của kinh tế trong năm 2024, việc gia tăng hoạt động cho vay ký quỹ có thể sẽ có những tác động tích cực đến thanh khoản của thị trường, điều này sẽ giúp các công ty chứng khoán củng cố doanh thu và biên lợi nhuận của mình.

Về khả năng sinh lời của các công ty chứng khoán, FiinRatings kỳ vọng rằng 2024 sẽ là một năm có sự phân hóa đáng kể do sự khác biệt của các mô hình kinh doanh, thể hiện qua cơ cấu doanh thu của các công ty chứng khoán, nhưng về cơ bản sẽ tương đối tích cực, với động lực chính là hoạt động đầu tư tự doanh và hoạt động cho vay ký quỹ.

Dưới góc nhìn của FiinRatings, yếu tố theo dõi đối với ngành chứng khoán vẫn sẽ là các hoạt động gắn liền với hoạt động cho vay ký quỹ và với thị trường trái phiếu doanh nghiệp; điều này sẽ có ảnh hưởng đáng kể đến vị thế thanh khoản của các công ty chứng khoán.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận