Lạm phát của Mỹ lần đầu tiên giảm kể từ đại dịch Covid-19

Giá đô la và lợi suất trái phiếu chính phủ Mỹ cùng giảm sau khi thị trường đón nhận thông tin lạm phát hàng năm của nền kinh tế lớn nhất thế giới giảm tốc xuống mức thấp nhất trong hơn 3 năm. Trong khi đó, lạm phát hàng tháng của Mỹ lần đầu tiên giảm kể từ năm 2020, thời điểm đại dịch Covid-19 bùng phát.

Thông tin lạc quan này thúc đẩy nhà đầu tư tăng cường đặt cược Cục Dự trữ liên bang Mỹ (Fed) giảm lãi suất 2 lần trong những tháng cuối năm.

Lạm phát hàng tháng lần đầu tiên giảm trong 4 năm

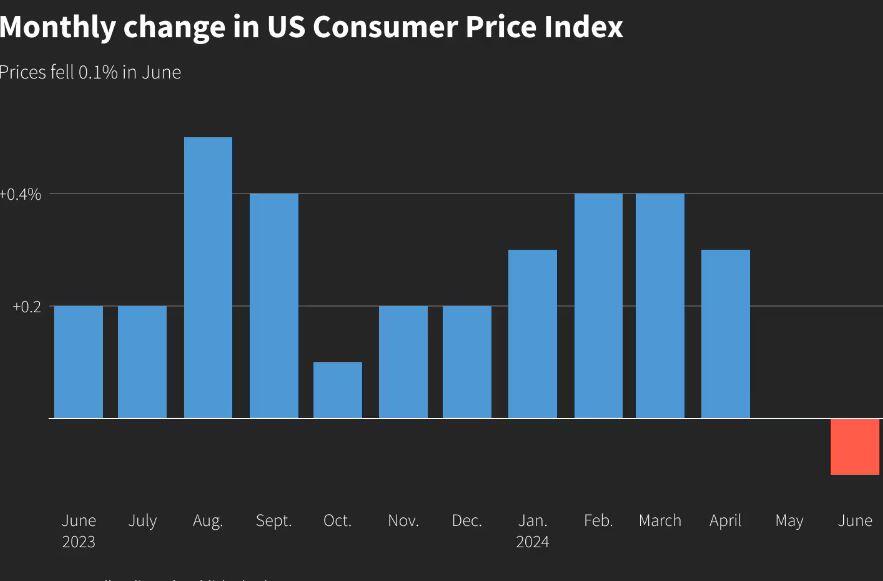

Dữ liệu của Bộ Lao động Mỹ, công bố hôm 11-7 cho thấy, chỉ số giá tiêu dùng (CPI) của Mỹ trong tháng 6 giảm 0,1% so với tháng 5 và tăng 3% so với cùng kỳ năm ngoái.

CPI hàng năm của Mỹ trong tháng trước thấp hơn mức 3,1% theo dự báo của các nhà kinh tế và cũng là mức thấp nhất trong hơn 3 năm. Đây cũng là lần đầu tiên kể từ năm 2020, CPI hàng tháng của Mỹ suy giảm. CPI cơ bản, loại trừ giá thực phẩm và năng lượng dễ biến động, tăng hàng tháng 0,1 và tăng hàng năm 3,3%, đều thấp hơn dự báo.

Giá xăng giảm 3,8% trong tháng 6, trong khi tốc độ tăng chi phí liên quan đến nhà ở chậm lại, chỉ còn tăng 0,2%, mức tăng hàng tháng chậm nhất trong 3 năm. Cả hai yếu tố này góp phần làm giảm lạm phát tổng thể.

Thông tin trên lập tức khiến chỉ số DXY, đo lường biến động của đồng bạc xanh so với 6 đồng tiền chủ chốt ( euro, yen Nhật, bảng Anh, đô la Canada, krona Thụy Điển và franc Thụy Sĩ) giảm 0,68%, xuống còn 104,3 điểm

Các số liệu lạm phát được đưa ra khi Fed đang tìm kiếm thêm bằng chứng cho thấy áp lực giá cả đang dịu lại ở nền kinh tế lớn nhất thế giới. Tại cuộc điều trần trước Ủy ban ngân hàng Thượng viện Mỹ trong tuần này, Chủ tịch Fed, Jay Powell cho biết, Fed cần “thêm dữ liệu tốt” trước khi có thể tự tin hạ lãi suất. Tuy nhiên, ông cũng lưu ý, Fed không nhất thiết phải đợi lạm phát giảm về mức mục tiêu 2% mới bắt đầu giảm lãi suất.

Dữ liệu mới nhất củng cố thông điệp của ông Powell truyền tải tới các nhà lập pháp Mỹ rằng, nền kinh tế Mỹ không còn “quá nóng” với thị trường lao động có nhiều dấu hiệu hạ nhiệt. Ông nhấn mạnh, Fed sẽ tránh giữ lãi suất quá cao trong thời gian dài, có thể gây sức ép quá lớn lên nền kinh tế. Các quyết định lãi suất của Fed sẽ được đưa ra trên cơ sở “từng cuộc họp”.

Khi đề cập đến dữ liệu CPI của Mỹ trong tháng 6, Andy Schneider, nhà kinh tế cấp cao của ngân hàg tại BNP Paribas cho rằng, đây là một báo cáo lạm phát tốt lành. Đây chính xác là những gì mà Fed muốn thấy.

Khả năng giảm lãi suất vào tháng 9

Bất chấp kỳ vọng của thị trường vào đầu năm nay về triển vọng cắt giảm lãi suất 7 lần trong năm 2024 nhưng cho đến nay, Fed vẫn giữ lãi suất cơ bản ở biên độ 5,25-5,5%, cao nhất kể từ năm 2001.

Sau khi thị trường đón nhận thông tin lạm phát mới nhất, lợi suất trái phiếu chính phủ Mỹ kỳ hạn 2 năm giảm xuống mức thấp nhất trong 4 tháng, chỉ còn 4,51%. Lợi suất trái phiếu chính phủ Mỹ suy giảm khi nhà đầu tư tăng cường đặt cược khả năng Fed tiến hành 2 đợt giảm lãi suất trong năm nay. Theo dữ liệu thị trường của LSEG Data & Analytics, xác suất Fed bắt đầu giảm lãi suất vào tháng 9 đã tăng từ 72% lên 100% sau khi dữ liệu CPI mới nhất của Mỹ được công bố.

Chi phí cao liên quan đến nhà, chiếm khoảng 1/3 tỷ trọng của rổ CPI, là một trong yếu tố khiến lạm phát dai dẳng. Do đó, chi phí nhà ở giảm tốc trong tháng 6 là tín hiệu tích cực. Nhiều chuyên gia dự báo lạm phát của Mỹ kỳ vọng, lạm phát sẽ tiếp tục giảm tốc đáng kể nhờ chi phí nhà ở giảm.

Matthew Raskin, người đứng đầu bộ phận nghiên cứu lãi suất Mỹ của ngân hàng Deutsche Bank (Đức) nhận xét, cùng với dữ liệu thị trường việc làm của Mỹ suy yếu gần đây, có vẻ như khả năng Fed giảm lãi suất vào tháng 9 trở nên chắc chắn. Thậm chí, khả năng cắt giảm lãi suất vào tháng 7 cũng có thể được xem xét.

“Theo quan điểm của chúng tôi, việc cắt giảm lãi suất vào tháng 7 là hoàn toàn hợp lý; tuy nhiên, Fed bị ràng buộc bởi định hướng chính sách tương lai đã đưa ra trước đó và sẽ chưa hành động cho đến tháng 9”, Tuan Nguyen, chuyên gia kinh tế của RSM US nói với CNN.5

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Bấm vào đây để liên hệ 24HMoney ngay

Bàn tán về thị trường