HAH, TNG và PC1 có thích hợp để mua?

Các công ty chứng khoán (CTCK) khuyến nghị tích lũy trong trung hạn cho cổ phiếu HAH dựa trên khả năng cải thiện lợi nhuận trong nửa sau năm 2023, nhờ sự đóng góp của các tàu cho thuê mới; trung lập TNG với khả năng duy trì đơn hàng từ đối tác chiến lược là lợi thế trong thời điểm khó khăn; giữ PC1 do được bù đắp doanh thu từ các mảng mới như khai thác, vận hành KCN và khai khoáng.

HAH: Tích lũy trong trung hạn với giá mục tiêu 45,200 đồng/cp

Trong bối cảnh khó khăn chung của toàn ngành hàng hải, sản lượng container xếp dỡ và vận chuyển của CTCP Vận tải và Xếp dỡ Hải An (HOSE: HAH) tăng trưởng âm trong quý 1/2023, lần lượt đạt 86,000 TEU (giảm 7% so với cùng kỳ) và 82,000 TEU (giảm 4%), tương ứng thực hiện 21% và 25% kế hoạch năm 2023.

Theo CTCK Rồng Việt (VDSC), bất chấp giá cước vận tải và giá cho thuê tàu đã giảm sâu, nhưng nhờ vào đóng góp từ các tuyến vận tải mới và có nhiều hơn các con tàu cho thuê đã giúp cho doanh thu quý 1/2023 của HAH đi ngang so với cùng kỳ, đạt 655 tỷ đồng.

Trong khi đó, ký kết hai hợp đồng cho thuê tàu trong ngắn hạn và sự ổn định của lĩnh vực cảng biển, đã giúp cho lợi nhuận của HAH giảm ít hơn so với dự báo của VDSC, đạt 119 tỷ đồng lãi ròng trong quý 1/2023, thấp hơn 41% so với cùng kỳ.

VDSC dự báo bước sang quý 2/2023, giá cước vận tải biển có thể duy trì ổn định sau một thời gian dài lao dốc, trong khi giá cước thuê tàu có sự cải thiện nhẹ khi đã tạo đáy trong quý 1. Điều này, được xem như một điểm tựa tâm lý rằng hoạt động kinh doanh của HAH sẽ không còn gặp phải quá nhiều tác động từ việc giảm giá cước.

Cho cả năm 2023, VDSC dự phóng sản lượng container vận tải của HAH đạt 377,000 TEU (giảm 4% so với cùng kỳ) do nhu cầu vận chuyển hàng hóa trong nước và quốc tế ảm đạm khi các doanh nhiệp thiếu vắng đơn hàng xuất khẩu. Sản lượng container xếp dỡ cũng giảm nhẹ so với năm 2022, đạt 402,000 TEU (giảm 4%) với lượng hàng được đảm bảo nhờ đội tàu HAIAN Lines và SM Lines.

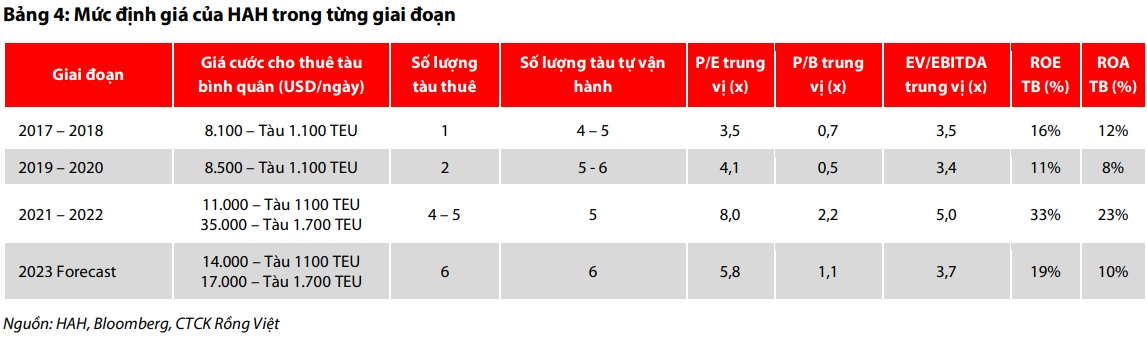

Đối với hoạt động cho thuê tàu, VDSC giả định HAH sẽ giữ nguyên cơ cấu đội tàu và giá cước tái ký sau khi kết thúc các hợp đồng cho thuê ngắn hạn lần lượt là 14,000 USD/ngày và 17,000 USD/ngày đối với tàu loại 1,100 TEU và 1,700 TEU.

Nhìn chung, VDSC ước tính doanh thu và lãi sau thuế của HAH lần lượt đạt 2,770 tỷ đồng (giảm 14% so với cùng kỳ) và 526 tỷ đồng (giảm 36%) cho năm 2023. EPS cho năm 2023 sẽ đạt 7,472 đồng.

Với những dự báo trên, VDSC đưa ra giá mục tiêu cho cổ phiếu HAH là 45,200 đồng/cp. VDSC cũng duy trì khuyến nghị tích lũy trong trung hạn cho cổ phiếu HAH, thể hiện quan điểm tích cực về khả năng cải thiện lợi nhuận trong hai quý tiếp theo của năm 2023, nhờ sự đóng góp của các tàu cho thuê mới.

Trong dài hạn, khả năng duy trì giá cước cho thuê cao như hiện tại và triển vọng phục hồi của mảng vận tải biển là những biến số mà các nhà đầu tư cần tiếp tục theo dõi.

Khuyến nghị trung lập TNG với mức giá mục tiêu 21,430 đồng/cp

Kết thúc quý 1/2023, CTCP Đầu tư và Thương mại TNG (HNX: TNG) ghi nhân doanh thu thuần và lãi sau thuế lần lượt là 1,335 tỷ đồng (tăng 6% so với cùng kỳ) và 44 tỷ đồng (tăng 14%).

Theo CTCK Bảo Việt (BVSC), TNG là doanh nghiệp niêm yết hiếm hoi trong ngành dệt may ghi nhận tăng trưởng về cả doanh thu và lợi nhuận trong quý 1/2023. TNG cũng chủ động nhận các đơn hàng ở đơn giá thấp nhằm duy trì đơn hàng, đảm bảo việc làm giữ chân lao động và duy trì mối quan hệ với khách hàng.

Kim ngạch xuất khẩu dệt may 4 tháng đầu năm 2023 chỉ đạt 11.5 tỷ USD, giảm 20% so với cùng kỳ trong bối cảnh nhu cầu tiêu dùng hàng may mặc tại các thị trường lớn như Mỹ và EU suy giảm do lạm phát.

Kỳ vọng về hồi phục trong nửa sau năm 2023, và nửa đầu năm 2024 do nền thấp của cùng kỳ; lạm phát tại thị trường Mỹ tiếp tục đà hạ nhiệt; và tận dụng lợi thế EVFTA đối với một số mặt hàng sợi và quần áo được hưởng thuế 0% từ năm 2023.

BVSC dự phóng doanh thu thuần và lãi ròng năm 2023 của TNG lần lượt là 6,883 tỷ đồng (tăng 2% so với cùng kỳ) và 219 tỷ đồng, giảm 25%, do TNG chủ động giảm giá bán để duy trì đơn hàng; và gánh nặng lãi vay lớn do doanh nghiệp vẫn duy trì D/A ở mức cao.

Dự phóng kết quả kinh doanh của TNG

Nguồn: BVSC

Kết luận, BVSC đưa ra khuyến nghị trung lập với cổ phiếu TNG với mức giá mục tiêu là 21,430 đồng/cp. Bên cạnh đó, TNG là cổ phiếu ngành dệt may đáng chú ý trong thời gian tới vì doanh nghiệp có tệp khách hàng là đối tác chiến lược lâu năm, vì vậy khả năng duy trì đơn hàng tốt bất chấp thời điểm khó khăn chung của ngành; và thông tin về ghi nhận doanh thu từ KCN Sơn Cẩm 1 có thể hỗ trợ về cả doanh thu và diễn biến giá cổ phiếu.

Giữ PC1 với giá mục tiêu một năm là 33,400 đồng/cp

Quý 1/2023, doanh thu của CTCP Tập Đoàn PC1 (HOSE: PC1) tăng nhẹ gần 2% so với cùng kỳ, tuy nhiên lãi sau thuế giảm mạnh 56%, còn hơn 79 tỷ đồng do chi phí lãi vay tăng mạnh; riêng lãi ròng chỉ đạt 14.5 tỷ đồng.

Xét cơ cấu doanh thu, doanh thu mảng xây lắp chiếm 30.8% tổng doanh thu và tăng hơn 26% so với cùng kỳ, mảng hàng hóa vật tư chiếm 28.4% tổng doanh thu và tăng gần 16%. Sự tích cực trong hai mảng này cùng với đóng góp doanh thu mới từ mảng khai thác, vận hành khu công nghiệp đã bù đắp cho sự sụt giảm trong hoạt động sản xuất điện và sản xuất công nghiệp của PC1 trong quý 1/2023.

Theo CTCK MB (MBS), hoạt động xây lắp của PC1 từ sau năm 2023 được kỳ vọng sẽ hưởng lợi từ Quy hoạch điện VIII vừa được ban hành do nhu cầu xây lắp lưới truyền tải điện và phát triển dự án năng lượng tái tạo tăng ổn định, trong khi PC1 có năng lực tổng thầu EPC hàng đầu Việt Nam.

Trong khi đó, mảng sản xuất điện gặp khó khăn trong ngắn hạn, cụ thể, các nhà máy thủy điện gặp khó khăn do ảnh hưởng từ pha El Nino tuy nhiên các nhà máy điện gió được huy động sản lượng tốt và mang lại doanh thu ổn định trong giai đoạn 2023-2024.

MBS kỳ vọng doanh thu của PC1 sẽ được hỗ trợ bởi mảng khai khoáng niken và bất động sản khu công nghiệp (BĐS KCN). Trong đó, mảng khai khoáng niken dự kiến ghi nhận doanh thu từ quý 2/2023 với biên lợi nhuận gộp khoảng 16%; mảng BĐS KCN được kỳ vọng mang lại doanh thu từ cả hoạt động cho thuê và khai thác, vận hành các dự án.

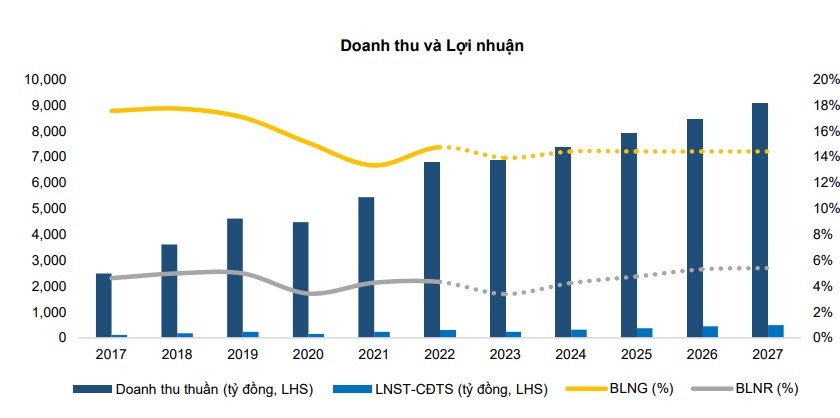

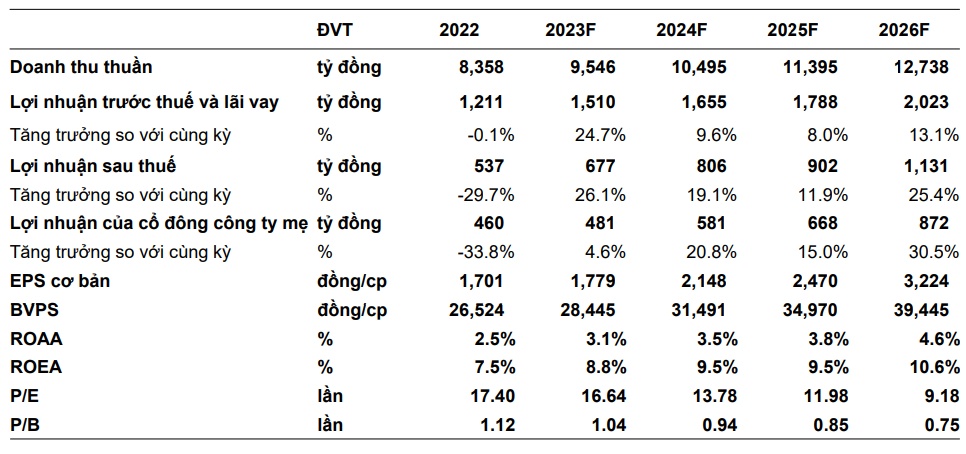

MBS dự phóng doanh thu thuần trong năm 2023 của PC1 sẽ đạt mức 9,546 tỷ đồng (tăng hơn 14% so với cùng kỳ) do kỳ vọng những khó khăn trong hai mảng kinh doanh chính là sản xuất điện và xây lắp điện sẽ được bù đắp bởi doanh thu các mảng mới như khai thác, vận hành khu công nghiệp và khai khoáng. Lãi sau thuế dự kiến 660 tỷ đồng do chi phí tài chính tăng cao vì phải trả lãi trái phiếu; phần lợi ích của cổ đông thiểu số khá lớn dẫn đến lợi nhuận ròng ở mức 464 tỷ đồng.

Dự phóng kết quả kinh doanh của PC1

Nguồn: MBS

Đánh giá dựa trên tiềm năng của Công ty, MBS khuyến nghị giữ cổ phiếu PC1 với giá mục tiêu một năm là 33,400 đồng/cp. Tiềm năng tăng giá tới từ các dự án BĐS nhà ở được cấp phép và bàn giao nhanh hơn dự kiến; và tốc độ triển khai các dự án năng lượng tái tạo và lưới truyền tải của EVN nhanh hơn dự kiến.

Tuy nhiên, rủi ro giảm giá có thể từ chi phí lãi vay tiếp tục duy trì ở mức cao; tỷ lệ lấp đầy tại các KCN thấp hơn đáng kể so với dự kiến; và nhu cầu mua niken của Trafigura thấp hơn dự kiến

---

Khuyến nghị mua bán cổ phiếu của các công ty chứng khoán được trích dẫn lại có giá trị như một nguồn thông tin để nhà đầu tư tham khảo cho các quyết định đầu tư. Các khuyến nghị này có thể có những xung đột lợi ích với nhà đầu tư.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận