Góc nhìn đầu tư 2020: Ngành dầu khí (Kỳ 2)

Mảng công nghiệp khí và phân phối xăng dầu là những thành phần quan trọng của ngành dầu khí. Bên cạnh đó, kết quả kinh doanh của nhóm này cũng khá ổn định.

Mảng phân phối xăng dầu

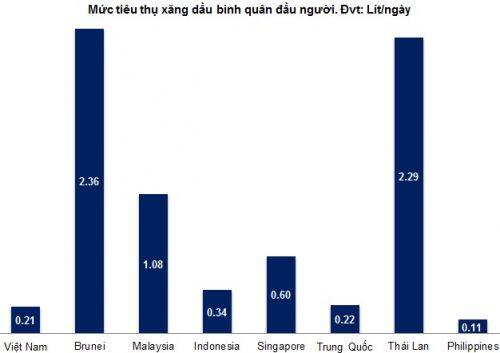

Kinh doanh xăng dầu là một trong những lĩnh vực còn khá nhiều tiềm năng bởi vì nền kinh tế Việt Nam đang phát triển với tốc độ nhanh. Mặt khác, theo số liệu từ GlobalPetrolPrices, mức tiêu thụ xăng dầu trên đầu người của Việt Nam là 0.21 lít/ngày và còn kém xa các nước trong khối ASEAN như Thái Lan, Indonesia, Malaysia…

Hãng nghiên cứu Business Monitor International (BMI) dự báo lượng tiêu thụ xăng dầu của Việt Nam sẽ đạt tỷ lệ tăng trưởng kép hàng năm (CAGR - Compounded Annual Growth Rate) là 4.7% trong vòng 5 năm tới, cao hơn nhiều so với mặt bằng chung của thế giới (khoảng 1.3%).

Các chuyên gia của hãng phân tích năng lượng Wood Mackenzie Ltd dự báo tiêu thụ xăng dầu năm 2020 của Việt Nam sẽ đạt 22.4 triệu tấn và năm 2025 sẽ đạt 29.9 triệu tấn.

Các doanh nghiệp thuộc mảng phân phối xăng dầu mang nhiều đặc điểm của ngành bán lẻ với doanh thu lớn và biên lợi nhuận gộp thấp.

Mảng công nghiệp khí

Triển vọng của mảng công nghiệp khí đốt khá tích cực do có nhiều dự án mới (Sao Vàng Đại Nguyệt, LNG Thị Vải…) và nhu cầu khí cho phát điện tăng cao.

Theo Tập đoàn Điện lực Việt Nam (EVN), nhu cầu điện sẽ tiếp tục tăng cao trong những năm tới. Sản lượng điện toàn hệ thống phải tăng trưởng với tốc độ trên 10%/năm mới có thể đáp ứng được nhu cầu.

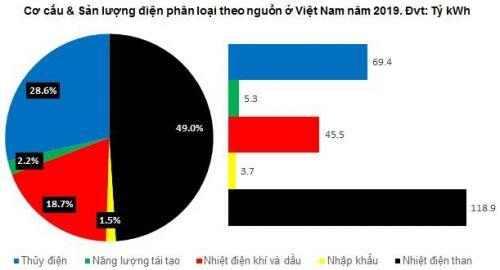

Trong khi đó, mực nước các hồ thủy điện thường xuyên ở mức rất thấp. Việc cung ứng than cho phát điện cũng hết sức khó khăn. Các nhà máy nhiệt điện đã và đang phải huy động cao. Nguồn phát điện từ khí đốt là thành phần rất quan trọng với tỷ lệ tham gia trong cơ cấu nguồn phát khá lớn. Tuy nhiên, những năm gần đây nguồn khí trong nước đã dần suy giảm và dự báo còn tiếp tục khó khăn hơn nữa trong thời gian tới. Trong giai đoạn từ năm 2020-2025, dự kiến nhu cầu khí cho phát điện trung bình sẽ rất cao từ 8.5-9.5 tỷ m3/năm trở lên nhưng ngay cả với thời điểm hiện tại thì khả năng cung cấp khí luôn thấp hơn nhiều so với nhu cầu.

Theo dự báo kế hoạch cung cấp khí cho phát điện, khả năng cấp khí cho các nhà máy điện khu vực Đông Nam Bộ dự kiến từ 6.5-7.5 tỷ m3/năm trong giai đoạn 2020-2023, tăng lên trên 9 tỷ m3/năm trong giai đoạn 2024-2025 và sẽ giảm dần trong các năm tiếp theo.

Khả năng cấp khí cho các nhà máy điện khu vực Tây Nam Bộ trong trường hợp không ký được hợp đồng mua khí bổ sung từ Petronas là 1.06 tỷ m3/năm và trong trường hợp mua được khí bổ sung có thể cấp được từ 1.8-2.1 tỷ m3/năm.

EVN cũng cho biết, từ đầu năm 2019 đến nay, việc cung cấp khí đốt cho phát điện chỉ đáp ứng khoảng 66% nhu cầu. Trước những khó khăn trong việc khai thác nguồn điện khí phục vụ phát điện, EVN và Tổng Công ty Khí Việt Nam - CTCP (HOSE: GAS) đã xây dựng các phương án cấp khí nhanh cho khu vực Đông Nam bộ từ nguồn khí thiên nhiên hóa lỏng (LNG).

Các cổ phiếu đáng chú ý

Tổng Công ty Khí Việt Nam - CTCP (HOSE: GAS)

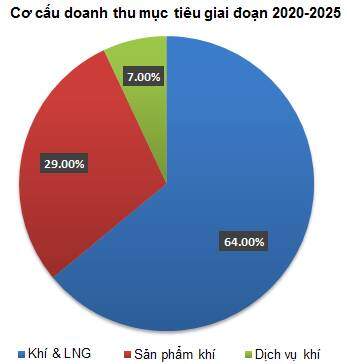

Đây có thể coi là đại diện tiêu biểu cho khái niệm “Too big to fail”. GAS chiếm 100% thị phần khí khô và 50-60% thị phần LPG toàn quốc. Việc đa dạng hóa nguồn cung, nắm giữ vai trò chủ đạo trong hoạt động thu gom khí, tham gia hoạt động thượng nguồn trong và ngoài nước để chủ động nguồn khí cung cấp được xem là những mục tiêu quan trọng của GAS trong những năm tới.

Với nhiều dự án mới quan trọng như đường ống dẫn khí Nam Côn Sơn 2, LNG Thị Vải, LNG Sơn Mỹ… giới phân tích dự kiến GAS sẽ tiếp tục tăng trưởng ổn định.

Vùng kháng cự 105,000-112,000 đã duy trì trong suốt năm 2019 mà không bị phá vỡ. Dù giá GAS đã nhiều lần test vùng này vào tháng 05/2019, tháng 07/2019, tháng 11/2019… nhưng chưa thể vượt qua được.

Việc giá dịch chuyển về sát đường trendline dài hạn (tương đương vùng 91,000-95,000) đem lại nhiều lo lắng hơn là sự háo hức bắt đáy. Khối lượng giao dịch liên tục đi xuống và duy trì dưới mức trung bình 20 phiên trong nhiều tuần cho thấy sự thận trọng của giới đầu tư.

Người viết cho rằng cần thận trọng trong 1-2 tháng tới vì nếu trendline dài hạn bị phá vỡ hoàn toàn thì giá có khả năng sẽ rơi về đáy cũ tháng 12/2018 (tương đương vùng 78,000-83,000).

Nguồn: VietstockUpdater

Tập đoàn Xăng Dầu Việt Nam (HOSE: PLX)

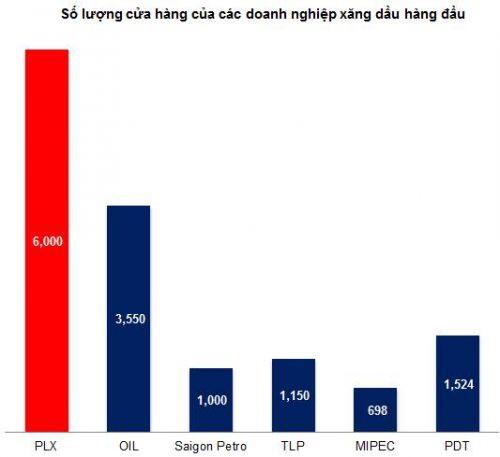

PLX luôn là doanh nghiệp đứng đầu trong ngành kinh doanh xăng dầu khi thị phần xấp xỉ mức 50%. Theo sau là các doanh nghiệp khác như Tổng Công ty Dầu Việt Nam - CTCP (UPCoM: OIL), Công ty TNHH MTV Thương mại Dầu khí Đồng Tháp (UPCoM: PDT), Tổng Công ty Thương mại Xuất nhập khẩu Thanh Lễ - CTCP (UPCoM: TLP), Saigon Petro và CTCP Hóa dầu Quân đội (MIPEC). Với đà phát triển hiện tại, nhiều khả năng PLX sẽ tiếp tục chiếm giữ vị trí số một trong những năm tới.

PLX phân phối sản phẩm xăng dầu thông qua 3 kênh: hệ thống đại lý/tổng đại lý (DODO - Dealer Owned Dealer Operated), bán lẻ (COCO - Company Owned Company Operated) và khách hàng công nghiệp. Hiện nay, số lượng điểm bán lẻ của PLX đang lớn nhất ở thị trường Việt Nam (tham khảo hình bên dưới).

Lưu ý: Số lượng trên chỉ tính các cửa hàng trong lãnh thổ Việt Nam chứ không tính những cửa hàng mà doanh nghiệp trên mở ở các nước khác trong khu vực.

PLX cũng là một cổ phiếu phòng thủ điển hình và có biến động giá khá đơn giản trong thời gian gần đây. Vùng 65,000-71,000 đóng vai trò là cận trên và vùng 50,000-56,000 có thể coi là cận dưới của kênh đi ngang.

Điểm thú vị là mỗi lần test lại vùng 50,000-56,000 là PLX lại tăng khoảng 15%-20% sau đó. Đây là một đặc điểm rất đáng lưu ý trong thời buổi khó khăn như hiện tại của thị trường chung. Với tỷ suất sinh lời tiềm năng ở mức chấp nhận được và khả năng phòng thủ cao, PLX là một mục tiêu tốt cho những nhà đầu tư coi trọng sự an toàn. Việc mua vào khi giá rơi về vùng 50,000-56,000 được ủng hộ mạnh mẽ.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận