Đón cơ hội thị trường bùng nổ, các công ty chứng khoán quyết liệt tăng vốn

Cuộc đua tăng vốn của các công ty chứng khoán đang có dấu hiệu sôi động trở lại ngay trong những tháng đầu năm 2024 khi ghi nhận nhiều công ty chứng khoán thực hiện tăng vốn điều lệ trong thời gian tới với giá trị lên đến hàng nghìn tỷ đồng.

Mục đích sử dụng vốn của phần lớn các công ty chứng khoán nhằm bổ sung hoạt động kinh doanh, đầu tư và các mục đích kinh doanh khác.

ĐƯỜNG ĐUA SÔI ĐỘNG

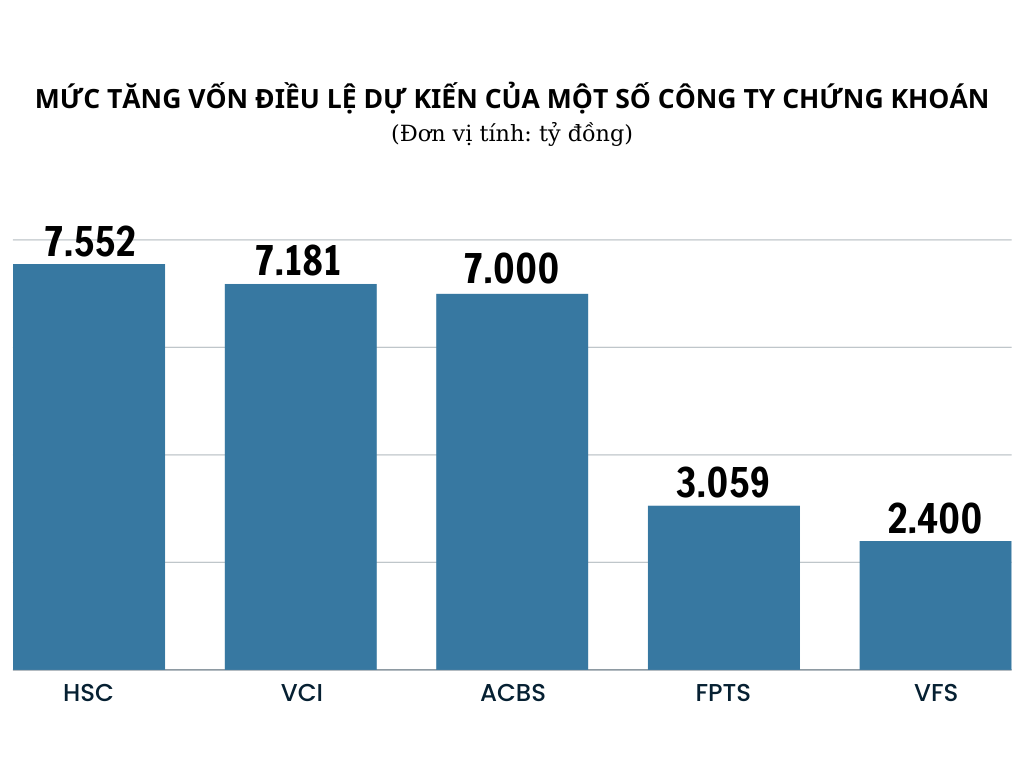

Mới đây nhất, theo tài liệu họp Đại hội đồng cổ đông thường niên 2024, Chứng khoán Vietcap (mã chứng khoán: VCI) sẽ trình kế hoạch tăng vốn gấp rưỡi lên 7.181 tỷ đồng qua 3 phương án.

Cụ thể, Vietcap lên kế hoạch phát hành 4,4 triệu cổ phiếu ESOP, tương đương 1% vốn điều lệ với giá phát hành 12.000 đồng/cổ phiếu. Tổng tiền thu được sau khi phát hành ESOP dự kiến được sử dụng để bổ sung vốn lưu động Công ty và giảm nợ vay.

Tiếp đó, Vietcap dự kiến phát hành 132,5 triệu cổ phiếu để tăng vốn từ nguồn vốn chủ sở hữu với tỷ lệ 30%.

Cuối cùng, công ty sẽ chào bán riêng lẻ 143,6 triệu cổ phiếu cho nhà đầu tư chuyên nghiệp, với giá chào bán không thấp hơn giá trị sổ sách tại thời điểm cuối năm 2023 là 16.849 đồng/cổ phiếu. Cổ phiếu riêng lẻ bị hạn chế chuyển nhượng tối thiểu 1 năm kể từ ngày hoàn thành đợt chào bán.

Nếu tất cả các kế hoạch trên được thông qua, vốn điều lệ của Vietcap dự kiến tăng từ 4.375 tỷ đồng lên 7.181 tỷ đồng.

Tương tự, Hội đồng quản trị Công ty Cổ phần Chứng khoán Nhất Việt (mã chứng khoán: VFS) vừa thông qua phương án phát hành 120 triệu cổ phiếu cho cổ đông hiện hữu. Thời gian phát hành dự kiến trong năm 2024, ngay sau khi nhận được chấp thuận của Ủy ban Chứng khoán Nhà nước.

Với số tiền thu về là 1.200 tỷ đồng, công ty dự kiến sử dụng 600 tỷ đồng cho hoạt động đầu tư tự doanh, 600 tỷ đồng còn lại được sử dụng để bổ sung cho hoạt động cho vay ký quỹ.

Vốn điều lệ sau khi phát hành của VFS có thể tăng gấp đôi từ 1.200 tỷ đồng lên 2.400 tỷ đồng.

Công ty Chứng khoán FPT (FPTS) mới đây cũng công bố tài liệu họp Đại hội cổ đông thường niên năm 2024, trong đó có phương án phát hành 85,8 triệu cổ phiếu cho cổ đông hiện hữu để tăng vốn điều lệ.

Tỷ lệ phát hành là 10:4, tương ứng mỗi cổ đông sở hữu 100 cổ phiếu được nhận thêm 40 cổ phiếu mới. Nguồn vốn thực hiện từ lợi nhuận sau thuế chưa phân phối tại ngày 31/12/2023 trên báo cáo tài chính năm 2023 đã được kiểm toán.

Bên cạnh đó, FPTS cũng dự kiến trình đại hội phương án phát hành hơn 5,5 triệu cổ phiếu ESOP năm 2024 cho cán bộ quản lý của công ty. Giá phát hành bằng mệnh giá 10.000 đồng/cổ phiếu.

Cả hai phương án trên đều dự kiến thực hiện vào quý 2 – 3/2024, sau khi được Uỷ ban Chứng khoán Nhà nước chấp thuận. Sau khi hoàn tất các kế hoạch trên, vốn điều lệ của công ty dự kiến tăng từ hơn 2.145 tỷ đồng lên mức 3.059 tỷ đồng.

Vào cuối tháng 1/2024, Công ty Chứng khoán ACB (ACBS) đã nhận được chấp thuận của Ủy ban Chứng khoán Nhà nước và Bộ Tài chính về việc tăng vốn điều lệ thêm 3.000 tỷ đồng, lên 7.000 tỷ đồng. Nguồn vốn góp đến từ chủ sở hữu là Ngân hàng Thương mại Cổ phần Á Châu (ACB).

Mới đây, Công ty Cổ phần Chứng khoán TP.HCM (HSC, mã chứng khoán: HCM) cũng được Ủy ban Chứng khoán Nhà nước cấp giấy chứng nhận đăng ký chào bán cổ phiếu ra công chúng.

Theo đó, công ty dự kiến phát hành hơn 297 triệu cổ phiếu thông qua 2 phương án là chào bán cho cổ đông hiện hữu và phát hành cổ phiếu trả cổ tức đợt 2/2021, qua đó tăng vốn điều lệ lên 7.552 tỷ đồng.

Nguồn vốn thu được từ đợt chào bán được sử dụng để bổ sung vốn cho hoạt động cho vay ký quỹ và hoạt động tự doanh, góp phần nâng cao năng lực tài chính và phát triển hoạt động kinh doanh của HSC trong thời gian tới.

ĐÓN CƠ HỘI THỊ TRƯỜNG NÂNG HẠNG

Theo tài liệu họp Đại hội đồng cổ đông năm 2024 mới công bố, Chứng khoán Vietcap cho rằng, một số hoạt động kinh doanh của công ty chứng khoán như cho vay giao dịch ký quỹ, đầu tư... chịu hạn chế về quy định hạn mức dựa trên vốn chủ sở hữu của công ty. Do đó để tiếp tục duy trì đà tăng trưởng và thị phần của công ty, việc mở rộng vốn điều lệ là cần thiết để chuẩn bị cho các giai đoạn tăng trưởng tiếp theo của thị trường.

Theo khảo sát, các công ty chứng khoán cho biết sẽ sử dụng số tiền huy động vốn để bổ sung các nghiệp vụ và trong đó, phần lớn là mở rộng nguồn cung cho vay margin. Đây được đánh giá là mảng kinh doanh tương đối an toàn, đặc biệt trong bối cảnh nhu cầu sử dụng margin của nhà đầu tư vẫn rất lớn.

Thống kê cho thấy, cho vay margin là mảng có đóng góp lớn nhất trong hoạt động của các công ty chứng khoán, với tỷ trọng trung bình khoảng 40% tổng lợi nhuận gộp.

Ông Nguyễn Đức Hoàn, Tổng giám đốc ACBS cho biết, áp lực cạnh tranh trên thị trường chứng khoán sẽ ngày càng trở nên gay gắt ở tất cả các khía cạnh như chất lượng dịch vụ, giá phí...

Do đó, những công ty có sự chuẩn bị tốt về hạ tầng cơ sở, công nghệ và có khả năng huy động vốn dồi dào, có chính sách quản trị rủi ro hiệu quả và bộ máy nhân sự chuyên nghiệp sẽ có nhiều cơ hội để tiếp tục phát triển và bứt phá.

Trong báo cáo chiến lược năm 2024, SSI Research nhận định những công ty chứng khoán có khả năng tăng vốn sớm hơn sẽ có điều kiện tốt hơn để đẩy nhanh hoạt động cho vay ký quỹ, giành thêm thị phần và đạt kết quả khả quan hơn so với các công ty chứng khoán khác.

Nhóm phân tích SSI Research cho rằng, các công ty chứng khoán đã đẩy mạnh hoạt động tăng vốn kể từ quý 2/2023 nhằm chuẩn bị cho nhu cầu của thị trường sắp tới. Ngoại trừ một số lượng nhỏ các công ty chứng khoán tăng vốn nhằm tái cấu trúc danh mục đầu tư trái phiếu doanh nghiệp của mình, việc tăng vốn sẽ mở rộng khả năng cho vay ký quỹ của các công ty chứng khoán và duy trì bảng cân đối kế toán lành mạnh, cũng như đáp ứng yêu cầu về an toàn vốn mà Uỷ ban Chứng khoán Nhà nước đưa ra.

Hơn nữa, tại Hội nghị triển khai nhiệm vụ phát triển thị trường chứng khoán năm 2024 vừa qua, Thủ tướng Chính phủ Phạm Minh Chính đã nhấn mạnh quyết tâm nâng hạng thị trường chứng khoán Việt Nam từ cận biên lên mới nổi trong năm 2025. Điều này cũng được xem là động lực khiến các công ty chứng khoán quyết tâm tăng vốn để đón đầu cơ hội.

Đến nay, Việt Nam đã đạt 7/9 tiêu chí, còn 2 tiêu chí cần hoàn thiện là ký quỹ trước giao dịch nhà đầu tư nước ngoài và tỷ lệ sở hữu nhà đầu tư nước ngoài.

Cụ thể, liên quan đến vấn đề ký quỹ, Uỷ ban Chứng khoán Nhà nước đã trao đổi với các tổ chức xếp hạng quốc tế để tìm giải pháp. Uỷ ban Chứng khoán Nhà nước cũng đã trình Bộ Tài chính có đề xuất sửa đổi bổ sung một số văn bản, trước mắt không yêu cầu ký quỹ 100% bằng tiền đối với nhà đầu tư nước ngoài, đảm bảo hoạt động thanh toán.

Về tỷ lệ sở hữu nước ngoài, Uỷ ban Chứng khoán Nhà nước cùng với Bộ Tài chính, Bộ Kế hoạch và Đầu tư rà soát ngành nghề, đồng thời công bố thông tin minh bạch bằng tiếng Anh để nhà đầu tư nắm thông tin tỷ lệ sở hữu của các doanh nghiệp một cách dễ dàng nhất.

Ngoài ra, Uỷ ban Chứng khoán Nhà nước kiến nghị Bộ Kế hoạch và Đầu tư phối hợp với các bộ ngành khác để rà soát các ngành nghề, có thể mở rộng tỷ lệ sở hữu nhà đầu tư nước ngoài với một số ngành nghề không thiết yếu.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận