Cổ phiếu POW, KBC và VHC còn hấp dẫn?

Các công ty chứng khoán (CTCK) khuyến nghị khả quan POW do nhu cầu điện tăng mạnh hỗ trợ triển vọng dài hạn, mua KBC nhờ dự án Tràng Cát là động lực tăng trưởng mới trong năm 2025, giữ VHC với kỳ vọng hoạt động xuất khẩu cá tra tiếp tục tăng trưởng tích cực.

POW: Khả quan với giá mục tiêu 14,800 đồng/cp

CTCK VNDIRECT (VND) duy trì khuyến nghị khả quan cho cổ phiếu POW của Tổng Công ty Điện lực Dầu khí Việt Nam (PV Power) với giá mục tiêu 14,800 đồng/cp.

Về nhiệt điện than, tiêu thụ điện cả nước đang tăng vượt kỳ vọng, với mức tăng 12% trong quý 1/2024, lên 69.3 tỷ kWh, báo hiệu nhu cầu tăng trưởng mạnh trong cả năm. EVN phải vận hành gần tối đa công suất các nhà máy điện than, trong đó có Vũng Áng 1.

VNDIRECT kỳ vọng Vũng Áng 1 sẽ là động lực chính thúc đẩy POW trong năm 2024, với sản lượng dự kiến tăng 35.6% so với cùng kỳ, đóng góp 37.3% tổng doanh thu và 45% lãi gộp.

Về điện khí, Nhà máy điện Nhơn Trạch 2 (NT2) hiện đối mặt với khó khăn do nguồn cung khí giá rẻ sụt giảm. Nhóm phân trích dự phóng sản lượng của NT2 trong năm 2024 giảm 9.3% so với mức nền thấp năm ngoái và lãi gộp chỉ đạt 11 tỷ đồng, giảm 98%.

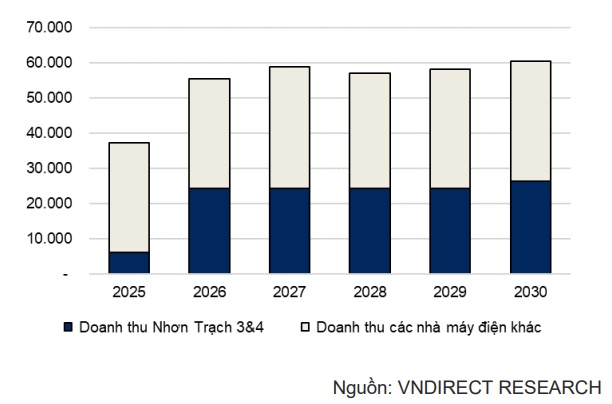

Nhơn Trạch 3&4 sẽ là động lực tăng trưởng trung và dài hạn sau khi thống nhất được hợp đồng mua bán điện (PPA). Nhà máy điện khí NT3&4 là hai dự án quan trọng của POW với tổng vốn đầu tư 34,000 tỷ đồng. Việc vận hành thương mại của dự án hiện có thể bị chậm trễ do vướng mắc trong việc đàm phán PPA với EVN và tranh chấp thuê đất với Tín Nghĩa.

VNDIRECT kỳ vọng NT3&4 sẽ đi vào hoạt động từ quý 3/2024 và quý 1/2025 thay vì quý 1 và 3/2024 như trước đây. NT3&4 sẽ là động lực tăng trưởng trung và dài hạn của POW do tiềm năng nâng tổng công suất của POW lên 36% và đóng góp 16.4% và 44.2% vào tổng doanh thu kể từ 2025-2026.

Đóng góp của Nhơn Trạch 3&4 vào tổng doanh thu giai đoạn 2025-2030

Tổng hợp lại, VNDIRECT dự phóng lãi ròng năm 2024 của PV Power tăng nhẹ 2.8% so với cùng kỳ, sau đó tăng tốc 24.4% và 54.5% trong 2025-2026 khi NT3&4 đi vào hoạt động.

Mua KBC với giá hợp lý năm 2025 là 38,800 đồng/cp

CTCK BIDV (BSC) duy trì khuyến nghị mua cổ phiếu KBC của Tổng Công ty Phát triển Đô thị Kinh Bắc với giá trị hợp lý năm 2025 là 38,800 đồng/cp.

BSC kỳ vọng KBC sẽ bàn giao được 55 ha khu công nghiệp (KCN) Nam Sơn Hạp Lĩnh nhờ nút thắt về chỉ tiêu sử dụng đất của huyện Tiên Du, tỉnh Bắc Ninh đã được tháo gỡ, đem về cho Công ty doanh thu 1,069 tỷ đồng, biên lãi gộp 67%. và điểm rơi bàn giao vào nửa sau năm 2024.

KBC cũng dự kiến bàn giao được 30 ha KCN Tân Phú Trung với doanh thu 1,509 tỷ đồng, biên lãi gộp 76% và 16 ha từ KCN Quang Châu với doanh thu 809 tỷ đồng, biên lãi gộp 50% trong năm 2024.

Nhóm phân tích lùi kỳ vọng KCB sẽ bàn giao được 50 ha Tràng Duệ 3 sang nửa đầu năm 2025 do tiến độ triển khai hoàn thành pháp lý chậm, tương ứng doanh thu 1,761 tỷ đồng, biên lãi gộp 47%.

Theo BSC, dự án Tràng Cát sẽ sớm được mở khóa, và là động lực tăng trưởng mới cho KBC trong năm 2025. Nhóm phân tích kỳ vọng KBC sẽ bán sỉ 20 ha từ dự án Tràng Cát trong năm 2025, tương ứng doanh thu 3,001 tỷ đồng, biên lãi gộp 50%.

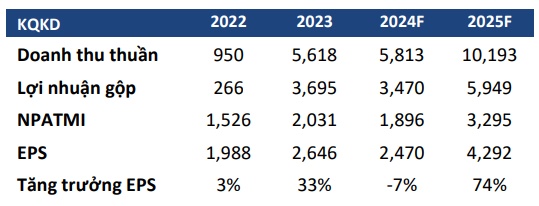

Nhìn chung, năm 2024, BSC dự báo doanh thu thuần của KBC đạt 5,813 tỷ đồng, tăng 3% so với năm trước. Lãi ròng dự kiến giảm 7% xuống 1,896 tỷ đồng, EPS tương đương 2,470 đồng/cp.

Năm 2025, KBC ước tính doanh thu thuần đạt 10,193 tỷ đồng và lãi ròng 3,295 tỷ đồng, lần lượt tăng 75% và 74% so với cùng kỳ, EPS tương ứng 4,287 đồng/cp.

Dự phóng kết quả kinh doanh của KBC giai đoạn 2024-2025

Nguồn: BSC

Giữ cổ phiếu VHC với giá hợp lý 79,300 đồng/cp

CTCK Phú Hưng (PHS) duy trì khuyến nghị giữ cổ phiếu VHC của CTCP Vĩnh Hoàn với giá hợp lý 79,300 đồng/cp.

Cập nhật kết quả kinh doanh 4 tháng đầu năm 2024, VHC ghi nhận mức phục hồi tích cực với doanh thu thuần tăng 25% so với cùng kỳ, đạt 3,901 tỷ đồng, thực hiện được 36.5% kế hoạch năm. Cá tra fillet xuất khẩu tiếp tục là động lực tăng trưởng chính của VHC với doanh thu tăng 15% lên 1,819 tỷ đồng, chiếm tỷ trọng 54%.

Theo PHS, cá tra Việt Nam được kỳ vọng sẽ hưởng lợi khi xuất khẩu sang Mỹ trong 2024 và 2025 trong bối cảnh Mỹ siết chặt lệnh cấm nhập khẩu thủy sản chế biến có nguồn gốc từ Nga kể từ tháng 12/2023.

Tính đến cuối tháng 4/2024, giá cá tra fillet xuất khẩu sang Mỹ cũng đang dần hồi phục, đạt 3 USD/kg, tăng 20% so với cuối năm 2023 và được kỳ vọng sẽ tiếp tục tăng khi nhu cầu tiêu thụ dần cải thiện.

VHC dự kiến sẽ hưởng lợi lớn khi Mỹ tiếp tục là thị trường xuất khẩu chính với tỷ trọng 29% trên cơ cấu doanh thu trong 4 tháng 2024.

Ngoài cá tra fillet, VHC đang có kế hoạch thúc đẩy năng lực phát triển ở mảng Collagen and Gelatin (C&G) và dòng tạp phẩm (miscellaneous), chiếm tỷ trọng trên cơ cấu doanh thu lần lượt 8% và 17%.

Đối với mảng Collagen and Gelatin, VHC đã nâng cấp thêm 1 dây chuyền sản xuất Gelatin đã đi vào hoạt động từ tháng 4/2024 và dự kiến tiếp tục mở rộng thêm công suất C&G thêm 50% trong năm nay.

VHC cũng đầu tư thêm 1 dây chuyền sản xuất trái cây đông lạnh và 1 dây chuyền rau củ đông lạnh cho Thành Ngọc. Việc iệc tận dụng tốt cơ hội từ các dòng sản phẩm khác như C&G, Sa Giang, sản phẩm rau củ quá, thức ăn chăn nuôi sẽ giúp VHC tạo được dòng tiền tốt trong bối cảnh xuất khẩu cá tra chịu nhiều biến động và phụ thuộc vào nhu cầu tại thị trường xuất khẩu.

Tổng hợp lại, PHS cho rằng hoạt động xuất khẩu cá tra toàn ngành nói chung và VHC nói riêng sẽ tiếp tục tăng trưởng tích cực trong nửa cuối năm 2024. Sản lượng tiêu thụ cá tra fillet của VHC dự kiến tăng 11% so với cùng kỳ và giá bán cá tra bình quân đạt 3 USD/kg, tăng 1%.

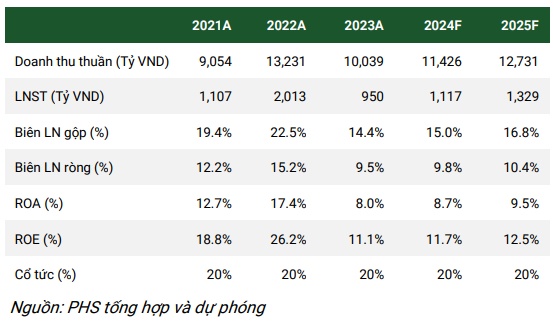

Theo đó, doanh thu thuần và lãi sau thuế năm 2024 của VHC dự phóng đạt 11,426 tỷ đồng và 1,117 tỷ đồng, lần lượt tăng 13.8% và 11.6% so với năm 2023. Biên lãi gộp khoảng 15%.

Dự phóng kết quả kinh doanh của VHC giai đoạn 2024-2025

Năm 2025, VHC ước đạt doanh thu thuần và lãi sau thuế lần lượt 12,731 tỷ đồng và 1,329 tỷ đồng, tăng 11.4% và 19% so với cùng kỳ, khi nhu cầu tiêu thụ tại các thị trường chính phục hồi mạnh mẽ.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận