Cổ phiếu NTP, SMC và DPM có tiềm năng “nổi sóng”?

Các công ty chứng khoán (CTCK) khuyến nghị theo dõi NTP với triển vọng kết quả kinh doanh khả quan đã được phản ánh vào giá cổ phiếu; mua SMC với kỳ vọng hoạt động kinh doanh cốt lõi sẽ chuyển dần từ lỗ sang lãi nhờ thị trường bất động sản hồi phục và bán tài sản; mua DPM dựa trên tiềm năng hồi phục nhờ giá ure cải thiện.

NTP: Theo dõi với giá mục tiêu 49,700 đồng/cp

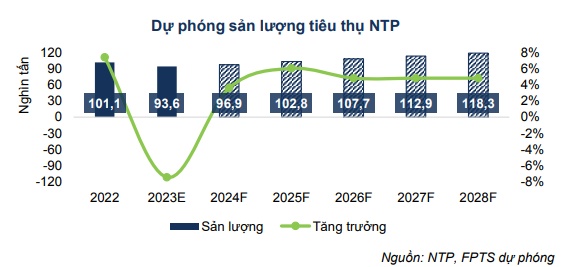

Theo dự phóng của CTCK FPT (FPTS), sản lượng tiêu thụ năm 2024 của CTCP Nhựa Thiếu niên Tiền Phong (HNX: NTP) sẽ tăng 3.6% so với mức nền thấp của năm 2023, ước đạt 96,900 tấn với kỳ vọng mảng xây dựng nhà ở và nhà không để ở cải thiện 7.2% (theo BMI).

FPTS cho rằng nhu cầu ống nhựa sẽ cải thiện từ quý 2/2024 sau kỳ nghỉ Tết, và tăng trưởng rõ nét hơn trong nửa cuối 2024. Tuy nhiên lưu ý, nhu cầu ống nhựa được dự báo chưa phục hồi hoàn toàn vì triển vọng riêng mảng xây dựng nhà ở vẫn còn bị kìm hãm vì những khó khăn đến từ nhóm khách hàng bất động sản dân dụng.

FPTS dự phóng biên lãi gộp 2024 của NTP đạt 28.7%, giảm 1.4 điểm % so với cùng kỳ vì giá hạt nhựa phục hồi ~3% từ vùng đáy của 2023. Với giả định NTP sẽ tiếp tục giữ giá bán không đổi so với năm 2023 dựa trên kỳ vọng nhu cầu tiêu thụ ống nhựa giảm bớt tiêu cực và giá hạt nhựa đầu vào không quá biến động.

Nhìn chung, doanh thu thuần 2024 của NTP được dự phóng tăng 1.4% so với cùng kỳ lên gần 5,248 tỷ đồng; nhưng lãi sau thuế chỉ khoảng 543 tỷ đồng, giảm 3% so với mức đỉnh 2023. Trong giai đoạn 2024-2028, FPTS dự phóng doanh thu của NTP đạt tốc độ tăng trưởng kép hàng năm 5.1%, chủ yếu nhờ tăng trưởng sản lượng tiêu thụ.

FPTS cho rằng triển vọng lợi nhuận khả quan của NTP đã được phản ánh một phần vào giá cổ phiếu, do đó khuyến nghị theo dõi cổ phiếu NTP với giá mục tiêu 49,700 đồng/cp.

Mua cổ phiếu SMC với giá trị hợp lý 14,000 đồng/cp

CTCK BIDV (BSC) kỳ vọng thị trường bất động sản sẽ phục hồi kể từ nửa cuối 2024 và các doanh nghiệp thương mại thép như CTCP Đầu tư Thương mại SMC (HOSE: SMC) cũng sẽ phục hồi từ xu hướng chung của ngành, sản lượng SMC được dự báo tăng 12% so với cùng kỳ trong năm 2024.

Năm 2024 với các chính sách đảo chiều thị trường bất động sản Trung Quốc và trong nước, BSC kỳ vọng sức mua sẽ quay trở lại. Theo đó, xu hướng giá thép sẽ đi lên từ cuối quý 2 đến nửa cuối 2024, và các doanh nghiệp thương mại thép như SMC sẽ cải thiện biên lãi gộp.

BSC dự báo biên lãi gộp của SMC sẽ phục hồi từ mức đáy 0.5% năm 2022 dần về mức 1.7% năm 2024 và 4% trong năm 2025 - tương đương giai đoạn giá thép biến động đi ngang (2018-2019).

Nhìn chung, CTCK này cho rằng kết quả kinh doanh của SMC sẽ dần dần chuyển từ lỗ sang lãi trong năm 2024-2025. Cụ thể, BSC dự báo kết quả kinh doanh của SMC sẽ có lãi trở lại trong năm 2024 nhờ bán tài sản (ước tổng giá trị sau thuế khoảng 256 tỷ đồng), nhờ chủ yếu bán hơn 13 triệu cp NKG của CTCP Thép Nam Kim.

Ngoài ra, SMC cũng đăng ký bán 2 mảnh đất SMC Tân Tạo 2 và SMC Bình Dương với giá bán lần lượt là 126 tỷ đồng và 49 tỷ đồng. Dựa theo giá trị sổ sách tại thời điểm mua, BSC ước tính SMC ghi nhận lãi trước thuế từ bán bất động sản 92 tỷ đồng.

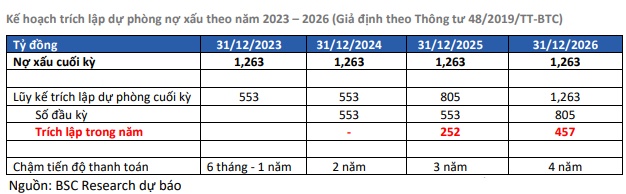

Theo BSC, ngoài 50% giá trị nợ xấu đã được trích lập trong năm 2023, SMC còn 710 tỷ đồng nợ xấu chưa trích lập. Theo Thông tư 48/2019/TTBTC, Công ty sẽ phải trích lập 252 tỷ đồng vào nửa cuối 2025 và 457 tỷ đồng vào nửa cuối 2026.

Trong giai đoạn bình thường, BSC ước tính SMC có thể duy trì lợi nhuận đạt 250 tỷ đồng. Do đó, phần nợ xấu còn lại chưa trích lập dự phòng (710 tỷ đồng) sẽ được bù đắp 1 phần bằng lợi nhuận tích lũy để lại trong giai đoạn 2024-2026.

Tóm lại, BSC cho rằng giá trị sổ sách/cp của SMC sẽ duy trì được ở mức 10,203-11,970 đồng/cp trong giai đoạn 2024-2026. Trong trường hợp xấu nhất SMC phải trích lập dự phòng hết thì giá trị sổ sách là 10,203 đồng/cp tương đương P/B 1.1x.

Năm 2024, SMC được dự phóng ghi nhận doanh thu thuần 16,213 tỷ đồng, tăng 18% so với cùng kỳ và lãi ròng 28 tỷ đồng, trong khi năm trước lỗ 879 đồng, tương đương EPS đạt 383 đồng/cp.

Sau cùng, BSC cho rằng đây là thời điểm để tích lũy cổ phiếu SMC và khuyến nghị mua cổ phiếu này với giá trị hợp lý năm 2024 là 14,000 đồng/cp (tương đương tăng 19% so với giá trần ngày 07/03/2024).

Mua cổ phiếu DPM với mức giá mục tiêu 41,800 đồng/cp

CTCK KB Việt Nam (KBSV) đưa ra khuyến nghị mua cổ phiếu DPM của Tổng Công ty Phân bón và Hóa chất Dầu khí – CTCP với mức giá mục tiêu 41,800 đồng/cp.

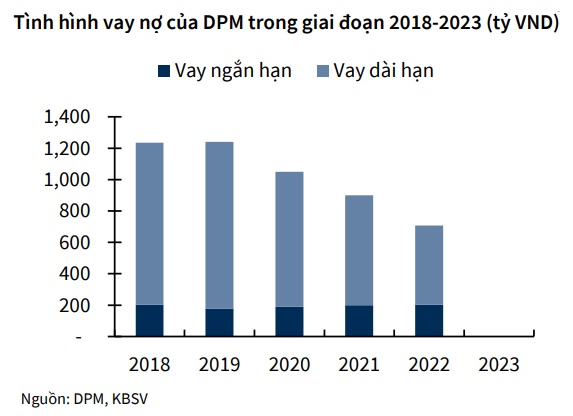

Trái ngược với kết quả kinh doanh, bảng cân đối kế toán chính là điểm sáng trong bức tranh tài chính của DPM trong năm 2023. DPM đã trả hết nợ gốc vay ngắn và dài hạn, từ đó giúp giảm thiểu gánh nặng lãi vay trong tương lai.

KBSV nhận thấy với cơ cấu không nợ vay, cộng với lượng tiền mặt 6,627 tỷ đồng và dự báo nhu cầu đầu tư ở mức tối thiểu, DPM sẽ có khả năng chi trả lượng cổ tức bền vững vào khoảng 2,000-2,500 đồng/cp, tương đương với mức lợi suất cổ tức khoảng 6-7%.

Về những yếu tố triển vọng, CTCK này kỳ vọng El Nino sẽ đạt đỉnh trong quý 1/2024, sau đó yếu dần và chuyển sang các pha trung tính và La Nina trong phần lại của năm.

Hiện tượng tranh chấp nguồn khí đầu vào giữa các doanh nghiệp điện khí và đạm sẽ bớt nghiêm trọng hơn so với năm 2023. Từ đó, chi phí khí thiên nhiên đầu vào cho DPM được dự báo có thể giảm nhẹ khoảng 3% so với cùng kỳ trong 2024.

Bên cạnh đó, giá lúa gạo, lúa mì và ngô trong năm 2023 vẫn duy trì ở mức cao so với trung bình 10 năm. Nguồn cung của các sản phẩm trên đang ở trong trạng thái thắt chặt, các quốc gia sẽ có động lực để gia tăng sản lượng nông sản, từ đó đẩy mạnh nhu cầu tiêu thụ và hỗ trợ giá phân ure.

Nhìn chung, năm 2024, KBSV dự phóng doanh thu của DPM đạt 14,209 tỷ đồng, tăng 5% so với năm trước chủ yếu từ mức tăng của giá ure. Biên lãi gộp được kỳ vọng hồi phục (nhưng vẫn thấp hơn mức trung vị 5 năm là 22.3%) nhờ giá bán tăng và giá khí đầu vào giảm nhẹ. Lãi sau thuế dự kiến 1,304 tỷ đồng, tăng mạnh hơn 140%.

Khuyến nghị mua bán cổ phiếu của các công ty chứng khoán được trích dẫn lại có giá trị như một nguồn thông tin để nhà đầu tư tham khảo cho các quyết định đầu tư. Các khuyến nghị này có thể có những xung đột lợi ích với nhà đầu tư.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận