Cổ phiếu ngành dệt may nào đủ hấp dẫn?

Các công ty chứng khoán (CTCK) khuyến nghị mua MSH trên cơ sở triển vọng hoạt động kinh doanh của công ty vẫn khá tích cực trong khi diễn biến ngành kém thuận lợi; theo dõi và chốt lời cổ phiếu GMC khi chưa tìm được hướng đi trong tình hình vĩ mô biến động hay tăng tỷ trọng POW khi nhà máy Nhiệt điện Vũng Áng 1 tăng trưởng ấn tượng.

Mua MSH với giá mục tiêu 75,196 đồng/cp

Theo CTCK ACB (ACBS), CTCP May Sông Hồng (HOSE: MSH) đã thực hiện 76% dự phóng cả năm của ACBS về doanh thu thuần khi mang về 3,456 tỷ đồng sau 9 tháng đầu năm 2019, tăng 15.7% so với cùng kỳ. LNST 9 tháng đầu năm 2019 cũng tăng 30.6% so với cùng kỳ, đạt 357 tỷ đồng.

Tuy nhiên trong quý 3, doanh thu thuần của MSH chỉ tăng nhẹ 3% do đặt trong bối cảnh diễn biến ngành kém thuận lợi. Theo ACBS, sức mua trên thị trường xuất khẩu hàng dệt may có xu hướng thận trọng hơn trong bối cảnh chiến tranh thương mại; bên cạnh đó các đơn hàng cũng dịch chuyển khỏi Trung Quốc đi đến các quốc gia khác (Vd: Bangladesh, Campuchia, một số quốc gia châu Phi,…) nhiều hơn đến Việt Nam, do giá nhân công thấp hơn.

Mặc dù tình trạng này có thể không thay đổi ngay trong những tháng cuối năm 2019 và quý 1/2020, MSH kỳ vọng con số tăng trưởng sẽ tích cực hơn kể từ quý 2/2020 nhờ đóng góp từ khách hàng mới (tìm được trong 2019) và có kế hoạch sản xuất cho năm dựa trên đơn hàng đã ký.

Ngoài ra, dự án nhà máy mới của MSH vẫn đang trong giai đoạn giải phóng mặt bằng, dự kiến đi vào hoạt động vào cuối năm 2020, tăng năng lực sản suất của công ty thêm 20%, chủ yếu phục vụ đơn hàng FOB. MSH ước tính nhà máy sẽ hoạt động ở khoảng 50% công suất thiết kế trong năm đầu tiên hoạt động. Qua đó, ACBS cho rằng xuất khẩu hàng FOB vẫn là động lực tăng trưởng chính của MSH trong tương lai.

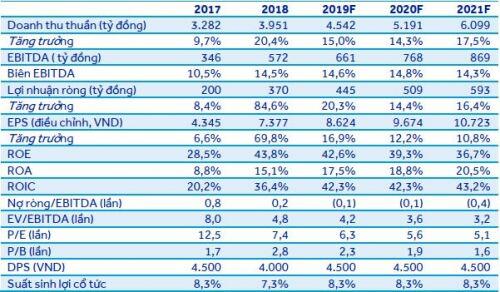

ACBS dự phóng doanh thu thuần 2019 và LNST của Công ty lần lượt là 4,542 tỷ đồng (tăng 15% so với năm trước) và 445 tỷ đồng (tăng 20.3% so với năm trước). Đồng thời, mức tăng trưởng tương ứng dự phóng cho năm 2020 là 14.3% và 14.4% (so với năm 2019).

ACBS dự phóng kết quả kinh doanh của MSH trong những năm tiếp theo

Với những yếu tố trên, ACBS khuyến nghị mua cổ phiếu MSH với giá mục tiêu 75,196 đồng/cp.

Theo dõi GMC với giá mục tiêu 22,400 đồng/cp

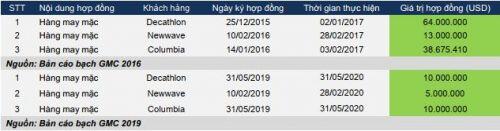

Theo CTCK FPT (FPTS), hai khách hàng lớn của CTCP Garmex Sài Gòn (HOSE: GMC) có xu hướng đặt đơn hàng với giá trị nhỏ hơn nhằm chờ đợi những diễn biến tiếp theo từ chiến tranh thương mại.

Cụ thể, Columbia và Decathlon là hai khách hàng lớn lâu năm của GMC (chiếm 83% doanh thu năm 2018). Do các diễn biến khó lường của chiến tranh thương mại, hai khách hàng này có xu hướng đặt các đơn hàng có giá trị nhỏ hơn trong tâm lí chờ đợi các diễn biến tiếp theo từ cuộc chiến.

Tình hình đơn hàng của GMC

Để được hưởng ưu đãi thuế quan 0%, các doanh nghiệp phải đáp ứng được quy tắc xuất xứ “từ vải trở đi” của EVFTA, theo đó, doanh nghiệp phải sử dụng vải được sản xuất trong nước hoặc từ các nước cùng có hiệp định thương mại tự do với Việt Nam và EU như Hàn Quốc, Nhật Bản và một số nước ASEAN.

Ngoài ra, khả năng GMC có thể tận dụng được ưu đãi thuế quan từ Hiệp định thương mại tự do Việt Nam và EU (EVFTA) vẫn chưa rõ ràng khi GMC vẫn đang nhập khẩu vải từ nhà cung cấp do bên đặt hàng chỉ định (trên 70% lượng vải được nhập khẩu từ Singapore). Việc GMC không chủ động được nguồn nguyên liệu sẽ ảnh hưởng đến khả năng đáp ứng quy tắc xuất xứ của EVFTA.

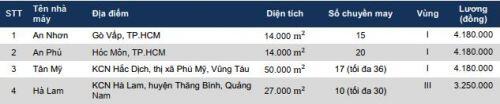

Khả năng di dời nhà máy trong tương lai sẽ gây gián đoạn sản xuất. Trong số 4 nhà máy của GMC, hiện có đến 3 nhà máy đang đặt tại vùng I (vùng có mức lương tối thiểu vùng cao nhất), lộ trình tăng lương tối thiểu vùng hằng năm sẽ làm gia tăng áp lực chi phí hoạt động ở các nhà máy này.

Các nhà máy sản xuất của GMC

GMC có dự định di dời nhà máy sang các vùng III và IV, tuy nhiên, chưa có kế hoạch cụ thể. Với đặc thù thâm dụng lao động, vấn đề lớn nhất khi di dời nhà máy sang vùng khác là việc tìm kiếm và đào tạo nghề cho lao động mới. Quá trình này có thể gây gián đoạn sản xuất, ngoài ra, trong giai đoạn đầu khi năng suất lao động chưa cao có thể ảnh hưởng đến kết quả kinh doanh của Công ty.

Qua đó, FPTS cho rằng hoạt động kinh doanh của GMC chưa có những lợi thế cạnh tranh rõ ràng trong khi đầu ra tại các thị trường xuất khẩu đang có nhiều biến động.

FPTS đưa ra khuyến nghị theo dõi đối với cổ phiếu GMC ở thời điểm hiện tại, đồng thời nhà đầu tư có thể xem xét chốt lời ở mức giá 22,400 đồng/cp.

Mua POW với giá mục tiêu 16,800 đồng/cp

Theo CTCK KIS (KIS), tất cả các nhà máy nhiệt điện của Tổng Công ty Điện lực Dầu khí Việt Nam - CTCP (PV Power, HOSE: POW) đều ghi nhận mức tăng trưởng 2 chữ số ấn tượng trong sản lượng điện thương phẩm.

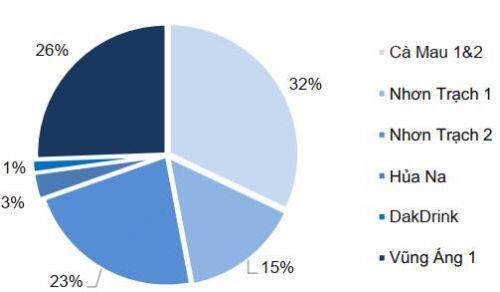

Cụ thể, Nhiệt điện Vũng Áng 1 tạo đột phá. Mặc dù được xem là “lỗ đen” trong hoạt động kinh doanh PV Power năm 2018, nhưng với mức tăng trưởng 44% trong quý 3/2019 nhờ vào sản lượng than đầu vào được đảm bảo và không xảy ra sự cố kỹ thuật ngoài ý muốn, Vũng Áng 1 đang dần ổn định và có đóng góp tích cực cho PV Power trong tương lai gần.

Bên cạnh đó, PV Power sẽ đưa ra thông báo chính thức về việc tham gia CGM của Cà Mau 1&2 trong 3 tháng cuối năm 2019. Nếu đề xuất sửa đổi mới nhất cho Thông tư 45/2018/TT-BTC (tỷ lệ alpha được đàm phán cho từng tổ máy phát điện trong phạm vi 60% -100%) được thông qua, có khả năng cao Cà Mau 1&2 duy trì sản lượng điện hợp đồng 100% PPA.

Qua đó, KIS kỳ vọng sự tham gia của Cà Mau 1&2 sẽ ảnh hưởng đáng kể, không chỉ giá trần của CGM mà cả tình hình sản xuất kinh doanh của PV Power năm 2020. Giả sử Cà Mau 1&2 đạt tỷ lệ alpha 100%, KIS ước tính doanh thu và lợi nhuận sau thuế (LNST) năm 2020 của PV Power sẽ đạt lần lượt là 38,755 tỷ đồng (tăng 12% so với năm trước) và 3,088 tỷ đồng (tăng 4% so với năm trước).

Vũng Áng 1 và Cà Mau 1&2 chiếm tỷ trọng lớn trong doanh thu bán điện quý 3/2019 của POW

Về kết quả kinh doanh, trong quý 3/2019, PV Power mang về 7,924 tỷ đồng doanh thu (tăng 16% so với cùng kỳ) chủ yếu do sản lượng điện thương phẩm đạt 4,939 triệu kWh (tăng 14% so với cùng kỳ). Bên cạnh đó, phần sản lượng bán trên thị trường cũng được hưởng lợi do giá SMP trung bình cao gần gấp đôi, trong khi đó giá khí đầu vào giảm 4% so với cùng kỳ năm ngoái, giúp cải thiện lợi nhuận gộp lên 1,193 tỷ đồng (tăng 21% so với cùng kỳ).

Với kết quả kinh doanh đang tăng trưởng, cùng với việc đặt kỳ vọng vào 2 điểm sáng chính là Vũng Áng 1 và Cà Mau 1&2. KIS khuyến nghị tăng tỷ trọng cổ phiếu POW với giá mục tiêu 16,800 đồng/cp.

Khuyến nghị mua bán cổ phiếu của các công ty chứng khoán được trích dẫn lại có giá trị như một nguồn thông tin để nhà đầu tư tham khảo cho các quyết định đầu tư. Các khuyến nghị này có thể có những xung đột lợi ích với nhà đầu tư.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận