Tìm mã CK, công ty, tin tức

Đọc nhiều

Bình luận nhiều

Cổ phiếu cảng biển, vận tải biển đồng loạt "vượt sóng" trong ngày thị trường giảm hơn 6 điểm, điều gì đã xảy ra?

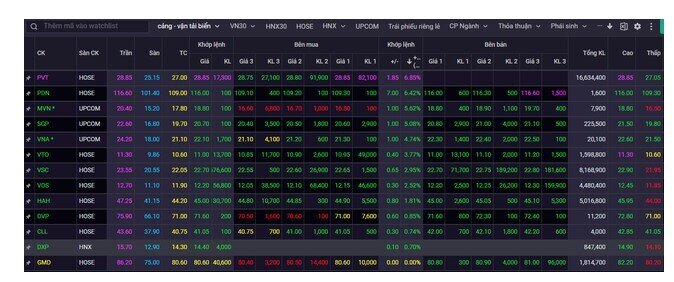

Cổ phiếu PVT của PVTrans là nổi bật nhất trong nhóm cảng biển, vận tải biển khi tăng kịch trần lên mức giá 28.850 đồng/cp.

Thị trường chứng khoán ngày 14/3 đã không thể tiếp nối đà hưng phấn của phiên 13/3 tăng hơn 25 điểm khi VN-Index giảm 6,25 điểm về mức 1.246,26 điểm. Tuy nhiên, thanh khoản thị trường vẫn ở mức cao đạt 27.926 tỷ đồng.

Tâm điểm chú ý trong phiên ngày hôm nay thuộc về nhóm cổ phiếu cảng biển và vận tài biển khi đồng loạt nổi sóng. Nổi bật trong số này là cổ phiếu PVT của PVTrans khi tăng kịch trần lên mức giá 28.850 đồng/cp. Đây cũng là mức giá cao nhất của cổ phiếu này trong nửa năm qua.

Cổ phiếu PDN của Cảng Đồng Nai cũng tăng sát trần 6,42% lên mức 116.000 đồng/cp. Kém ấn tượng hơn có SPG (tăng 5,08%), VNA (tăng 4,47%), VTO (tăng 3,77%), VSC (tăng 2,95%). Ông lớn ngành vận tải biển HAH cũng ghi nhận mức tăng 1,81%.

Cảng biển hưởng lợi từ việc tăng giá sàn dịch vụ

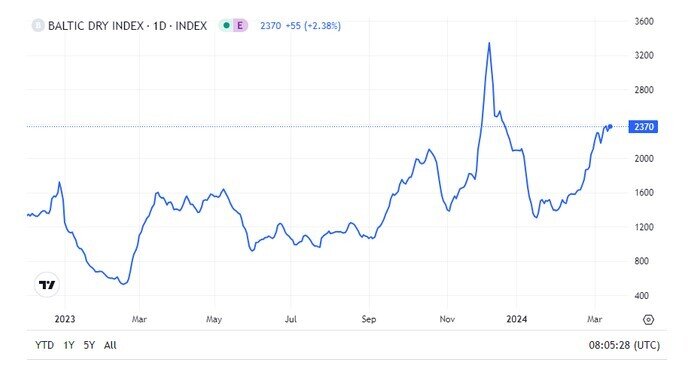

Giá cước vận tải đang tăng "phi mã" trong thời gian gần đây là một tín hiệu tích cực hỗ trợ cho nhóm vận tải biển. Theo Trading Economics, sau giai đoạn đầu năm có phần hạ nhiệt, chỉ số BDI - một chỉ số quan trọng ngành vận tải biển hiện đạt mức 2.370 USD, tăng 82% chỉ sau hai tháng.

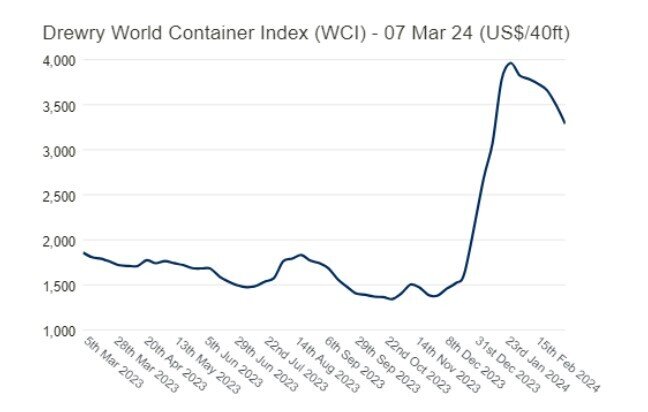

Bên cạnh đó, chỉ số giá cước vận tải container (Drewry World Container Index - WCI) dù có phần hạ nhiệt trong thời gian gần đây nhưng vẫn đang ở mức cao trong vòng một năm qua.

Theo SSI Research, yếu tố hỗ trợ tăng trưởng đối với ngành vận tải biển một lần nữa lại đến từ căng thẳng địa chính trị. Căng thẳng địa chính trị hiện nay (chiến tranh Nga-Ukraine, xung đột Israel-Hamas-Hezbollah tại Trung Đông, các cuộc tấn công tàu hàng gần đây của Houthi tại Biển Đỏ...) sẽ là yếu tố hỗ trợ cho ngành, đặc biệt là đối với vận tải biển vì khi xảy ra xung đột khiến các tuyến đường biển kéo dài hơn, giảm nguồn cung và hỗ trợ vận chuyển hàng hóa.

Theo quan điểm của SSI Research, chủ đề căng thẳng địa chính trị đã được phản ánh một phần vào giá cước vận chuyển và giá thuê tàu định hạn đối với tàu chở dầu (do tác động của chiến tranh Nga-Ukraine từ năm 2022) trong năm 2023, và có thể là yếu tố hỗ trợ cho giá cước của ngành vận tải container trong năm 2024.

Cảng biển là mảng được hưởng lợi gián tiếp từ chủ đề này, doanh thu cảng biển/TEU có xu hướng tăng trong những năm ngành vận tải biển gặp điều kiện thuận lợi như diễn biến trong năm 2021/2022. Ngoài ra, các doanh nghiệp cảng biển còn được hưởng lợi tăng giá sàn cho dịch vụ xếp dỡ container lên khoảng 10% đối với cả cảng trung chuyển và cảng nước sâu so với Thông tư 54/2018/TT-BGTVT, có hiệu lực từ ngày 15/02/2024

Tiềm năng của ngành cảng biển, vận tải biển trong năm 2024

Về tiềm năng của nhóm cảng biển và vận tải biển năm nay, theo SSI Researc cho biết chủ đề chính đối với ngành cảng biển trong năm 2024 sẽ là phục hồi sản lượng do nhu cầu xuất nhập khẩu cải thiện (đặc biệt là từ việc bổ sung hàng tồn kho ở Mỹ/Châu Âu), trong khi nguồn cung sẽ duy trì ổn định đến năm 2025.

Đầu tiên, đối với các doanh nghiệp cảng biển, theo kịch bản cơ sở của chúng tôi là nền kinh tế Mỹ sẽ tăng trưởng chậm, nhưng sẽ không có tình trạng hạ cánh cứng/suy thoái nghiêm trọng và mất việc làm/thu nhập đáng kể, và các doanh nghiệp bán lẻ sẽ đẩy mạnh bổ sung hàng tồn kho sau khi giảm hàng tồn kho trong 1,5 năm qua. Đợt cắt giảm lãi suất tiếp theo của ngân hàng trung ương sẽ là một yếu tố hỗ trợ khác cho chi tiêu của người tiêu dùng và sản xuất, tất cả động thái đều giúp khối lượng hàng hóa vận tải biển và xếp dỡ tại cảng tăng lên.

Thứ hai, SSI Research cho rằng tăng trưởng sản lượng có thể cao hơn đối với các cảng nước sâu với mức tăng trưởng 15% svck (hoạt động nhiều hơn ở thị trường Mỹ/Châu Âu) so với các cảng trung chuyển với mức tăng 7% svck (hoạt động chủ yếu ở thị trường thương mại nội Á), điều này sẽ có lợi cho những công ty có cảng nước sâu như Gemapdept, VIMC.

Về phía cung, SSI Research nhận thấy công suất cảng biển không có nhiều thay đổi cho đến năm 2025, khi một số cảng nước sâu lớn đi vào hoạt động như: Lạch Huyện 3&4 của PHP, Lạch Huyện 5&6 của HATECO, Gemalink 2A, và Nam Đình Vũ 3 của Gemadept, với tổng công suất 3,3 triệu TEU, tương đương 12% sản lượng container qua cảng của Việt Nam năm 2023.

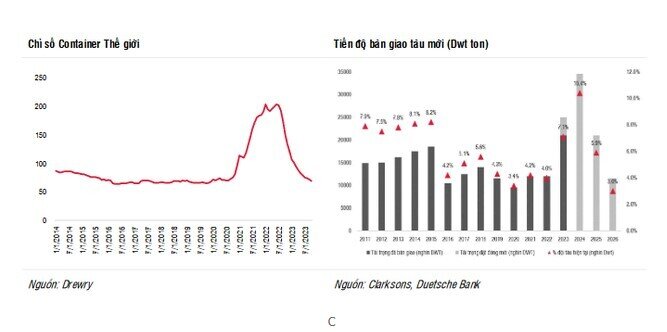

Về phía các doanh nghiệp vận tải biển, nguồn cung đội tàu sẽ tăng đáng kể trong năm 2024 do số lượng tàu giao mới dự kiến sẽ chiếm 10,4% tổng nguồn cung tổng đội tàu, cao nhất kể từ năm 2010. Theo Clarkson, nguồn cung dự kiến sẽ vượt 3,1% nhu cầu trong năm 2024. Tuy nhiên, trong tình hình hiện tại tại Kênh Suez, SSI Research kỳ vọng TEU-dặm cao hơn có thể hấp thụ một phần nguồn cung dư thừa và do đó có thể gây ít áp lực hơn đối với lợi nhuận của các hãng tàu.

Giá cước được dự đoán sẽ dần ổn định khi cung và cầu đạt điểm cân bằng hơn, mặc dù vẫn ở mức cao so với lịch sử. Tuy nhiên, căng thẳng Biển Đỏ leo thang hoặc kéo dài được coi là yếu tố hỗ trợ cho vận tải hàng hóa trong tình hình cung cầu vốn đã thắt chặt đối với tàu chở dầu do xung đột Nga-Ukraine, theo đó, SSI Research sẽ tiếp tục lựa chọn cổ phiếu chở dầu như PVT được hưởng lợi từ chủ đề căng thẳng địa chính trị này.

Vận chuyển hàng rời tiếp tục đầy hứa hẹn nhờ từ cả cung và cầu, thúc đẩy sản lượng-dặm của tàu. Về phía cầu, sau sự phục hồi mạnh mẽ trong năm 2023, sự tăng trưởng của ngành chở hàng khô có thể được hỗ trợ bởi cả các yếu tố ngắn hạn (mùa thu hoạch ngũ cốc ở Mỹ, vận chuyển qua kênh đào Panama bị hạn chế) và các yếu tố dài hạn (nhu cầu than và sắt của Trung Quốc, căng thẳng địa chính trị đang diễn ra).

Về phía cung, rủi ro về tăng trưởng nguồn cung mạnh là không đáng kể do lượng tàu đặt đóng mới hiện tại ở mức thấp lịch sử chỉ bằng 8% số tàu hiện có. Vì vậy, đpn vị phân tích cho rằng giá cước vận chuyển hàng rời sẽ vẫn ở mức cao và biến động trong môi trường như vậy, tạo ra cả cơ hội và rủi ro cho các hãng vận tải hàng rời như VOS và VNA

Mã chứng khoán liên quan bài viết

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Nhận OTP

Xem thêm

Dữ liệu thị trường

Xem thêm

Công cụ đầu tư

Xem thêm

Phát triển bản thân

Xem thêm

Quét mã QR để tải app 24HMoney - Giúp bạn đầu tư an toàn, hiệu quả

Về chúng tôi

Cơ quan chủ quản: Công ty TNHH 24HMoney. Địa chỉ: Tầng 5 - Toà nhà Geleximco - 36 Hoàng Cầu, P.Ô Chợ Dừa, Quận Đống Đa, Hà Nội. Giấy phép mạng xã hội số 203/GP-BTTTT do BỘ THÔNG TIN VÀ TRUYỀN THÔNG cấp ngày 09/06/2023 (thay thế cho Giấy phép mạng xã hội số 103/GP-BTTTT cấp ngày 25/3/2019). Chịu trách nhiệm nội dung: Phạm Đình Bằng. Email: support@24hmoney.vn. Hotline: 038.509.6665. Liên hệ: 0908.822.699

Bàn tán về thị trường