Có nên đầu tư vào NT2, GIL và VRE?

Các công ty chứng khoán (CTCK) khuyến nghị mua NT2 nhờ nhu cầu điện phục hồi nhanh hơn dự kiến; khả quan với GIL do triển vọng duy trì tăng trưởng lợi nhuận nhờ tiềm năng từ dự án khu công nghiệp; nâng khuyến nghị từ giữ lên mua VRE do gói hỗ trợ khách thuê thấp hơn dự kiến, doanh số bán BĐS năm 2022 cao hơn và dư nợ ròng thấp hơn.

NT2: Giá mục tiêu 33,000 đồng/cp

Theo CTCK VNDirect (HOSE: VND), CTCP Điện lực Dầu khí Nhơn Trạch 2 (HOSE: NT2) công bố doanh thu quý 2/2022 tăng 66% so với cùng kỳ, đạt 2,688 tỷ đồng nhờ sản lượng và giá bán điện tăng mạnh; Lợi nhuận ròng trong kỳ đạt 365 tỷ đồng (tăng 1,386%), kéo theo mức tăng 276% lợi nhuận ròng 6 tháng đầu năm 2022 lên 524.6 tỷ đồng.

Dự phóng sản lượng điện 2022 sẽ phục hồi 29% so với cùng kỳ đạt 4.133 triệu kWh, từ mức nền thấp năm 2021, với giá bán điện duy trì ở mức cao đạt 1,996 đồng/kWh. Tuy nhiên, mức sản lượng trên chỉ tương ứng với tỉ lệ sử dụng 60%, một mức thận trọng trong bối cảnh thừa nguồn tại miền Nam và Nhơn Trạch 2 vẫn còn nhiều dư địa để ghi nhận tăng trưởng sản lượng trong tương lai.

Trong năm 2023, kỳ vọng nhu cầu điện Việt Nam sẽ tăng mạnh, củng cố thêm cho triển vọng của NT2. Mặc dù, nhà máy sẽ trải qua kỳ đại tu trong 2023, VNDirect vẫn dự báo một mức tăng trưởng sản lượng dương cho NT2, tăng nhẹ 5% so với cùng kỳ, đạt 4,338 triệu kWh nhờ nhu cầu phục hồi và giá bán điện giảm 10.4% với dự báo giá dầu Brent ở mức trung bình 90 USD/thùng.

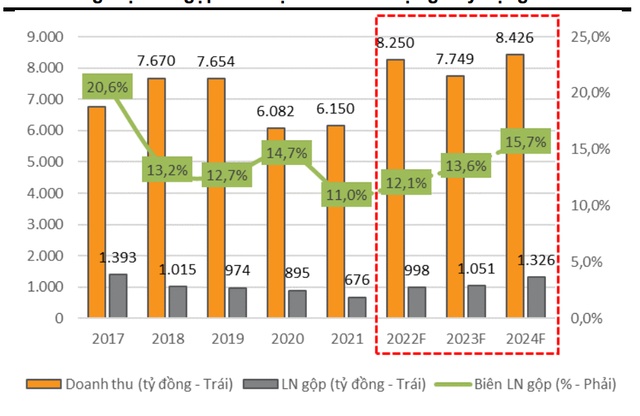

Dự phóng kết quả kinh doanh của NT2

Nguồn: VNDirect

Do đó, VNDirect đưa ra dự phóng doanh thu 2022 của NT2 đạt 8,250 tỷ đồng (tăng 12.1%); lợi nhuận ròng đạt 809 tỷ đồng (tăng 51%). Năm 2023, doanh thu đạt 7,749 tỷ đồng (giảm 6.1%), lợi nhuận ròng đạt 856 tỷ đồng (tăng 6%). Năm 2024, doanh thu đạt 8,426 tỷ đồng (tăng 8.7%), lợi nhuận ròng dạt 1,098 tỷ đồn (tăng 28%).

Từ những ý kiến trên, VNDirect duy trì khuyến nghị khả quan với giá mục tiêu cao hơn đạt 33,000 đồng/cp cho NT2 (tăng 13% so với báo cáo trước). Tiềm năng tăng giá bao gồm: Sản lượng huy động cao hơn dự kiến; khoản lợi nhuận chênh lệch tỷ giá 400 tỷ đồng được ghi nhận và tỉ lệ trả cổ tức cao hơn trong tương lai.

Tuy vậy, vẫn cần theo dõi tới yếu tố rủi ro giảm giá là giá khí cao hơn dẫn đến tình trạng cắt giảm công suất và nhu cầu điện phục hồi chậm hơn dự kiến.

GIL: Giá mục tiêu 62,100 đồng/cp

CTCP Sản xuất Kinh doanh và Xuất nhập khẩu Bình Thạnh (HOSE: GIL) là đơn vị chuyên sản xuất, xuất khẩu hàng may gia dụng như giỏ đựng đồ, chụp đèn, túi xách, balo… Trong đó hai sản phẩm chính là vải kết hợp với nhựa và vải kết hợp với kim loại. GIL chủ yếu cung cấp cho Amazon, chiếm khoảng 85% doanh thu của GIL, và 15% còn lại đến từ IKEA và các khách hàng khác.

Theo CTCK Ngân hàng TMCP Ngoại thương Việt Nam (VCBS), quý 1/2022, GIL ghi nhận doanh thu thuần đạt 1,417 tỷ đồng, lợi nhuận trước thuế đạt 107 tỷ đồng, tăng trưởng lần lượt 64% và 51% so với cùng kỳ. Biên lợi nhuận ròng giảm nhẹ từ 8.2% xuống 7.6% trong do ảnh hưởng từ giá nguyên vật liệu đầu vào và chi phí vận chuyển tăng cao.

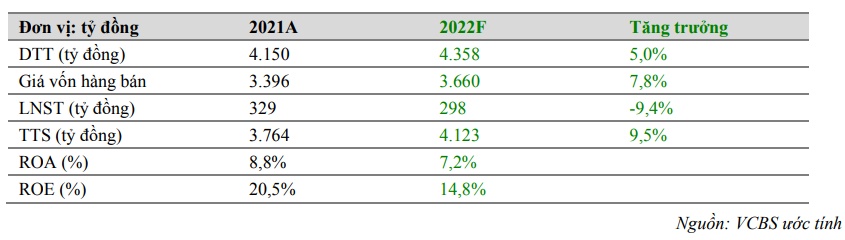

VCBS dự phóng năm 2022, lợi nhuận sau thuế của GIL có thể đạt 298 tỷ đồng (giảm 9.4% so với năm 2021), tương đương EPS đạt 6,174 đồng/cp.

Dự phóng kết quả kinh doanh của GIL

Mặc dù hoạt động kinh doanh hàng dệt may đang gặp khó khăn trước sức ép từ lạm phát, song mảng BĐS khu công nghiệp có thể là động lực tăng trưởng thay thế trong năm tiếp theo của doanh nghiệp.

Hiện nay, GIL có lấn sân sang mảng kinh doanh bất động sản KCN bao gồm KCN Phú Bài 4, KCN Gilimex Quảng Ngãi và KCN Gilimex Vĩnh Long.

Ước tính tổng doanh thu của KCN Phù Bài 4 sẽ rơi vào 4,200 – 5,900 tỷ đồng với biên lợi nhuận giao động từ 20-30%, trong đó có GIL sẽ được hưởng 68% lợi nhuận. Dự kiến KCN Phú Bài 4 sẽ bắt đầu ghi nhận doanh thu từ năm 2023.

Trong năm 2022, GIL dự kiến phát hành trả cổ tức 15% bằng cổ phiếu và phát hành thêm ESOP. Tổng số lượng cổ phiếu phát hành thêm là 10 triệu cp, tương đương 16.7% vốn điều lệ.

Dựa theo phương pháp cộng thành phần trong việc định giá GIL, cụ thể sử dụng phương pháp DCF cho mảng dệt may và RNAV cho mảng cho thuê KCN, VCBS khuyến nghị mua và ước tính giá trị hợp lý của cổ phiếu GIL cho năm 2022 là 62,100 đồng/cp.

Tuy nhiên, vẫn cần theo dõi tới yếu tố rủi ro trong hoạt động kinh doanh của GIL như rủi ro khách hàng lớn, rủi ro đứt gãy chuỗi cung ứng…

VRE: Giá mục tiêu 36,668 đồng/cp

Theo CTCK ACB (ACBS), CTCP Vincom Retail (HOSE: VRE) công bố kết quả kinh doanh quý 2/2022 khả quan với doanh thu thuần đạt 1,850 tỷ đồng (tăng 23% so với cùng kỳ); Lợi nhuận sau thuế tăng gấp đôi, đạt 773 tỷ đồng, phù hợp với dự phóng củaACBS.

Kết quả này chủ yếu nhờ doanh thu cho thuê tăng 33%, đạt 1,822 tỷ đồng nhờ khoản hỗ trợ giảm đáng kể khi khách thuê quay trở lại hoạt động tương đối bình thường so với 424 tỷ đồng chi trong quý 2/2021 và khai trương VMM Smart City, VCP Mỹ Tho và VCP Bạc Liêu với tổng GFA bán lẻ ~93,000m2 trong quý 2/2022.

Mặt khác, doanh thu chuyển nhượng BĐS giảm 91% so với cùng kỷ, xuống 8 tỷ đồng do chỉ bàn giao 2 căn so với 16 căn vào quý 2/2021. Tuy nhiên, doanh số bán hàng quý 2/2022 ghi nhận kết quả tích cực với 218 căn tại 2 dự án mới, dẫn đến doanh thu chưa ghi nhận vào cuối quý 2/2022 tăng lên 2,900 tỷ đồng và sẽ thúc đẩy doanh thu chuyển nhượng BĐS tăng trở lại vào năm 2023.

Tổng kết 6 tháng đầu năm 2022, VRE ghi nhận kết quả kinh doanh tương đối ổn định so với cùng kỳ năm trước với doanh thu thuần đạt 3,219 tỷ đồng (giảm 14%) và lợi nhuận sau thuế đạt 1,151 tỷ đồng (giảm 2%), lần lượt hoàn thành 40% và 48% kế hoạch.

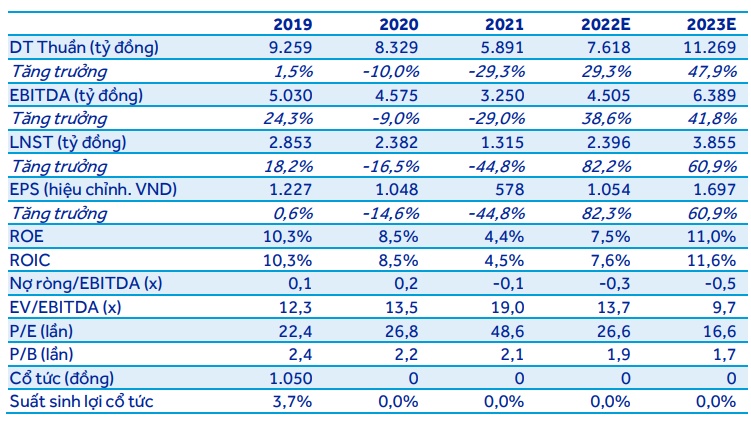

Năm 2022, ACBS điều chỉnh dự phóng doanh thu và lợi nhuận sau thuế của VRE tăng nhẹ lần lượt 2% và 3%, lên 7,618 tỷ đồng (tăng 29%) và 2.396 tỷ đồng (tăng 82%).

Dự phóng kết quả kinh doanh của VRE

Nguồn: ACBS

Nhìn chung, ACBS cho rằng VRE sẽ phục hồi mạnh vào năm 2022 nhờ sức mạnh nội tại (thị phần dẫn đầu, tình hình tài chính tốt và sự hỗ trợ từ hệ sinh thái Vingroup) và động lực tăng trưởng bên ngoài (thị trường bán lẻ trong nước phục hồi, các thương hiệu quốc tế tiếp tục mở rộng tại Việt Nam).

Do đó, ACBS nâng giá mục tiêu 8% lên 36,668 đồng/cp và nâng khuyến nghị từ giữ lên mua do giá cổ phiếu đã điều chỉnh 12% kể từ báo cáo cập nhật vào tháng 3/2022.

Tuy nhiên, mối quan tâm chính của ACBS đối với cổ phiếu này là tiến độ phát triển các dự án lớn của Vinhomes có thể ảnh hưởng đến kế hoạch mở rộng trung tâm thương mại của VRE cùng với sự gián đoạn chuỗi cung ứng do chính sách không COVID của Trung Quốc có thể ảnh hưởng đến việc mở các cửa hàng mới của khách thuê. Ngoài ra, lo ngại về lạm phát có thể ảnh hưởng đến thói quen mua sắm hàng hóa không thiết yếu của người dân.

---

Khuyến nghị mua bán cổ phiếu của các công ty chứng khoán được trích dẫn lại có giá trị như một nguồn thông tin để nhà đầu tư tham khảo cho các quyết định đầu tư. Các khuyến nghị này có thể có những xung đột lợi ích với nhà đầu tư.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận