2 cổ phiếu ngân hàng được khuyến nghị mua với tiềm năng tăng giá tới hơn 13%

Chứng khoán MBS (MBS) mới đây đã đưa ra khuyến nghị với 2 mã ngân hàng là VCB và VPB.

Ngân hàng Thương mại Cổ phần Ngoại thương Việt Nam (VCB)

Triển vọng kinh doanh 2024

Tín dụng tiếp tục tăng trưởng ổn định với mức 12% trong năm 2024

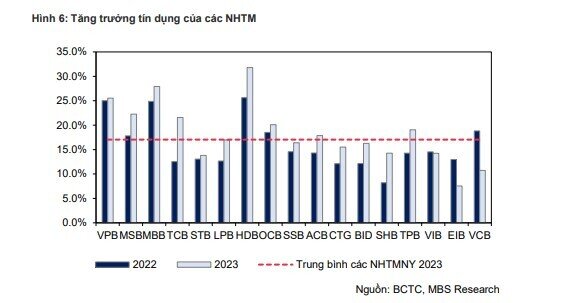

Năm 2023, tín dụng của VCB tăng 10.7% svck. Q4/23, tín dụng tăng mạnh 6.9% sv quý liền trước (Q3/23: 3.8%). Dẫn dắt chính mảng tăng trưởng tín dụng năm 2023 của VCB đến từ mảng khách hàng doanh nghiệp lớn (+18.6% svck), trong khi mảng khách hàng doanh nghiệp vừa và nhỏ đi ngang (-0.2% svck). Mảng khách hàng cá nhân (KHCN) tăng mạnh trở lại trong Q4/23 (+4.8% svck), với sự chuyển dịch từ mảng cho vay bất động sản sang các sản phẩm tín dụng tiêu dụng khác.

Chúng tôi kì vọng tín dụng trong 2024 sẽ tăng trưởng 12% sv 2023, nhờ

• VCB là ngân hàng có thế mạnh ở mảng khách hàng doanh nghiệp trong nhiều năm qua. Tín dụng doanh nghiệp vẫn được chúng tôi kì vọng sẽ là mảng dẫn dắt chính tăng trưởng tín dụng trong 6 tháng đầu năm 2024, khi lãi suát cho vay thấp sẽ kích cầu mảng tín dụng này mạnh mẽ và rõ rệt hơn.

• Mảng KHCN được kì vọng sẽ tăng trở lại trong 6 tháng cuối năm 2024, khi nền kinh tế có sự phục hồi và cầu tín dụng bán lẻ trở lại. Đồng thời, tín dụng tiêu dùng được kì vọng cải thiện hơn trong năm 2024 dựa trên nền thấp của năm 2023.

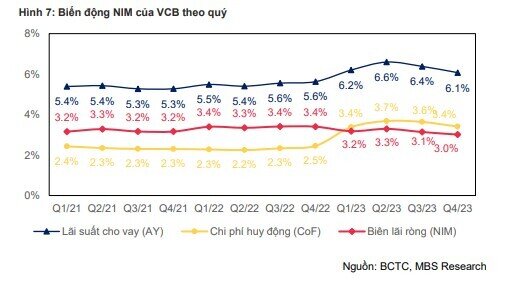

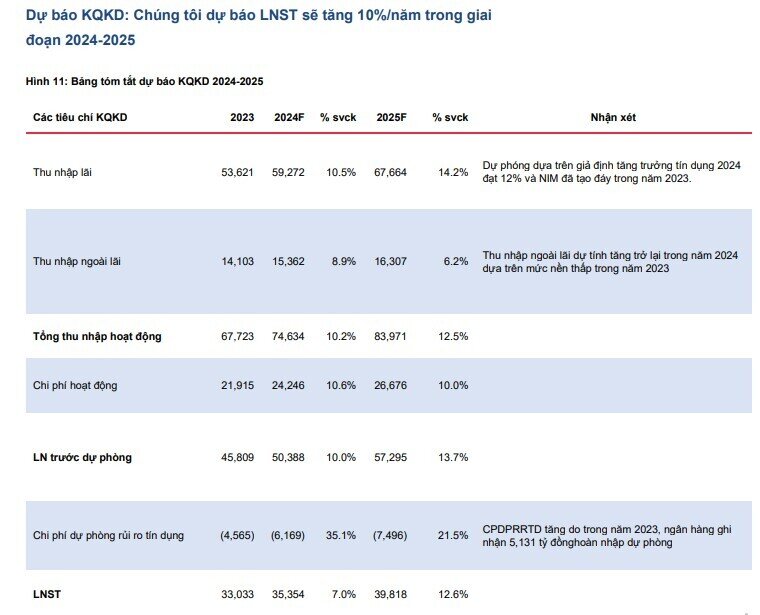

Biên lãi ròng (NIM) được kỳ vọng đã tạo đáy trong 2023 và cải thiện trong 2024

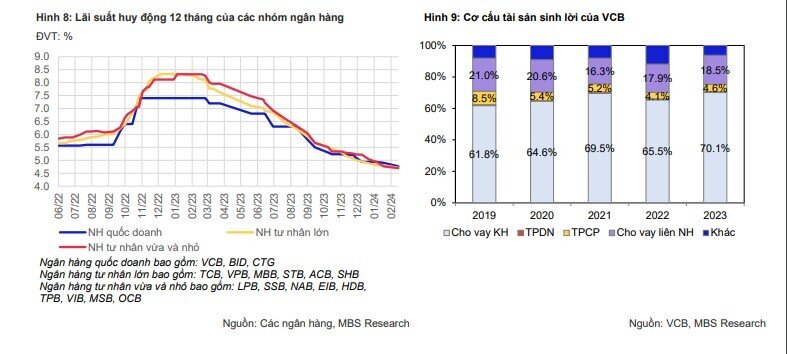

Biên lãi ròng (NIM) của VCB tiếp tục giảm trong Q4/23, ghi nhận 3.01%, giảm 0.13%/ 0.4% sv quý liền trước/ svck. Tuy nhiên, sang 2024, chúng tôi cho rằng NIM của ngân hàng sẽ được cải thiện, về quanh mức 3.1% (tăng nhẹ 0.13 điểm % so với 2023). Nguyên nhân chính đến từ việc chi phí huy động được dự báo giảm 84 điểm cơ bản khi môi trường lãi suất huy động thấp được duy trì, trong khi đó lãi suất cho vay cũng sẽ giảm 61 điểm cơ bản.

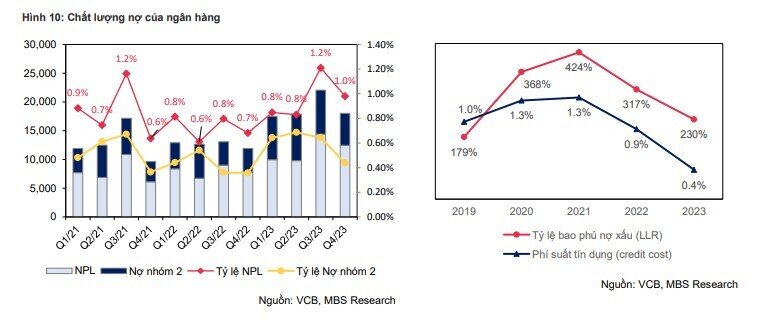

Chất lượng tài sản đứng đầu toàn ngành luôn là sự ưu tiên trong năm 2024 Tỷ lệ nợ xấu Q4/23 của ngân hàng đạt 0.98%, tăng 0.3% svck, và giảm 0.23% sv quý liền trước, nhờ có

(1) VCB sử dụng 5,758 tỷ đồng để xử lý nợ xấu trong Q4/23

(2) tổng nợ xấu giảm 13.5% sv quý trước, tuy nhiên nợ nhóm 5 tăng 37.2% sv quý trước

(3) tín dụng tăng mạnh 7% sv quý liền trước (tương đương với 80,456 tỷ đồng).

Chúng tôi vẫn duy trì quan điểm chất lượng tài sản là yếu tố quan trọng đối với các ngân hàng trong năm nay. Mặc dù nợ nhóm 5 tăng 37.2%/ 18.4% sv quý trước/svck, tuy nhiên chất lượng tài sản của VCB vẫn luôn đứng đầu toàn ngành, với (1) danh mục cho vay an toàn, trái phiếu doanh nghiệp chỉ chiếm 0.8%; (2) LLR Q4/23 ghi nhận 230%; (3) nợ xấu có dấu hiệu tạo đỉnh, khi nợ nhóm 2 đã tạo đỉnh trong Q2/23.

Ngân hàng Thương mại Cổ phần Việt Nam thịnh vượng (VPB)

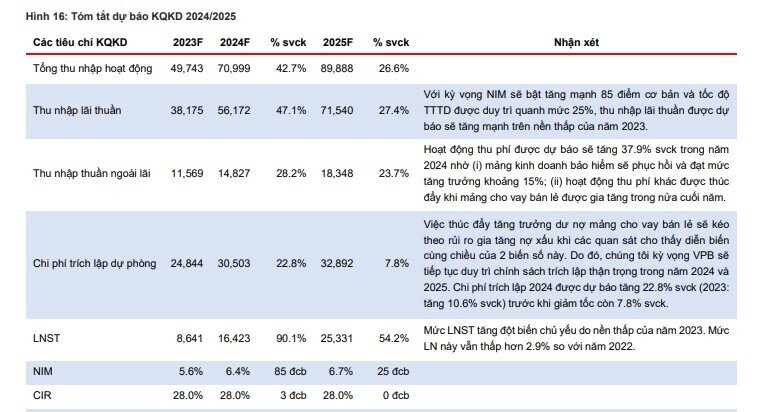

Dự báo KQKD 2024 & 2025

Luận điểm đầu tư & Khuyến nghị

Luận điểm đầu tư

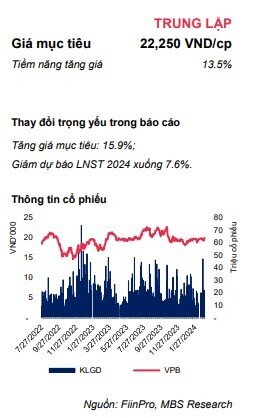

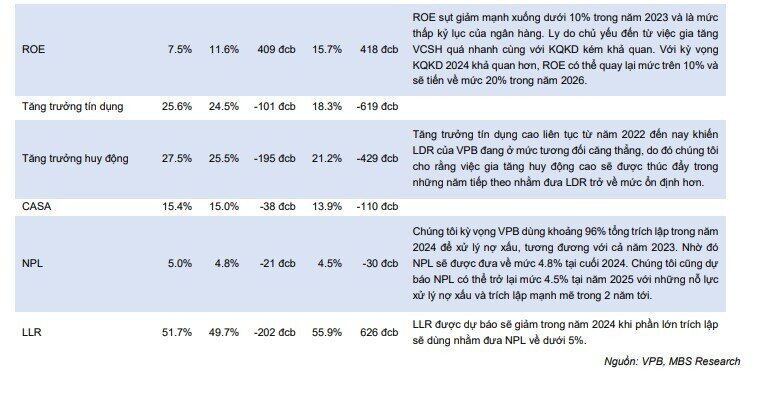

Chúng tôi khuyến nghị TRUNG LẬP đối với VPB và điều chỉnh tăng giá mục tiêu tăng 15.9% so với báo cáo trước đó lên mức 22,250 VND/cp.

VCSH tại cuối năm 2023 được bổ sung một khoản xấp xỉ 24 nghìn tỷ đồng giúp giá trị sổ sách tăng lên khoảng 24.8% so với đầu năm. Điều này giúp mức định giá của VPB được nâng lên đáng kể.

Mặc dù LNST 2024 được dự báo giảm 7.6% so với báo cáo gần nhất nhưng LNST 2024 vẫn được dự báo tăng 90.1% svck do nền so sánh thấp của năm 2023. Ngoài ra, chất lượng tài sản cải thiện tốt hơn cũng là một điểm cộng. Chi phí trích lập dự phòng được dự báo giảm tốc kể từ 2025.

Rủi ro đầu tư

▪ Định giá được dựa trên cơ sở các hoạt động cho vay bán lẻ có thể được phục hồi tốt kéo theo những mảng cho vay chủ lực của VPB như cho vay tiêu dùng gia tăng mạnh vào nửa cuối 2024, giúp tỷ suất sinh lợi gia tăng. Tuy nhiên, điều này có thể diễn ra chậm hơn hoặc yếu hơn so với dự báo của chúng tôi có thể ảnh hưởng đáng kể đến NIM và TTTD trong 2024.

▪ Chất lượng tài sản mặc dù đã có sự cải thiện đáng kể, song vẫn nằm trong nhóm có mức nợ xấu cao so với toàn ngành. Điều này có thể khiến định giá của VPB thấp hơn tương đối nếu các ngân hàng có cùng quy mô có mức độ cải thiện chất lượng tài sản cao hơn, từ đó khiến định giá của VPB tiếp tục xuống thấp.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận