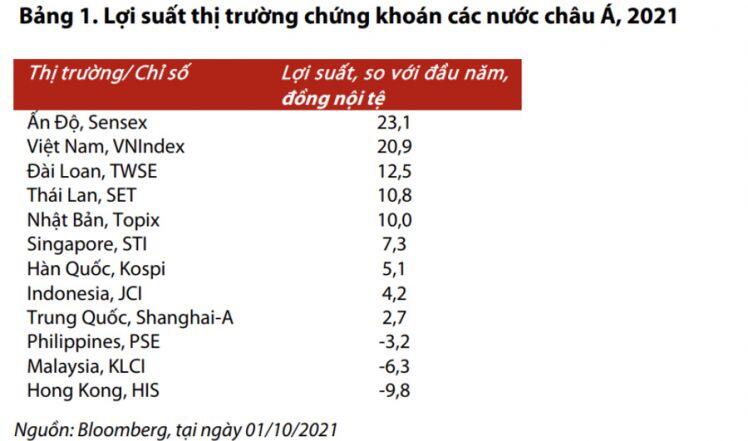

Thị trường chứng khoán Việt Nam có mức sinh lời cao thứ hai châu Á, chỉ thua Ấn Độ

Hiệu suất ở các thị trường vốn châu Á đều ở mức cao, một số thị trường như Ấn Độ và Việt Nam mang lại lợi nhuận hai chữ số trong khi Hồng Kông, Malaysia, Philippines kém hiệu quả hơn...

Thống kê từ Bloomberg cho thấy, hiệu suất ở các thị trường vốn châu Á đều ở mức cao, một số thị trường như Ấn Độ và Việt Nam mang lại lợi nhuận hai chữ số trong khi Hồng Kông, Malaysia, Philippines kém hiệu quả hơn. Chênh lệch giữa Sensex (+23,1%) và Hang Seng (-9,8%) là 34%.

Một trong những lý do theo Chứng khoán Rồng Việt là chúng ta đang ở trong môi trường “vi mô/lựa chọn cổ phiếu", so với câu chuyện vĩ mô toàn cầu. Do đó, các yếu tố trong nước có tác động lớn đến hành vi của thị trường.

Một số yếu tố đó bao gồm: Chính trị trong nước; Các ngân hàng trung ương có chấp nhận lạm phát hay không; Thanh khoản và sự tham gia của nhà đầu tư nước ngoài; Tiếp cận các cổ phiếu chu kỳ; Tiềm năng tăng trưởng của nhu cầu nội địa so với khả năng trì trệ.

Trong khi đó, cũng không có gì ngạc nhiên khi Hồng Kông là thị trường ghi nhận diễn biến kém nhất do có tính thanh khoản cao, bị định hướng bởi các vấn đề không mong muốn, bất động sản và khả năng tiếp cận dễ dàng bởi nguồn vốn nước ngoài.

Trong năm nay, các đồng tiền ở châu Á hầu hết đã suy yếu so với đồng USD tính đến hiện tại. Điều này giải thích cho sức mạnh của một số thị trường định hướng xuất khẩu như Nhật Bản và Việt Nam. Mặc dù Việt Nam đồng đi ngang, đồng Yên giảm 7,6% so với đồng bạc xanh. Sự suy yếu của đồng Baht Thái (-11,2%) có thể phần nào giải thích cho diễn biến tốt của Chỉ số SET (+ 10,8%).

Mối quan hệ nhân quả, hoặc mối tương quan, giữa tỷ giá hối đoái yếu và đà tăng giá mạnh của cổ phiếu là tương đối rõ ràng trong năm 2021. Tuy nhiên, sự thay đổi trong mối tương quan giữa hai yếu tố này theo thời gian cho thấy rằng không có nền tảng khoa học hoàn hảo về mối quan hệ giữa cổ phiếu và tỷ giá.

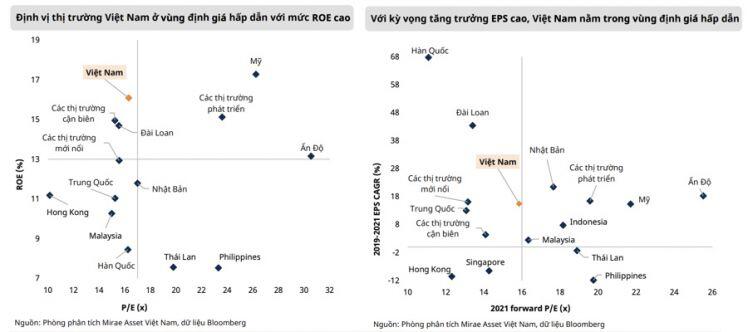

Trong báo cáo mới đây, Chứng khoán Mirae Asset cũng cho biết, tính đến hiện tại, Vn-Index có tỷ suất sinh lời vượt trội so với nhiều thị trường khác trong năm nay, với mức tăng gần 22% (xếp sau Ấn Độ với mức tăng gần 24%). Dù đã tăng giá đáng kể, mức định giá P/E 16,3x cho mức ROE 16% vẫn tương đối hấp dẫn hơn so với hầu hết các thị trường khác trong khu vực, cũng như

khi so sánh với chỉ số MSCI các thị trường mới nổi, cận biên và phát triển.

Các động lực hỗ trợ thị trường Việt Nam trong thời gian tới bao gồm đỉnh dịch có thể đã đi qua. Đẩy nhanh tốc độ tiêm vắc xin, zố ca nhiễm mới liên tục giảm trong tháng 9, số ca đang nằm viện giảm mạnh vào các ngày đầu tháng 10. Tăng trưởng tín dụng được kỳ vọng tăng tốc trong quý 4/2021. Do thực hiện giãn cách xã hội trong quý 3 nên tăng trưởng tín dụng giảm tốc kể từ tháng 7. Ước tính, đến cuối tháng 8, tăng trưởng tín dụng ước đạt 7,42% YTD.

Bên cạnh đó là giảm lãi suất cho vay hỗ trợ doanh nghiệp khôi phục sản xuất. Theo Ngân hàng nhà nước, mặt bằng lãi suất cho vay giảm khoảng 1,55%/năm so với trước dịch. Theo dữ liệu thống kê của Bloomberg về mức kỳ vọng tăng trưởng EPS năm 2021/2022/2023 lần.

Chứng khoán VnDirect cũng cho rằng Việt Nam nổi bật là thị trường có giá rẻ so với tiềm năng tăng trưởng lợi nhuận trong giai đoạn 2021-2023 so với các thị trường chứng khoán trong khu vực.

Vn-Index hiện được giao dịch ở mức P/E là 16,3 lần, cao hơn một chút so với P/E trung bình 3 năm là 16,1 lần và chiết khấu khoảng 15% so với mức đỉnh vào cuối tháng 6. Thị trường đã phản ánh phần nào những rủi ro giảm giá liên quan đến làn sóng Covid-19 thứ tư và sẽ sớm chuyển sự chú ý sang triển vọng kinh doanh trong năm 2022.

VnDirect duy trì mức tăng trưởng lợi nhuận năm tài chính 2022/2023 ở mức 21%/18% nhờ sự phục hồi mạnh mẽ của nhóm doanh nghiệp xuất khẩu, dầu khí và bất động sản. Do đó, định giá thị trường đã về mức hấp dẫn với tầm nhìn trong dài hạn và thị trường sẽ tiếp tục được hỗ trợ bởi dòng tiền của nhà đầu tư cá nhân trong bối cảnh lãi suất tiền gửi ở mức thấp hiện nay.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận