Rủi ro nợ từ trái phiếu ngày càng lớn

Rủi ro từ việc chậm thanh toán trái phiếu ngày càng lớn khi ngày càng nhiều doanh nghiệp không thu xếp nguồn vốn khi đến hạn trả nợ.

Thách thức đáo hạn trái phiếu

Cuối ngày 24-2, Tập đoàn Novaland công bố đạt được thoả thuận giao dịch hoán đổi trong nỗ lực cấu trúc nợ trái phiếu. Theo thông tin từ tập đoàn này, nhà đầu tư sẽ giảm số lượng trái phiếu và chứng quyền, nhận một phần vốn góp trong hai công ty thành viên là Công ty TNHH Đầu tư Địa ốc Thành Nhơn và Công ty cổ phần đầu tư tổng hợp Mũi Né.

“Các biện pháp bảo đảm liên quan đến trái phiếu và chứng quyền được huỷ bỏ sẽ được giải chấp hoàn toàn. Đồng thời công ty có quyền chia sẻ một số lợi ích từ phần vốn hoán đổi và được quyền chọn mua lại phần vốn hoán đổi khi điều kiện tài chính của công ty cho phép”, văn bản của Novaland có đoạn.

Trong cùng ngày, Novaland cũng tiếp tục công bố thông tin về việc chậm trả lãi lô trái phiếu mã NVL2020-02-150 (đến hạn trả ngày 20-2) với số tiền gần 9 tỉ đồng, với lý do chưa thu xếp được nguồn vốn.

Việc kiếm tiền trả lãi trái phiếu đến hạn đang là thách thức lớn đối với nhiều doanh nghiệp. Chẳng hạn gần đây còn có Công ty cổ phần Fuji Nutri Food công bố thông tin chậm thanh toán (ngày 12-2) với số tiền hơn 25 tỉ, Công ty bất động sản Gia Phú với 3,2 tỉ đồng.

Trong văn bản gần đây nhất, Sở giao dịch chứng khoán Hà Nội cũng công bố danh sách 54 tổ chức phát hành, có công bố thông tin bất thường và báo cáo theo yêu cầu từ ngày 16-9-2022 đến ngày 31-1-2023 với nội dung chậm thanh toán gốc, lãi trái phiếu.

Các doanh nghiệp hiện vẫn đang nỗ lực tìm cách xử lý khoản nợ trái phiếu này. Novaland hồi đầu tuần đề xuất trong trong thời hạn hai tháng sẽ cùng trái chủ đưa ra phương án thanh toán tiền gốc trái phiếu phù hợp với thực tế dòng tiền của mình. Các phương án bao gồm giãn thời hạn thanh toán tiền gốc trái phiếu trong thời gian phù hợp, hoặc hoán đổi tiền gốc trái phiếu với các sản phẩm bất động sản.

Ở trường hợp của tập đoàn Bamboo Capital (mã cổ phiếu BCG), thông tin công bố mới đây cho hay tập đoàn này tăng lãi suất ở hai lô trái phiếu từ 10% lên 14%/năm, áp dụng cho 2 kỳ tính lãi. Tập đoàn này cho rằng việc tăng lãi suất là nhằm bảo đảm lợi ích cho trái chủ trong bối cảnh mặt bằng lãi suất tăng cao.

Chưa hết, BCG Energy, một công ty con hoạt động trong mảng năng lượng của BCG, cho biết đã đạt được thỏa thuận với nhà đầu tư ngoại về việc thanh toán từng đợt trái phiếu.

Phần đông các doanh nghiệp cũng đề xuất trả thêm lãi suất quá hạn cho trái chủ. Chẳng hạn như Công ty xây dựng Vina2 giãn thời hạn thanh toán đến tháng 10, và trả thêm lãi phát sinh là lãi suất quá hạn (150% mức lãi suất đã công bố là 11,5%), nhưng cũng nói thêm sẽ chủ động thanh toán trước cho các trái chủ nếu đủ khả năng thanh toán trước hạn.

Công ty cổ phần Hưng Thịnh Incons công bố thông tin đạt được thoả thuận với trái chủ về một mã trái phiếu, bổ sung quy định về lãi phạt quá hạn do chậm trả, theo đó cộng thêm lãi suất phạt quá hạn là 2%/năm, cũng như sửa đổi quy định về mốc thời gian và điều kiện vi phạm cho lô trái phiếu này.

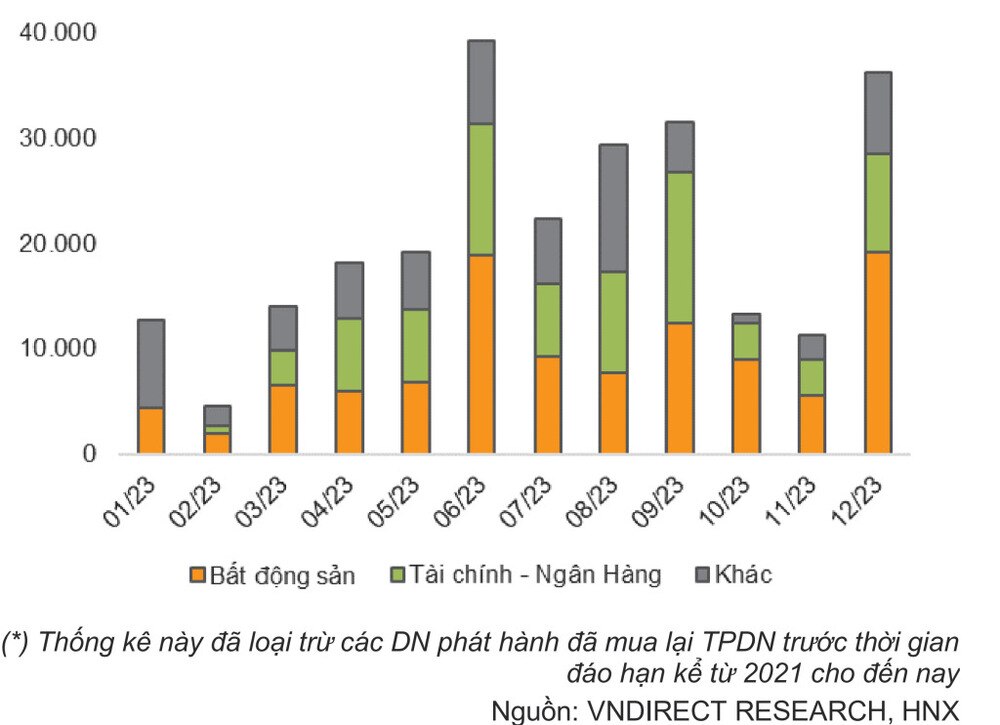

Lượng trái phiếu phát hành riêng lẻ đáo hạn năm 2023 theo ước tính của VNDirect.

Bên cạnh việc xử lý các khoản nợ đến hạn thanh toán, trước đó cũng có nhiều doanh nghiệp phải mua lại phần trái phiếu đã phát hành. Theo báo cáo thị trường trái phiếu doanh nghiệp của FiinGroup, tháng 1 vừa qua ghi nhận quy mô trái phiếu mua lại trước đáo hạn đạt 8.900 tỉ đồng, tương đương 18,8% so với tháng trước và tăng 1,7 lần so với cùng kỳ năm 2022.

Cũng theo Fiingroup, xu hướng mua lại trái phiếu phụ thuộc nhiều vào hoạt động hỗ trợ thanh khoản từ hệ thống tổ chức tín dụng. Thông thường thời điểm tập trung mua lại là vào tháng 6 và tháng 12, là thời điểm chốt báo cáo báo cáo tài chính bán niên và cả năm của doanh nghiệp.

Đại diện Fiingroup cũng đánh giá rằng điều kiện kinh doanh không thuận lợi, đòn bẩy tài chính cao, nhất là một số ngành có dư nợ trái phiếu lớn như bất đồng sản, đã khiến cho số lượng doanh nghiệp vi phạm nghĩa vụ nợ gia tăng. Cũng có doanh nghiệp gặp tình huống mất cân đối kỳ hạn nợ và nguồn tiền trả nợ trong ngắn hạn mặc dù lợi nhuận vẫn tốt.

Theo thống kê của Công ty chứng khoán VNDirect, sau khi bùng nổ trong giai đoạn 2019-2021, tổng giá trị trái phiếu riêng lẻ đáo hạn năm 2023 ước tính khoảng 251.849 tỉ đồng, tăng gần 65% so với cùng kỳ, trong đó lĩnh vực bất động sản và tài chính ngân hàng lần lượt chiếm 43% và 31%.

“Trong bối cảnh chính sách tiền tệ thắt chặt, chi phí tài chính gia tăng và thắt chặt phát hành trái phiếu, một số tổ chức phát hành có ít cơ hội tiếp cận nguồn vốn nhằm tái cơ cấu tài chính và đáp ứng nghĩa vụ nợ ngắn hạn. Rủi ro về khả năng thanh toán tập trung ở một số lĩnh vực có tỷ lệ đòn bẩy cao và hay biến động theo chu kỳ như lĩnh vực bất động sản”, báo cáo thị trường trái phiếu công bố hồi đầu tháng 2 của VNDirect nhận định.

Kỳ vọng gì vào giải cứu trái phiếu doanh nghiệp?

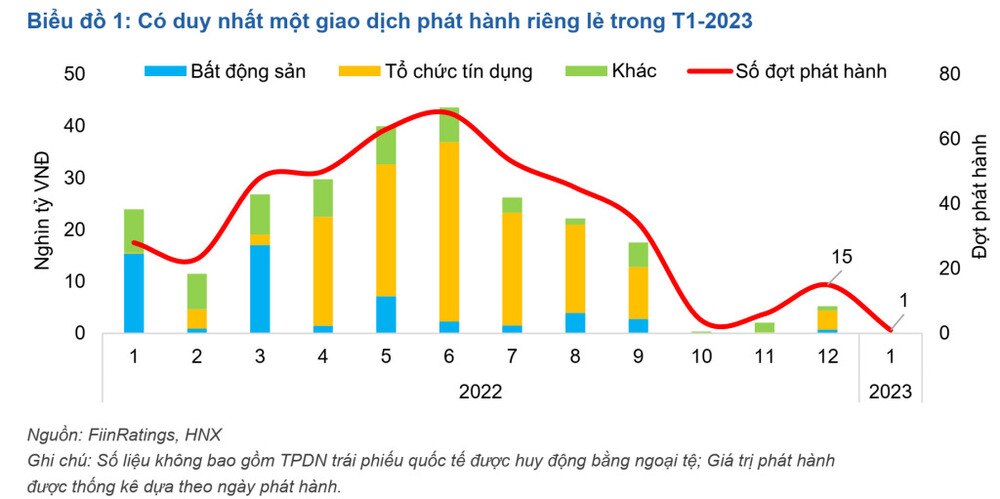

Trên thực tế, thị trường trái phiếu doanh nghiệp suy giảm mạnh mẽ từ đầu quí 4. Tổng giá trị phát hành trong quí giảm đến 94,5% so với quí trước và 98,8% so với cùng kỳ, hầu hết phát hành mới là riêng lẻ. Bên cạnh các sai phạm hoạt động phát hành làm suy giảm niềm tin, thị trường đi xuống mạnh là vì Nghị định 65 của Chính phủ có hiệu lực từ tháng 9-2022 đã siết chặt cả hai phía cung và cầu của thị trường.

Từ phía cầu, tâm lý nhà đầu tư cá nhân (vốn chiếm khoảng hơn 30%) vẫn đang ưu tiên các kênh giữ tiền truyền thống như ngân hàng, do mức chênh lệch lãi suất giữa ngân hàng và trái phiếu thu hẹp đáng kể, không còn như giai đoạn trước. Nhưng nếu có doanh nghiệp phát hành với lãi suất cao trong giai đoạn hiện nay, cũng chưa hẳn sẽ thu hút được dòng tiền do thiếu niềm tin. Còn với nhóm ngân hàng, nhóm mua và kinh doanh trái phiếu lớn nhất thị trường, vẫn đang chờ đợi định hướng mới về của ngành trong năm nay.

Trong khi đó, về phía cung, nhu cầu vốn của doanh nghiệp kinh doanh hiện không chỉ để mở rộng kinh doanh, mà tập trung vào mục tiêu trước mắt là vượt qua cơn bão thanh khoản, cũng như chờ đợi những động lực mới đến từ các gói giải pháp hỗ trợ, tháo gỡ khó khăn đi vào thực tế. Nhiều doanh nghiệp chủ động mua lại trái phiếu, chờ đợi cơ hội kinh doanh mới, hoặc chờ huy động vốn với chi phí thấp hơn khi thị trường bình ổn trở lại.

Sau khi thị trường gặp phải trục trặc, cơ quan quản lý nhiều lần đưa thông điệp tháo gỡ khó khăn, trong đó trực tiếp nhất là việc sửa đổi Nghị định 65 vừa có hiệu lực.

Sau nhiều lần chỉnh sửa từ cuối năm ngoái, dự thảo sửa đổi nghị định mới đây đưa ra một số thay đổi quan trọng, chủ yếu là việc giãn thời gian thực hiện các quy định mới, vốn sẽ thắt chặt hơn cả phía cung và cầu thị trường. Chẳng hạn như khái niệm nhà đầu tư chuyên nghiệp, hay giãn thời gian áp dụng xếp hạng tín nhiệm bắt buộc (nghị định 65 yêu cầu phải xếp hạng trong trường hợp huy động số tiền lớn).

Nhưng trong số này, điểm thay đổi được nhiều bên đánh giá quan trọng là cho phép đàm phán với trái chủ gia hạn nợ thêm lên tối đa 2 năm, trả nợ hoặc chuyển đổi trái phiếu thành tài sản khác. Trước đó, Nghị định 65 không cho phép giãn nợ. “Đây là một trong những thay đổi trọng yếu sẽ quyết định sự sống còn của doanh nghiệp”, báo cáo của VNDirect nhận định.

Chia sẻ tương tự tại một toạ đàm gần đây, ông Lê Hồng Khang, Giám đốc Xếp hạng Tín nhiệm FiinRatings (thuộc Fiin Group), đánh giá rằng đề xuất giãn nợ sẽ giúp giải quyết vướng mắc lớn nhất của thị trường hiện nay, đó là giúp doanh nghiệp có thêm thời gian để chuẩn bị, còn lại những quy định khác có tác động nhưng không quá nhiều.

Tuy nhiên, các quy định dự thảo cũng đều nhấn mạnh đến việc xử lý nợ trái phiếu thì doanh nghiệp cần cái gật đầu của các trái chủ. Do đó, theo Fiingroup, điểm mấu chốt để tái cấu trúc nợ là các doanh nghiệp cần minh bạch thông tin về mục đích sử dụng vốn trái phiếu cho hoạt động tái cơ cấu nợ, ở các chương trình dự án cụ thể theo yêu cầu của Nghị định 65.

Một “mỏ neo” kỳ vọng khác được nêu lên gần đây là nhóm ngân hàng. Giới bất động sản kỳ vọng ngân hàng sẽ tham gia hỗ trợ dòng tiền trực tiếp bằng cách cấp tín dụng, hoặc giãn thời gian trả nợ, hoặc chưa điều chỉnh nhóm nợ (để các doanh nghiệp vẫn đáp ứng điều kiện vay vốn).

“Khi vấn đề pháp lý dự án bất động sản được tháo gỡ và điều khoản cho phép giãn nợ trái phiếu 24 tháng theo dự thảo sửa đổi Nghị định 65 được áp dụng, giải ngân cho vay và tín dụng dưới hình thức trái phiếu doanh nghiệp có thể được một số các tổ chức tín dụng triển khai trở lại, bao gồm cả hoạt động tái cơ cấu nợ qua hình thức trái phiếu doanh nghiệp”, báo cáo của FiinGroup nhận định.

(Theo Thời báo Kinh tế Sài Gòn)

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận