Nhựa Bình Minh (BMP) nợ thị trường lời giải tăng trưởng

Tròn 2 năm về tay người Thái sau đợt bán vốn nhà nước tháng 3/2018, bài toán tăng trưởng lợi nhuận của Công ty cổ phần Nhựa Bình Minh (BMP) - ông lớn ngành nhựa xây dựng tại khu vực phía Nam, vẫn chưa có lời giải. Trên thị trường, thị giá BMP hiện đã giảm hơn 50% so với thời điểm bán vốn và chưa cho thấy tín hiệu phục hồi.

2019: Lợi nhuận tiếp tục giảm

Cuối tháng 2/2018, Tổng công ty Ðầu tư và kinh doanh vốn nhà nước (SCIC) đã chào bán cạnh tranh 29,51% vốn tại BMP.

Không ngoài dự đoán của giới đầu tư, The Nawaplastic Industries (Saraburi) Co., Ltd (Thái Lan), cổ đông lớn thứ 2 của BMP với sở hữu 20,4% cổ phần khi đó đã mua vào gần như toàn bộ lượng cổ phần này để nâng sở hữu lên 49,91%.

Sau khi hoàn tất giao dịch trên, The Nawaplastic tiếp tục mua vào cổ phiếu BMP và đến cuối tháng 6/2018, tỷ lệ sở hữu tại đây đã vượt mức 54%, nắm quyền chi phối doanh nghiệp.

Tại thời điểm SCIC thoái vốn, BMP trải qua một năm kinh doanh đầy khó khăn khi giá nguyên vật liệu đầu vào (chủ yếu là hạt nhựa) tăng mạnh theo diễn biến tăng của giá dầu, than trên thế giới. Sự cạnh tranh khốc liệt khi các đối thủ gia tăng công suất, đẩy mạnh chiết khấu khiến BMP kết thúc năm 2017 với lợi nhuận trước thuế giảm 25,6% so với 2016, không hoàn thành kế hoạch đề ra.

Trong bối cảnh đó, sự thay đổi cơ cấu sở hữu kéo theo sự thay đổi Ban lãnh đạo BMP được kỳ vọng sẽ đem lại làn gió mới trong quản trị, điều hành, giúp giải bài toán tăng trưởng, nhất là khi Nawaplastic đã nhiều năm đầu tư, hợp tác với BMP. Tuy vậy, sau 3 năm về tay chủ mới, bài toán này vẫn chưa tìm được lời giải.

Trong năm 2018 - năm đầu tiên về tay người Thái, BMP đặt kế hoạch doanh thu 4.300 tỷ đồng và lãi trước thuế 600 tỷ đồng, nhưng kết thúc năm hoàn thành 96% kế hoạch doanh thu và tăng vỏn vẹn 1,8% so với 2018, lợi nhuận thậm chí tiếp tục giảm 9,1% so với 2017 và thực hiện được 88,5% kế hoạch.

Năm 2019, BMP khá thận trọng khi đặt mục tiêu doanh thu 4.300 tỷ đồng, tương đương kế hoạch 2018, trong khi mục tiêu lãi trước thuế giảm xuống 540 tỷ đồng, song tiếp tục không hoàn thành kế hoạch đề ra.

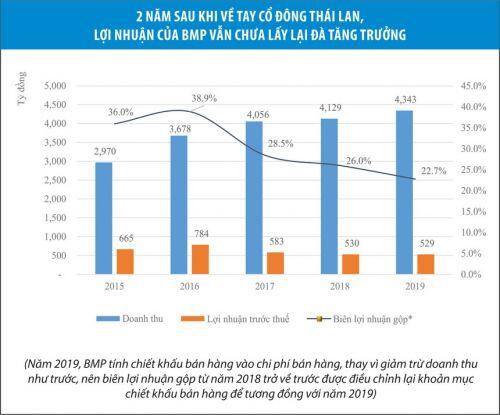

Có thể thấy, doanh thu tuy vẫn tăng trưởng, nhưng tốc độ tăng trong 2 năm 2018-2019 đã chậm lại đáng kể so với mức 10,3% của 2017 và 23,8% của 2016. Ðáng chú ý, toàn bộ kết quả này có được là nhờ tăng trưởng trong nửa đầu năm.

Trong quý IV/2019, doanh thu của BMP giảm 5,5% so với cùng kỳ 2018 sau khi không tăng trưởng trong quý III/2019.

Ðiều này phản ánh tình hình tiêu thụ sản phẩm của BMP đang gặp nhiều khó khăn. Nguyên nhân được đánh giá một phần đến từ sự chững lại của hoạt động xây dựng, mặt khác là áp lực cạnh tranh bởi các đối thủ với chính sách chiết khấu cao, khiến BMP phải chuyển áp lực tăng chi phí đầu vào sang giá bán.

Áp lực cạnh tranh khiến biên lợi nhuận gộp của BMP tiếp tục xu hướng thu hẹp. Tỷ suất lợi nhuận gộp năm 2019 là 22,7%, thấp hơn đáng kể so với mức 26% của 2018 hay 28,5% của 2017 (tỷ suất lợi nhuận gộp từ 2018 trở về trước được điều chỉnh do thay đổi trong hạch toán chi phí bán hàng của 2019).

Cùng với đó là các khoản chiết khấu thương mại (hạch toán vào chi phí bán hàng) và chiết khấu thanh toán (hạch toán vào chi phí tài chính) cũng liên tục tăng, chiếm tỷ trọng đáng kể trên doanh thu, cho dù tình hình năm 2019 đã cải thiện hơn khi BMP thực hiện khoán chi phí vận chuyển (2% doanh thu) và cơ cấu lại hệ thống phân phối.

Việc lợi nhuận suy giảm khiến các chỉ số hiệu suất sinh lời của BMP giảm đáng kể những năm qua. Hiệu suất sinh lời trên tổng tài sản (ROA) và nguồn vốn chủ sở hữu (ROE) lần lượt đạt 14,9% và 17,2% trong năm 2019, tương đương năm 2018, giảm nhẹ so với mức 16,1% và 19,6% của 2017, giảm mạnh so với mức 23,5% và 29,1% của 2016.

2020: Khoảng trống hướng giải bài toán tăng trưởng

Bước sang năm 2020, dịch cúm Covid-19 lan rộng tác động lên kinh tế toàn cầu, làm giảm nhu cầu tiêu thụ dầu mỏ, dẫn đến giá dầu giảm mạnh, cùng sự thiếu đồng thuận trong chính sách cắt giảm sản lượng của Tổ chức Các nước xuất khẩu dầu mỏ (OPEC) đang là những yếu tố được đánh giá có lợi cho các doanh nghiệp ngành nhựa nói chung, BMP nói riêng.

Cụ thể, trong phiên giao dịch ngày 6/3/2020, giá dầu Brent hợp đồng tháng 5/2020 trên sàn ICE (Intercontinental Exchange) đã giảm về mức 45,27 USD/thùng, thấp nhất kể từ tháng 6/2017. Trong khi giá dầu WTI hợp đồng tháng 4/2020 trên Sàn Giao dịch hàng hóa NewYork (Nymex) cũng giảm về 41,28 USD/thùng, mức thấp nhất kể từ tháng 8/2016. So với đầu tháng 1/2020, giá dầu Brent và WTI giảm tương ứng 31,4% và 32,4%.

Trong cơ cấu chi phí sản xuất, chi phí nguyên vật liệu chiếm tỷ trọng lớn nhất với 73,5% trên tổng chi phí sản xuất - kinh doanh trong 2019 (giai đoạn 2017-2018, tỷ lệ này lên đến 78%), chủ yếu trong đó là chi phí hạt nhựa nguyên sinh (PVC, HDPE, PP,…), nên biến động giá của các loại hạt nhựa này có tác động lớn đến giá vốn của BMP.

Các loại hạt nhựa chủ yếu được sản xuất từ dầu mỏ, khí đốt và than đá, nên giá nguyên liệu nhựa chịu tác động trực tiếp từ giá các mặt hàng này.

Việc giá dầu và giá than đang trong xu hướng giảm được kỳ vọng sẽ kéo giảm giá nguyên liệu đầu vào, giúp BMP có thể cải thiện biên lợi nhuận gộp.

Còn nhớ giai đoạn 2015-2016, việc BMP kinh doanh khởi sắc với biên lãi gộp tăng tới 38% cũng là giai đoạn giá dầu thế giới cùng giá than đá sụt giảm mạnh.

Song, nếu như những năm 2015 và 2016, ngoài giá nguyên liệu, các doanh nghiệp ngành nhựa, bao gồm cả BMP, còn hưởng lợi từ thị trường bất động sản phục hồi mạnh mẽ với các dự án hạ tầng, dân dụng liên tục được triển khai, thì tình hình năm 2020 lại kém tích cực khi hoạt động xây dựng, nhất là mảng xây dựng dân dụng, bị đình trệ do nhiều dự án gặp khó khăn về pháp lý và nguồn vốn.

Trong điều kiện nhiều doanh nghiệp ngành nhựa trong nước đang phụ thuộc vào nguồn nguyên vật liệu nhập khẩu vốn thường đối mặt với không ít rủi ro như tỷ giá, chính sách của nhà cung cấp, thời gian vận chuyển kéo dài, phải tồn trữ nguyên vật liệu nhiều hơn để đảm bảo sản xuất liên tục…, việc nhập nguyên vật liệu từ TPC, sản xuất tại Việt Nam, được đánh giá sẽ giúp BMP giảm áp lực dự trữ nguyên liệu, tiết giảm nhu cầu vốn lưu động, giảm rủi ro biến động tỷ giá…, nhưng mối quan hệ bên liên quan cũng có thể khiến nhà đầu tư e ngại về rủi ro chuyển giá giữa các thành viên trong Tập đoàn.

BMP hiện là 1 trong 2 doanh nghiệp dẫn đầu về năng lực sản xuất, thị phần ống nhựa xây dựng dân dụng Việt Nam, đặc biệt là khu vực phía Nam với hệ thống đại lý, cửa hàng phân phối vượt trội so với các đối thủ.

Bên cạnh vị thế thương hiệu đầu ngành, BMP còn được đánh giá cao nhờ cơ cấu tài chính tốt với khoản mục tồn kho và phải thu chiếm tỷ trọng thấp trong cơ cấu tài sản.

Dòng tiền từ hoạt động kinh doanh dương đều đặn qua các năm giúp Công ty không chỉ đáp ứng đủ nhu cầu đầu tư và không phụ thuộc vào vay nợ, mà còn duy trì được khả năng chi trả cổ tức tiền mặt ổn định, đồng thời tăng cường nguồn tiền tích lũy.

Tính đến cuối năm 2019, tỷ lệ nợ vay trên tổng tài sản của BMP chỉ ở mức 2,2% với 55,8 tỷ đồng nợ vay ngắn hạn và không có vay nợ dài hạn, trong khi có đến 989,5 tỷ đồng tiền, tương đương tiền và các khoản tiền gửi ngân hàng các loại, chiếm 34,7% tổng tài sản.

Việc có được nguồn tiền dồi dào giúp BMP đảm bảo khả năng đầu tư, trả cổ tức trong những năm tiếp theo mà không cần sử dụng nợ vay.

Tuy vậy, trong bối cảnh doanh thu tăng trưởng chậm lại, lợi nhuận suy giảm, cùng triển vọng kinh doanh không rõ ràng, việc thị giá cổ phiếu BMP trên thị trường chịu sức ép giảm là dễ hiểu.

Nếu không giải được bài toán tăng trưởng, khả năng phục hồi thị giá của BMP dự báo sẽ còn nhiều khó khăn.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận