MSB: Tăng trưởng chậm trong 2 năm tới nhưng hứa hẹn tiềm năng dài hạn

Ngân hàng Thương mại Cổ phần Hàng Hải Việt Nam (MSB) dự kiến sẽ tập trung xử lý nợ xấu trong năm 2024 và 2025, dẫn đến tăng trưởng lợi nhuận trước thuế chậm hơn so với kỳ vọng.

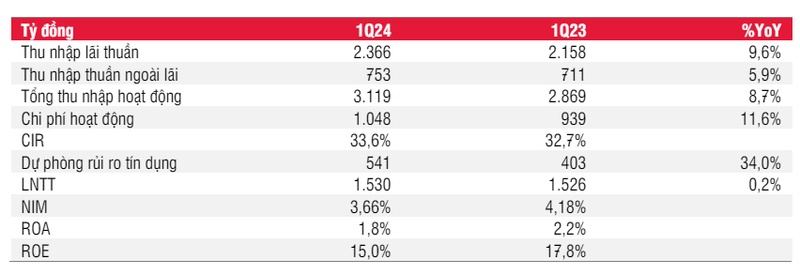

Lợi nhuận trước thuế (NPL) của MSB trong Q1/2024 đạt 1.530 tỷ đồng, tương đương với cùng kỳ năm ngoái. Tín dụng tăng trưởng 4,7% so với đầu năm, đạt 157,7 nghìn tỷ đồng.

Mảng kinh doanh ngoại hối ghi nhận mức tăng trưởng ấn tượng 330,6% so với cùng kỳ, đạt 591 tỷ đồng. Thu nhập phí ròng (NFI) phục hồi 11,4% so với cùng kỳ, đạt 300,4 tỷ đồng. Tỷ lệ CASA (tỷ lệ tiền gửi không kỳ hạn/tổng tiền gửi) cải thiện 270 điểm cơ bản so với quý trước, đạt 29,2%.

Tuy nhiên, chất lượng tài sản của MSB có dấu hiệu xấu đi với tỷ lệ nợ xấu tăng lên 3,18% (so với 2,87% trong Q4/2023) và LLCR giảm xuống 53,6%. NIM giảm 26 điểm cơ bản so với quý trước xuống mức 3,66% do ngân hàng hạ lãi suất vay và chất lượng tài sản giảm sút. Hoạt động bán tàu lỗ 155,5 tỷ đồng cũng ảnh hưởng đến lợi nhuận của MSB trong Q1/2024.

Báo cáo kết quả kinh doanh của MSB trong Q1/2024 so với Q1/2023

Non-NII của MSB trong Q1/2024 ghi nhận mức tăng nhẹ 5,9% so với cùng kỳ, đạt 752,9 tỷ đồng. Mức tăng trưởng này được thúc đẩy bởi hai yếu tố chính là hoạt động ngoại tệ bùng nổ và phí dịch vụ phục hồi.

Doanh thu từ hoạt động ngoại tệ tăng 330,6% so với cùng kỳ, đạt 591 tỷ đồng. Nguyên nhân được cho là do tỷ giá ngoại tệ biến động mạnh trong giai đoạn này. NFI (thu nhập phi lãi) tăng 11,4% so với quý trước và 6,8% so với cùng kỳ, đạt 300,4 tỷ đồng. Đáng chú ý, phí thu từ việc giải ngân tín dụng tăng gấp 4 lần so với cùng kỳ, đạt 183 tỷ đồng.

Dự báo nợ xấu có thể tiếp tục gia tăng trong Q2/2024, đặc biệt là đối với nhóm khách hàng cá nhân. Hoạt động thanh lý tài sản thế chấp sẽ được ưu tiên thực hiện trong thời gian còn lại của năm 2024. Riêng trong tháng 4 MSB đã thu được 800 tỷ đồng từ nợ đã xử lý.

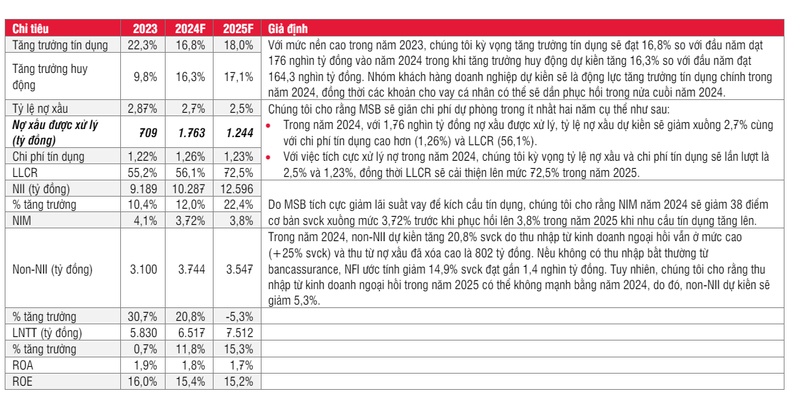

Tuy nhiên, NIM có thể chịu áp lực do giảm lãi suất cho vay, dự kiến đạt 3,72% trong năm 2024. Thu nhập ròng ngoài lãi dự kiến tăng 20,8% nhờ lợi nhuận kinh doanh ngoại hối tăng mạnh và thu nhập từ nợ xử lý. Lợi nhuận trước thuế ước đạt 6,5 nghìn tỷ đồng, tăng 11,8% so với cùng kỳ năm trước.

Các giải định và phỏng đoán về KQKD năm 2024 và 2025 của SSI Research với MSB

Năm 2025, tín dụng MSB dự kiến phục hồi 18%, đạt 207,7 nghìn tỷ đồng. NIM nới rộng lên 3,8%. Tỷ lệ nợ xấu giảm xuống 2,5% và LLCR cải thiện lên 72,5%. Thu nhập ròng ngoài lãi dự kiến giảm 5,3% do giả định thu nhập từ kinh doanh ngoại hối không tăng mạnh. Lợi nhuận trước thuế ước đạt 7,5 nghìn tỷ đồng, tăng 15,4% so với cùng kỳ năm trước.

SSI Research đưa ra quan điểm trung lập đối với cổ phiếu MSB với khuyến nghị TRUNG LẬP. Mục tiêu giá 1 năm cho cổ phiếu MSB được đặt ở mức 16.200 đồng/cp, tiềm năng tăng giá 13%.

Cơ sở cho quan điểm này đến từ một số yếu tố tích cực trong ngắn hạn. Tăng trưởng tín dụng dự kiến đạt 6% so với đầu năm trong tháng 4/2024, đi kèm với việc phát hành trái phiếu kỳ hạn 3 năm với lãi suất 3,9%, hứa hẹn sẽ cải thiện NIM trong Q2/2024. Ngoài ra, khoản thu nhập 800 tỷ đồng từ nợ xấu xử lý trong tháng 4/2024 cũng sẽ hỗ trợ lợi nhuận cho MSB trong quý này.

Tuy nhiên, SSI Research cũng lưu ý một số rủi ro tiềm ẩn cần theo dõi. Chất lượng tài sản, đặc biệt là từ các khoản cho vay bán lẻ (bao gồm cho vay mua nhà và thẻ tín dụng), vẫn là mối quan tâm chính. Do đó, MSB dự kiến sẽ tập trung vào xử lý nợ xấu trong giai đoạn 2024-2025, dẫn đến việc trích dự phòng cao hơn và có thể ảnh hưởng đến tăng trưởng lợi nhuận trước thuế.

Với chiến lược này, SSI Research dự báo lợi nhuận trước thuế của MSB sẽ không tăng trưởng mạnh trong 2 năm tới, với ROE dao động quanh mức 15%.

Nhìn chung, SSI Research cho rằng MSB là một khoản đầu tư tiềm năng với triển vọng dài hạn tích cực, nhưng cần theo dõi chặt chẽ chất lượng tài sản trong ngắn hạn. Trên thị trường, trong phiên giao dịch chiều 20/5, cổ phiếu MSB đạt mức 14.350 đồng/cp.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận