Tìm mã CK, công ty, tin tức

Đọc nhiều

Bình luận nhiều

Lăng kính chứng khoán 15/5: Thị trường vẫn sẽ tiếp tục đi lên

Nếu nhà đầu tư giải ngân, nên chọn những cổ phiếu đang trong quá trình tích luỹ, chưa có dấu hiệu tiền vào, hoặc chưa phục hồi quá mạnh sẽ là lựa chọn khá an toàn.

Thị trường tuần qua đã đón nhận những thông tin tích cực nhờ số liệu lạm phát Mỹ hạ nhiệt xuống còn 4,9%, thấp hơn so với dự báo là 5%, điều này củng cố cho kịch bản Fed có thể ngừng tăng lãi suất điều hành trong cuộc họp tiếp theo vào tháng 6.

Nhờ đó, tâm lý nhà đầu tư trong nước đã có sự cải thiện và dòng tiền có dấu hiệu quay trở lại thị trường sau khi đã rút ròng trước kỳ nghỉ lễ 30/4-1/5. Chỉ số VN-Index diễn biến sôi động với bốn trên năm phiên tăng điểm. Lực cầu gia tăng đã giúp chỉ số VN-Index tăng mạnh 2,6% lên mức 1.066,9 điểm.

Tâm lý tích cực lan tỏa giúp chỉ số HNX-Index tăng lên mức 215,1 điểm, tăng 3,5% so với tuần trước đó và UPCoM-Index tăng lên mức 80,1 điểm, tăng 3,2% so với tuần trước đó.

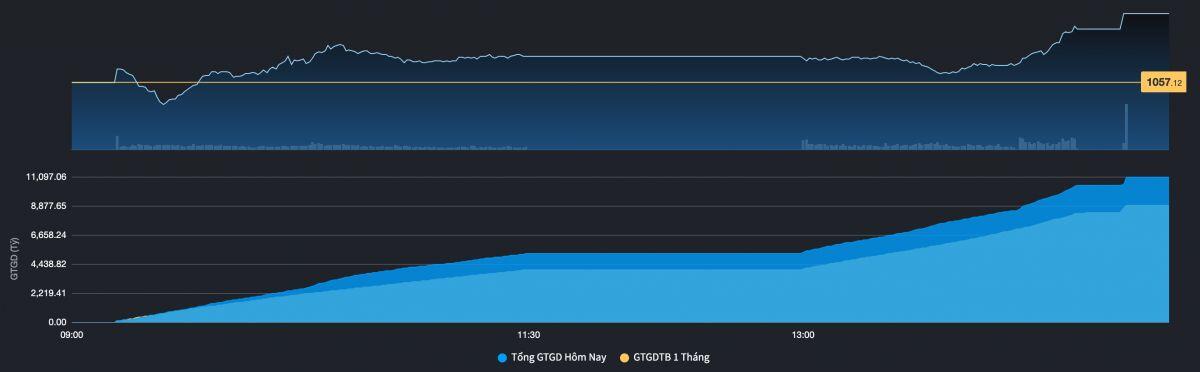

Thanh khoản tăng mạnh cùng giá trị giao dịch bình quân trên ba sàn tăng 14,1% so với tuần trước đó lên mức 13.128 tỷ đồng/phiên. Khối ngoại giảm bán ròng trên sàn HoSE với giá trị bán ròng đạt 145 tỷ đồng, giảm 71% so với tuần trước đó.

Ông Nguyễn Thế Minh - Giám đốc phân tích, CTCK Yuanta Việt Nam và ông Nguyễn Phương Hiếu - Chuyên viên tư vấn đầu tư, khối khách hàng cá nhân CTCK Rồng Việt đều cho rằng đây là thời điểm thích hợp để tích lũy cho mục tiêu dài hạn trở lại.

PV: Trong những phiên gần, dòng tiền thường tập trung vào cổ phiếu vốn hoá vừa và nhỏ, trong khi nhóm vốn hoá lớn lại gây áp lực lên thị trường khiến VN-Index chỉ dao động trong biên độ hẹp. Ông có thể lý giải hiện tượng này?

Ông Nguyễn Phương Hiếu: Nhìn chung, trong 1 tháng qua, các cổ phiếu vốn hoá vừa và nhỏ là tâm điểm của VN-Index sau khi thị trường đã được ổn định tâm lý từ cú sốc tháng 10/2022.

Việc nhóm cổ phiếu vốn hoá lớn tích luỹ thời điểm hiện tại là việc cần thiết để tạo ra một chỉ số VN-Index dao động trong biên độ ổn định.

VN-Index có trạng thái đi ngang với thanh khoản duy trì như hiện tại là điều kiện rất thuận lợi để nhóm midcap/penny (cổ phiếu vốn hoá vừa và nhỏ) có thể tranh thủ phục hồi sau nhịp rơi rất sâu năm 2022, cũng như để lấy lại niềm tin của nhà đầu tư và thu hút dòng tiền tiềm năng.

Ông Nguyễn Thế Minh: Thời gian gần đây, thị trường ghi nhận xu hướng tích cực đi lên, nhưng vẫn có sự phân hóa giữa các nhóm cổ phiếu. Theo tôi, dòng tiền tập trung ở nhóm vốn hóa vừa và nhỏ, thậm chí các mã bất động sản đầu cơ cũng thu hút tiền tốt.

Trong ngắn hạn, thị trường vẫn tiếp tục đi lên trong nửa đầu tháng 5, và nhiều khả năng sẽ gặp áp lực điều chỉnh trong nửa cuối của tháng. Thanh khoản có thể có sự cải thiện, nhưng chưa ở mức cao. Dòng tiền tiếp tục tập trung ở nhóm vốn hóa vừa và nhỏ. Đây chưa phải thời điểm nhóm vốn hóa lớn hút dòng tiền trở lại.

PV: Giai đoạn hiện tại có phải nhà đầu tư nên “ đánh” theo dòng tiền không, thưa ông?

Ông Nguyễn Phương Hiếu: Trên thực tế thì thị trường luôn luôn đi theo dòng tiền, phải có dòng tiền "nhảy" vào thì mới có thể khiến giá cổ phiếu đi lên và tạo ra lợi nhuận cho nhà đầu tư.

Tuy nhiên dòng tiền hiện nay không thể nhiều và dồi dào như thời kỳ bơm tiền 2020-2021, do đó nếu để ý, đa phần các cổ phiếu thường chỉ có tiền vào 5-7 phiên, thậm chí chỉ 1-2 phiên sau đó sẽ rời sang nhóm ngành/cổ phiếu khác, khiến cổ phiếu điều chỉnh, trừ một vài cổ phiếu thực sự có câu chuyện đặc biệt để giữ chân dòng tiền.

Vì vậy, việc "đánh" theo dòng tiền, tức là "đua lệnh" khi nhận thấy cổ phiếu bùng nổ thanh khoản giai đoạn này vẫn khá rủi ro so với việc giải ngân từ trước và ngồi đợi dòng tiền vào để có lợi nhuận.

Ông Nguyễn Thế Minh: Đây là giai đoạn "đánh" theo dòng tiền. Theo tôi, rủi ro thị trường đã giảm đáng kể so với năm 2022 khi lạm phát bắt đầu hạ nhiệt, Fed có động thái tăng lãi suất, nhưng tăng nhẹ, và còn có khả năng cao dừng tăng lãi suất trong 6 tháng cuối năm. Thậm chí, còn có thể bơm tiền để kích thích nền kinh tế trở lại. Do đó, đây là thời điểm thích hợp để tích lũy cho mục tiêu dài hạn trở lại.

Có thể thấy, các rủi ro từ thế giới đã giảm, còn trong nước thì khả năng cao NHNN sẽ có động thái nới lỏng chính sách tiền tệ bằng cách giảm lãi suất cơ bản 6 tháng cuối năm, việc này có khả năng thực thi ngay trong tháng 6.

Ngoài ra cũng có thể kỳ vọng các chính sách hỗ trợ tăng thanh khoản thị trường bất động sản sẽ gỡ khó cho bất động sản trong thời gian tới. Thị trường phải đến đầu năm 2025 mới phục hồi trở lại.

Dù vậy, trước mắt thì những ách tắc dòng vốn tín dụng có thể đỡ bớt hơn so với áp lực hiện tại. Do đó, tâm lý nhà đầu tư có thể tích cực hơn trong 6 tháng cuối năm. Thị trường sẽ có sự bền vững hơn, rõ ràng hơn.

PV:Khối ngoại sẽ diễn biến thế nào trong thời gian tới, thưa ông? Nhà đầu tư nên lựa chọn giải ngân vào nhóm ngành nào lúc này?

Ông Nguyễn Phương Hiếu: Mặc dù Mỹ đang đối diện với tình trạng khó khăn, thậm chí nhiều người cho rằng Mỹ sẽ rơi vào tình trạng khủng hoảng, Fed vẫn tăng lãi suất. Tuy nhiên, có thể thấy lạm phát Mỹ đang hạ nhiệt sau khi chỉ số CPI vừa đc công bố tuần vừa qua, điều này sẽ làm giảm áp lực tăng lãi suất của Fed.

Với kịch bản tích cực, quý II/2023 sẽ là đỉnh lãi suất, vì vậy áp lực "redeem" từ các quỹ của Mỹ cũng sẽ giảm, và dòng tiền khối ngoại sẽ được huy động để vào lại thị trường Việt Nam.

Rủi ro hiện tại nằm ở thị trường Đông Á, đặc biệt là 3 nước đang có nền kinh tế suy yếu là Đài Loan, Hàn Quốc, Nhật Bản. Trường hợp nếu xảy ra vấn đề, thì các quỹ của các quốc gia này sẽ rút tiền về lại nước cơ sở, và VN-Index sẽ bị ảnh hưởng.

Do đó, theo tôi, trong thời gian tới, mặc dù tạm thời vẫn chưa xảy ra tình trạng khối ngoại bán ròng, tuy nhiên nhà đầu tư cũng không nên quá lạc quan và cần quan sát kỹ tình hình thế giới. Trường hợp nền kinh tế thế giới có diễn biến xấu thì phải lập ra các kế hoạch đầu tư để bảo vệ tài sản của nhà đầu tư.

Về việc chọn nhóm ngành để đầu tư, thị trường luôn đi theo dòng tiền, và dòng tiền hiện nay đang có dấu hiệu phân bổ đều các nhóm ngành, do đó đa phần tất cả các nhóm ngành trên thị trường đều có tiềm năng.

Vì vậy, nếu giải ngân, việc lựa chọn những cổ phiếu đang trong quá trình tích luỹ, chưa có dấu hiệu tiền vào, hoặc chưa phục hồi quá mạnh sẽ là lựa chọn khá an toàn giai đoạn hiện tại, đồng thời đây đều là những cổ phiếu của những doanh nghiệp "lành mạnh".

Ông Nguyễn Thế Minh: Trong quý II/2023 đã xuất hiện động thái bán ròng nhẹ, theo tôi do khối ngoại lo ngại về bất động sản, trái phiếu, nhưng trong 6 tháng cuối năm, nhiều khả năng khối này quay trở lại mua ròng do thị trường kỳ vọng đi lên.

Cuối năm 2023 là đầu chu kỳ hồi phục của thị trường chứng khoán, thông thường dòng tiền có tính đầu cơ cao sẽ tập trung ở các mã giảm sâu thời điểm trước đó.

Nhà đầu tư có thể lưu ý đến nhóm bất động sản với yếu tố hỗ trợ tốt mang tính chu kỳ, tâm lý nhà đầu tư, các chính sách hỗ trợ. Các nhóm còn lại mà nhà đầu tư có thể quan tâm là vận tải, chứng khoán, xây dựng và vật liệu xây dựng.

Để tích sản cổ phiếu hiệu quả, nhà đầu tư trong 6 tháng cuối năm nên tăng tỉ trọng trở lại, chấp nhận rủi ro cao hơn, nhưng không nên dùng đòn bẩy khi áp lực vẫn còn.

Mã chứng khoán liên quan bài viết

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Nhận OTP

Xem thêm

Dữ liệu thị trường

Xem thêm

Công cụ đầu tư

Xem thêm

Phát triển bản thân

Xem thêm

Quét mã QR để tải app 24HMoney - Giúp bạn đầu tư an toàn, hiệu quả

Về chúng tôi

Cơ quan chủ quản: Công ty TNHH 24HMoney. Địa chỉ: Tầng 5 - Toà nhà Geleximco - 36 Hoàng Cầu, P.Ô Chợ Dừa, Quận Đống Đa, Hà Nội. Giấy phép mạng xã hội số 203/GP-BTTTT do BỘ THÔNG TIN VÀ TRUYỀN THÔNG cấp ngày 09/06/2023 (thay thế cho Giấy phép mạng xã hội số 103/GP-BTTTT cấp ngày 25/3/2019). Chịu trách nhiệm nội dung: Phạm Đình Bằng. Email: support@24hmoney.vn. Hotline: 038.509.6665. Liên hệ: 0908.822.699

Bàn tán về thị trường