Tìm mã CK, công ty, tin tức

Đọc nhiều

Bình luận nhiều

Kỳ vọng gì khi mua VRE, DBD, BAF?

Các công ty chứng khoán (CTCK) khuyến nghị mua VRE do kết quả kinh doanh được dự báo sẽ hồi phục trong năm 2022; mua DBD do kết quả kinh doanh được kỳ vọng tăng mạnh nhờ nhà máy GMP-EU; mua BAF do lợi nhuận được kỳ vọng tăng trưởng nhờ chuỗi 3F khép kín.

Mua VRE với giá mục tiêu 40,100 đồng/cp.

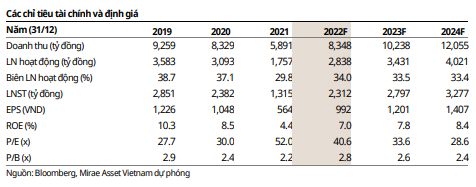

Theo CTCK Mirae Asset Việt Nam (MAS), trong năm 2022, VRE sẽ khánh thành 3 trung tâm thương mại là Vincom Mega Mall Smart City (Hà Nội), Vincom Plaza Bạc Liêu (tỉnh Bạc Liêu) và Vincom Plaza Mỹ Tho (tỉnh Tiền Giang) với tổng diện tích 95,000 m2, nâng tổng số lượng trung tâm thương mại lên 83 và tổng diện tích sàn thương mại lên 1.75 triệu m2.

Bên cạnh đó, MAS cũng kỳ vọng VRE sẽ mở thêm 6 trung tâm thương mại trong giai đoạn 2023 – 2024, và sẽ đạt mục tiêu 129 trung tâm thương mại vào năm 2026, với tổng diện tích sàn lên đến 4.7 triệu m2.

Trong giai đoạn 2022-2023, VRE sẽ tăng trưởng mạnh trở lại tương đương so với trước dịch. Phần lớn doanh thu của VRE trong giai đoạn này sẽ đến từ hoạt động cho thuê sàn thương mại, còn hoạt động bán shophouse tiếp tục chiếm tỷ trọng không đáng kể, dao động trong khoảng 800–900 tỷ đồng doanh thu mỗi năm.

Năm 2022, VRE có thể đạt 8,348 tỷ đồng doanh thu và 2,312 tỷ đồng lợi nhuận sau thuế, lần lượt tăng 42% và 76% so với năm 2021, chủ yếu đến từ hoạt động cho thuê.

Với dự báo trên, MAS khuyến nghị mua VRE với giá mục tiêu 40,100 đồng/cp.

Mua DBD với giá mục tiêu 73,000 đồng/cp

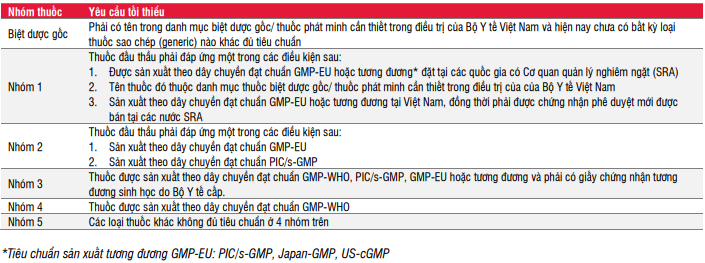

Theo CTCK SSI, hầu hết các hợp đồng thuốc điều trị ung thư có giá trị lớn đều nằm ở nhóm thuốc biệt dược, thuốc Nhóm 1 & Nhóm 2, chiếm đến 89% tổng giá trị đấu thầu nhóm thuốc ung thư tại bệnh viện. Tuy nhiên, CTCP Dược - Trang thiết bị Y tế Bình Định (BIDIPHAR, HOSE: DBD) hiện chỉ có thể đấu thầu ở Nhóm 3 đến Nhóm 5 do Công ty chưa có dây chuyền sản xuất đạt chuẩn GMP-EU hoặc tương đương. Do đó, nếu Công ty hoàn tất chứng nhận GMP-EU vào quý 3/2022 theo như kế hoạch, DBD có thể tham gia vào thị trường lớn gấp 8 lần so với thị trường hiện tại và lớn hơn nhiều so với doanh thu nhóm thuốc điều trị ung thư hiện tại của DBD.

Tuy nhiên, cần lưu ý rằng việc tham gia đấu thầu ở Nhóm 1 & Nhóm 2 không đồng nghĩa với việc DBD có thể chiếm thị phần ngay lập tức ở nhóm này. Công ty vẫn còn một số lượng đáng kể các hoạt chất điều trị ung thư có giá trị cao chưa thể sản xuất hoặc bằng sáng chế thuốc chưa hết hạn như Rituximab, Trastuzumab.... Do đó, thị trường mới khả thi mà DBD có thể tham gia hiện gấp 2.4 lần doanh thu thuốc ung thư của Công ty.

Một lợi ích đáng kể khác khi đấu thầu thuốc ở Nhóm 1 & Nhóm 2 là giá trị đấu thầu trên mỗi hợp đồng cao hơn so với các Nhóm còn lại, do giá thuốc nhập khẩu thường cao hơn 10 - 15% so với giá niêm yết hiện tại của DBD.

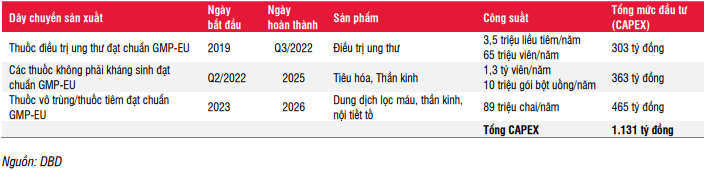

Ngoài dây chuyền sản xuất đạt chuẩn GMP-EU, DBD có kế hoạch hoàn thành 3 dây chuyền sản xuất mới trong giai đoạn 2022 – 2030 và sẽ tăng gấp 3 lần công suất hiện tại của nhóm thuốc tiêm điều trị ung thư, thuốc không phải kháng sinh và thuốc vô trùng, từ đó bổ sung thêm công suất mới cho dây chuyền thuốc viên điều trị ung thư. Cả 3 dây chuyền sản xuất này sẽ đạt tiêu chuẩn GMP-EU và mục tiêu đấu thầu tại bệnh viện Nhóm 1 và Nhóm 2. Để có nguồn vốn cần thiết, ban lãnh đạo DBD cho biết Công ty sẽ chủ yếu sử dụng nguồn vốn từ lợi nhuận để lại và vốn vay với lãi suất thấp. Công ty cũng sẵn sàng nhận vốn từ một nhà đầu tư chiến lược nếu họ có khả năng chuyển giao nhiều công thức thuốc hơn để sản xuất tại các dây chuyền mới của DBD.

SSI kỳ vọng doanh thu thuần của DBD sẽ đạt tốc độ CAGR là 8% trong giai đoạn 2022-2028, với hàng tự sản xuất tăng trưởng CAGR là 9%, trong khi hàng phân phối tăng trưởng chậm lại ở mức 3%/năm do doanh thu mảng thiết bị y tế sẽ giảm dần về mức bình thường so với nền so sánh cao trong năm 2021 khi đại dịch COVID dần được kiểm soát và nhu cầu đối với thiết bị sử dụng một lần thuyên giảm.

Biên lợi nhuận gộp của DBD dự kiến sẽ duy trì ở mức gần 40% nhờ biên lợi nhuận cao hơn từ sản phẩm điều trị ung thư, dung dịch lọc máu, tiêu hóa, nội tiết tố và các sản phẩm đạt tiêu chuẩn GMP-EU khác. Điều này sẽ bù trừ cho các nhóm kháng sinh, vitamin & hạ sốt hiện đang phải đối mặt với cạnh tranh gay gắt hơn, đồng thời không sở hữu lợi thế đáng kể nào. DBD cũng ước tính biên lợi nhuận gộp của các sản phẩm đạt tiêu chuẩn GMP-EU sẽ giảm trong 2 năm đầu tiên kể từ khi đi vào hoạt động do chi phí khấu hao cao, trước khi tăng trở lại lên mức cao trong các năm sau đó.

Chi phí SG&A/doanh thu dự kiến sẽ giảm khi doanh thu/cửa hàng thuốc tăng lên, từ 23% tổng doanh thu trong năm 2021 xuống mức 21% trong năm 2023, sau đó duy trì ổn định. Do đó, lợi nhuận ròng sẽ tăng trưởng với tốc độ CAGR là 13% trong giai đoạn 2021-2028, với biên lợi nhuận ròng ổn định quanh mức 14% từ năm 2023 trở đi.

Dựa trên EPS năm 2022 ước tính của DBD là 3,480 đồng/cp, SSI dự phóng P/E mục tiêu là 18.8x, P/B mục tiêu là 3.2x, EV/EBITDA là 13.15x dựa trên mức trung bình của các công ty cùng ngành trong khu vực và thương vụ M&A dược phẩm gần đây.

Với mức dự phóng trên, SSI khuyến nghị mua DBD với giá mục tiêu 73,000 đồng/cp.

Mua BAF với giá mục tiêu 76,000 đồng/cp

Theo CTCK Phú Hưng (PHS), biên lãi gộp của mảng chăn nuôi và thực phẩm của CTCP Nông nghiệp BAF Việt Nam (HOSE: BAF) luôn dao động từ 35%-39% trong bối cảnh giá thức ăn chăn nuôi “leo thang” do chiến tranh giữa Nga và Ukraine nhờ BAF có 3 nhà máy sản xuất cám với tổng công suất 460 ngàn tấn/năm (chủ yếu tiêu thụ nội bộ) đồng thời có vị thế là nhà thương mại nguyên liệu thức ăn chăn nuôi (TACN) hàng đầu Việt Nam, Công ty tiếp cận được nguồn cung nguyên liệu đầu vào có giá thành hợp lý và ổn định. Chính vì vậy, chi phí cám (TACN) của BAF ước tính thấp hơn 10-15% chi phí thị trường.

Ngoài ra, nhờ áp dụng mô hình trang trại theo công nghệ 4.0 đảm bảo được năng suất heo giống và giảm thiểu chi phí không cần thiết. Bên cạnh đó, Công ty không bán heo hơi cho thương lái mà trực tiếp giết mổ và bán sản phẩm thịt có thương hiệu tới người tiêu dùng, với giá từ 50,000-200,000 đồng/kg.

PHS kỳ vọng nhu cầu tiêu thụ thịt heo hơi tăng trong 2022 nhờ sự mở cửa trở lại của các nhà hàng, trường học và nhà máy khi Việt Nam bắt đầu bước vào giai đoạn “bình thường mới” sẽ thúc đẩy nhu cầu tiêu thụ thịt. Theo Tổ chức Hợp tác và Phát triển Kinh tế (OECD), Việt Nam sẽ vươn lên vị trí thứ 2 châu Á về tiêu thụ thịt heo vào năm 2022, đạt 3.4 triệu tấn vào năm 2022 với tăng trương CAGR là 3.1% trong giai đoạn 2022-2030.

Trong khi đó, nguồn cung có thể thiếu hụt nếu tình dịch dịch tả lợn châu Phi bùng phát mạnh khiến đàn heo bị tiêu hủy và giá thức ăn chăn nuôi tăng khiến nhiều nông dân e ngại tái đàn. Kỳ vọng mức giá heo hơi có thể quay lại mức từ 60,000–65,000 đồng/kg.

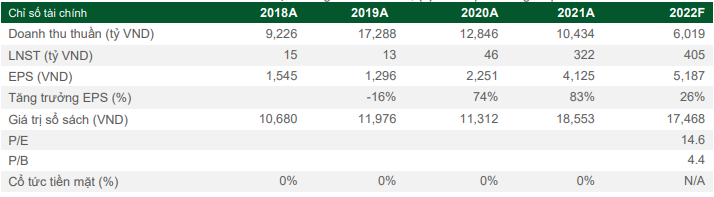

Năm 2022, ước tính doanh thu BAF đạt 6,019 tỷ đồng, giảm 42% so với năm trước do giảm tỷ trọng mảng nông sản và chuyển hướng sang vào mảng chăn nuôi. Tuy nhiên, biên lãi gộp của Công ty sẽ đạt 10.2%, tăng 5.5 điểm % so với 2021 nhờ chuyển dịch sang kênh phân phối bán lẻ và vận hành mảng chăn nuôi theo mô hình 3F khép kín. Cuối cùng, lợi nhuận sau thuế dự phóng đạt 405 tỷ đồng, tăng 26%.

Đặt kỳ vọng vào mô hình 3F, PHS khuyến nghị mua BAF với giá 76,000 đồng/cp.

---

Khuyến nghị mua bán cổ phiếu của các công ty chứng khoán được trích dẫn lại có giá trị như một nguồn thông tin để nhà đầu tư tham khảo cho các quyết định đầu tư. Các khuyến nghị này có thể có những xung đột lợi ích với nhà đầu tư.

Mã chứng khoán liên quan bài viết

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Nhận OTP

Xem thêm

Dữ liệu thị trường

Xem thêm

Công cụ đầu tư

Xem thêm

Phát triển bản thân

Xem thêm

Quét mã QR để tải app 24HMoney - Giúp bạn đầu tư an toàn, hiệu quả

Về chúng tôi

Cơ quan chủ quản: Công ty TNHH 24HMoney. Địa chỉ: Tầng 5 - Toà nhà Geleximco - 36 Hoàng Cầu, P.Ô Chợ Dừa, Quận Đống Đa, Hà Nội. Giấy phép mạng xã hội số 203/GP-BTTTT do BỘ THÔNG TIN VÀ TRUYỀN THÔNG cấp ngày 09/06/2023 (thay thế cho Giấy phép mạng xã hội số 103/GP-BTTTT cấp ngày 25/3/2019). Chịu trách nhiệm nội dung: Phạm Đình Bằng. Email: support@24hmoney.vn. Hotline: 038.509.6665. Liên hệ: 0908.822.699

Bàn tán về thị trường