KBSV hạ vùng điểm hợp lý của VN-Index cuối năm 2022 từ 1.760 xuống 1.680

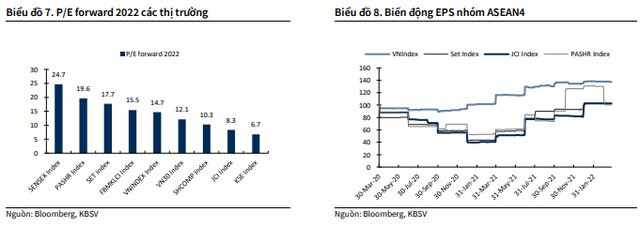

KBSV hạ dự phóng tăng trưởng EPS bình quân các doanh nghiệp trên sàn HoSE xuống 15,1% (từ mức 15,7% trong báo cáo chiến lược 2022) để phản ánh một số rủi ro vĩ mô gia tăng.

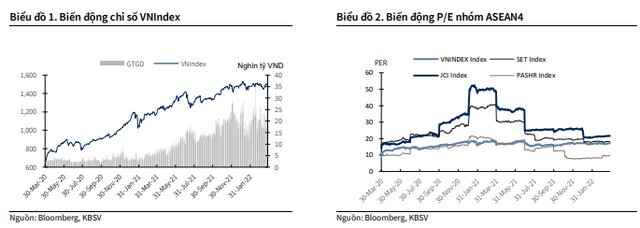

Theo báo cáo triển vọng thị trường chứng khoán Việt Nam quý II, Chứng khoán KB Việt Nam (KBSV) cho biết thị trường đi ngang, giảm nhẹ trong quý I trong bối cảnh các yếu tố rủi ro ngoại biên gia tăng liên quan đến động thái tăng lãi suất lần đầu tiên sau hơn 2 năm của Fed tại kỳ họp tháng 3, xung đột địa chính trị Nga – Ukraine, trong khi các yếu tố trong nước cũng không thuận lợi liên quan đến sự kiện đấu giá Thủ Thiêm, áp lực lạm phát trong nước lớn dần. Dù vậy, triển vọng tích cực của nền kinh tế, cũng như tăng trưởng lợi nhuận các doanh nghiệp niêm yết trong năm 2022 là yếu tố hỗ trợ quan trọng giúp thị trường tránh khỏi các nhịp điều chỉnh sâu.

|

Trong quý II, KBSV cho rằng dòng tiền sẽ có xu hướng giảm nhẹ so với mức nền cao cuối năm 2021, đầu 2022 trong bối cảnh dòng tiền bị rút ra để phục vụ hoạt động sản xuất kinh doanh khi nền kinh tế vận hành trở lại. Dù vậy, mức nền lãi suất dự báo dù tăng nhẹ nhưng vẫn duy trì ở mức thấp cùng sức hấp dẫn của kênh đầu tư chứng khoán so với các kênh đầu tư khác (vàng, USD, bất động sản…) ở thời điểm hiện tại giúp thanh khoản thị trường trong quý 2 khó giảm mạnh và nhìn chung vẫn cao hơn so với cùng kỳ.

Xét về mặt định giá, với việc thị trường gần như đi ngang từ đầu năm, P/E của VN-Index duy trì ở mức quanh 17 lần tại thời điểm 31/3, tương đương mức đầu năm, cao hơn so với mức bình quân 2 năm gần nhất 16.2 lần và ở mức trung bình so với các thị trường trong khu vực. KBSV cho rằng đây là mức P/E hợp lí của thị trường trong bối cảnh hiện tại khi các yếu tố rủi ro (FED tăng lãi suất, xung đột Nga- Ukraine, lạm phát, lãi suất tăng…) đan xen với cơ hội (kinh tế phục hồi, doanh nghiệp niêm yết tăng trưởng mạnh, gói kích thích kinh tế của Chính phủ…).

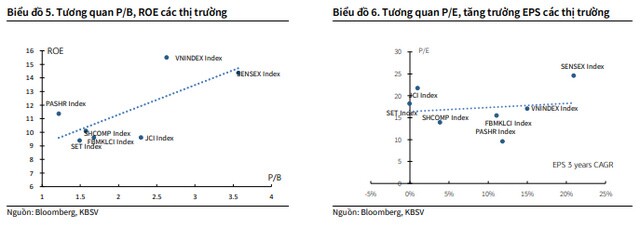

So sánh tương đối các chỉ số của VN-Index với nhóm các thị trường trong khu vực, TTCK Việt Nam duy trì được sức hấp dẫn trong tương quan so sánh P/B với ROE, trong khi tương quan P/E với tăng trưởng EPS bình quân 3 năm gần nhất ở mức hợp lý.

|

Đối với dự báo triển vọng TTCK từ nay đến cuối năm, KBSV hạ dự phóng tăng trưởng EPS bình quân các doanh nghiệp trên sàn HoSE xuống 15,1% (từ mức 15,7% trong báo cáo chiến lược 2022) để phản ánh một số rủi ro vĩ mô gia tăng.

Cùng với đó, KBSV điều chỉnh giảm mức P/E mục tiêu 2022 của thị trường từ 17,5 lần xuống 16,5 lần, phản ánh lo ngại gia tăng về các rủi ro liên quan đến lãi suất, lạm phát, biến động TTCK toàn cầu. Trong bối cảnh nền kinh tế được kỳ vọng quay trở lại xu hướng tăng trưởng sau giai đoạn chịu ảnh hưởng bởi dịch Covid, kỳ vọng vào gói kích thích kinh tế, chính sách tiền tệ hỗ trợ của NHNN, cùng sức khoẻ của các doanh nghiệp niêm yết tiếp tục được cải thiện, dù có quan điểm thận trọng, KBSV cho rằng không có cơ sở để hạ mức P/E mục tiêu 2022 xuống vùng sâu hơn. Theo đó, vùng điểm hợp lý của VN-Index thời điểm cuối năm 2022 bị điều chỉnh giảm từ 1.760 điểm xuống 1.680 điểm.

|

Đối với triển vọng TTCK trong quý II, các yếu tố rủi ro bất định có phần chiếm ưu thế liên quan đến xu hướng lạm phát, lãi suất, xung đột Nga – Ukraine và động thái tăng lãi suất của Fed tại kỳ họp tháng 5, tháng 6…, trong khi các yếu tố hỗ trợ về mặt cơ bản tác động chưa đủ mạnh. Theo đó, KBSV thận trọng với biến động thị trường trong quý II với kỳ vọng xu hướng đi ngang sẽ kéo dài với các nhịp tăng/giảm đan xen khi các yếu tố rủi ro/thuận lợi dần định hình. Các nhịp điều chỉnh của thị trường trong quý II sẽ là cơ hội để nhà đầu tư tích luỹ cổ phiếu kỳ vọng sự khởi sắc của thị trường ở nửa sau 2022.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận