Gelex toan tính gì khi nâng giá chào mua cổ phiếu VGC?

Tổng Công ty Thiết bị Điện Việt Nam (Gelex, HoSE: GEX) vừa quyết định tăng giá chào mua công khai cổ phiếu VGC của Viglacera lần 2 từ 21.500 đồng/cp lên 23.500 đồng/cp (tăng 9,3%).

Cổ phiếu VGC cán mốc 23.450 đồng/cổ phiếu sau khi nhóm Gelex nâng giá chào mua cổ phiếu này

Nâng giá chào mua

Gelex đã tăng giá chào mua cổ phiếu VGC lần thứ hai từ 21.500 đồng/cp lên 23.500 đồng/cp, tức tăng 9,3% so với lần đầu tiên.Trước đó, Gelex đã tăng giá chào mua công khai cổ phiếu VGC từ 17.700 đồng/cổ phiếu lên 21.500 đồng/cổ phiếu, tức tăng 21,5% so với giá chào mua ban đầu.

Nếu giao dịch thành công, Gelex sẽ tăng sở hữu VGC từ 24,96% lên 46,15% vốn điều lệ. Được biết, Gelex sẽ thực hiện chào mua cổ phiếu VGC sau khi được UBCK chấp thuận, thời gian dự kiến của đợt chào mua sẽ diễn ra từ 30- 60 ngày.

Tính đến phiên giao dịch ngày 21/9, cổ phiếu VGG tăng lên 23.450 đồng/cổ phiếu, tiệm cận giá chào mua công khai của Gelex. Theo định giá từng phần của Công ty Chứng khoán KIS Việt Nam, giá cổ phiếu VGC sẽ ở mức khoảng 20.600 đồng/cp vào cuối năm nay. Như vậy, thông tin Gelex tăng giá mua cổ phiếu VGC đã đẩy giá cổ phiếu này vượt mức định giá của KIS Việt Nam. Do vậy, các nhà đầu tư cẩn trọng khi mua vào cổ phiếu VGC.

Đáng chú ý trong thời gian qua, Gelex và VGC đã hợp tác chặt chẽ với nhau trong việc phát triển khu công nghiệp (KCN). Theo đó, 2 doanh nghiệp này đã làm thủ tục mở rộng dự án 100 ha tại Tây Ninh lên 600 ha, mua KCN Long Sơn 800 ha tại Bà Rịa - Vũng Tàu... Được biết, VGC đang sở hữu khoảng hơn 10 KCN ở phía Bắc, với tổng diện tích hơn 4.000 ha.

Tại ĐHCĐ vừa qua, Gelex đã đưa ra 2 kịch bản kinh doanh. Đối với kịch bản 1, nếu Gelex hợp nhất VGC vào đầu quý IV/2020, thì doanh nghiệp này dự kiến doanh thu thuần 19.600 tỷ đồng, và lợi nhuận trước thuế 975 tỷ đồng. Với kịch bản 2, nếu chưa hợp nhất VGC, thìdoanh thu thuần hợp nhất 17.500 tỷ đồng, lợi nhuận trước thuế hợp nhất 735 tỷ đồng.

Gelex toan tính gì?

Ông Nguyễn Văn Hải, Chuyên gia tài chính của Công ty kiểm toán KPMG cho rằng, Gelex và VGC có quy mô khá tương đồng, tuy nhiên điểm khác biệt cơ bản nhất là trong khi Gelex đang sử dụng đòn bẩy tài chính khá lớn, thì VCG lại có sức khoẻ tài chính khá lành mạnh, với vay nợ tài chính tới cuối tháng 6/2020 khoảng 14.000 tỷ đồng, chỉ tương đương 13% tổng tài sản. Trong khi Gelex có tổng nợ 13.000 tỷ đồng, gần gấp đôi tổng tài sản.

Nếu như mua đứt VCG, Gelex sẽ trở thành một tập đoàn với quy mô tài sản gần 2,5 tỷ USD, và quan trọng hơn cả, tỷ lệ vay nợ sẽ giảm mạnh xuống còn 20- 30%, điều này mở ra dư địa cho Gelex tiếp tục sử dụng đòn bẩy tài chính để mở rộng hoạt động và tiến hành các thương vụ M&A khác.

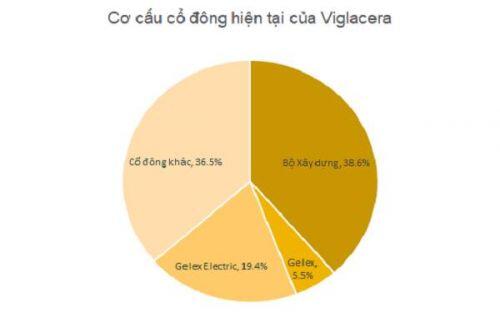

Cơ cấu cổ đông của VCG trước khi nhóm Gelex nâng giá chào mua

Bên cạnh đó, hợp nhất VGC sẽ giúp Gelex tạo ra giá trị cộng hưởng lớn xuất phát từ quy mô và lợi thế của VGC, mà rõ nhất là thực hiện chiến lược phát triển KCN và các tiện ích đi kèm, phát triển bất động sản giá rẻ, nhà ở xã hội mà VGC đang nắm trong tay diện tích đất khá lớn.

Ngoài ra, theo ông Nguyễn Văn Hải, Gelex đang trông chờ Bộ Xây dựng có thể thoái toàn bộ vốn khỏi VGC vào cuối năm 2020. Bởi Đại diện Bộ Xây dựng cho biết sau khi có báo cáo bán niên 2020 của VGC, sẽ xác định định giá cổ phần VGC để thoái vốn. Do đó, đến tháng 11 hoặc tháng 12 năm nay, Bộ Xây dựng có thể sẽ hoàn thành thoái vốn tại VGC.

Bởi vậy, nhiều khả năng Gelex sẽ sớm chốt thương vụ VGC trước thời điểm năm tài chính 2020 kết thúc. Một khi nhóm Gelex hoàn tất sở hữu 51% cổ phần VGC, thì số phận của lô cổ phần 38,58% mà Bộ Xây dựng đang nắm giữ không khó để đoán định.

Theo ông Nguyễn Mạnh Hải- Chuyên vên phân tích Công ty Chứng khoán MBS, để sở hữu 51% cổ phần VGC, Gelex trước nhất phải hoàn thành đợt chào mua công khai lên 46,15% cổ phần VGC. Với 4,85% còn lại, theo Luật Chứng khoán sửa đổi, nhóm này không cần phải thực hiện chào mua công khai do tỷ lệ mua thêm dưới 5%.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận