Tìm mã CK, công ty, tin tức

Đọc nhiều

Bình luận nhiều

DGC- Con hào kinh tế ngành sản xuất hoá chất VN

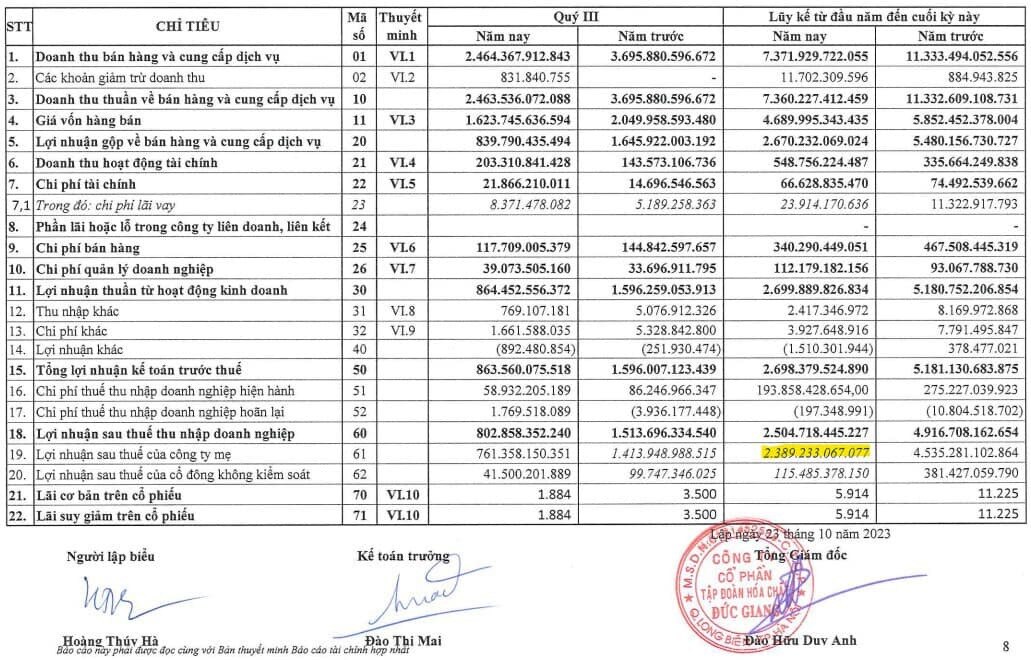

Kết thúc quý 3/2023, Doanh thu DGC đạt mức 2.464 tỷ (-33,3% yoy, +1,07% qoq) cho thấy chưa cho thấy tín hiệu hồi phục, trong khi đó lợi nhuận sau thuế cả quý đạt 761 tỷ (-46,15% yoy) và thấp hơn lợi nhuận quý 2/2023 ở mức 9,72% - đây cũng là mức lợi nhuận thấp hơn nhiều mức dự báo trước đó của các nhà đầu tư là quanh 1.000 tỷ đồng được đưa ra trước khi có báo cáo tài chính chính thức.

Việc lợi nhuận ròng Q3/2023 suy giảm hơn Q2/2023 báo hiệu thị trường P4 và phân bón vẫn chưa hồi phục mạnh như các kì vọng trước đó, chính vì vậy việc giá P4 suy giảm dần vào thời điểm cuối năm 2023 do suy giảm nhu cầu ảnh hưởng lớn đến kết quả kinh doanh Q4/2023 của DGC.

Tuy nhiên, với việc đạt 2.389 tỷ đồng lợi nhuận trong 3 quý đầu năm, DGC đã hoàn thành 79,6% kế hoạch lợi nhuận cả năm và việc đạt thêm 611 tỷ lợi nhuận trong quý 4 là điều hoàn toàn nằm trong tầm tay.

Dù kết quả kinh doanh kể trên nằm dưới kì vọng sau khi DGC đã hoàn thành việc mua lại nhà máy Photpho 6 vào ngày 20/7 và đưa vào vận hành nhà máy NPK Đăk Nông trong quý 3/2023, tuy nhiên, có thể thấy DGC đã tạo nền kinh doanh ổn định ở mức quanh 3.xxx tỷ/năm sau khi giá P4 đã tạo đỉnh trong năm 2022 (ở mức 60.000 RMB/tấn) và điều chỉnh sâu trong năm 2023 (có thời điểm chỉ còn tầm 22.000 RMB/tấn). Như vậy sau một chu kì biến động trong giai đoạn 2021 – 2023 của giá P4, DGC đã tạo nền lợi nhuận ở quanh vùng 3.000 tỷ và có xu hướng gia tăng lợi nhuận trong tương lai khi các dự án đầu tư mới như Nghi Sơn hay nhà máy Boxit Đăk Nông đi vào hoạt động.

Với lượng tiền mặt ròng cuối Q3/2023 ở mức 8.688 tỷ đồng, DGC có một cơ cấu tài chính vững mạnh và hoàn toàn có thể thực hiện dự án Nghi Sơn với tổng mức đầu tư 12.000 tỷ mà không gặp rủi ro về tài chính khi thực hiện các hợp đồng vay nợ mới để tài trợ dự án. Việc chậm thực hiện Nghi Sơn trong 4 năm qua có thể đến từ việc chậm giải phóng mặt bằng, song cũng có thể đến từ việc ban lãnh đạo DGC muốn chọn một điểm rơi thực hiện nhà máy tối ưu, khi sản phẩm được sản xuất ra sẽ có nguồn đầu ra tốt nhất trong bối cảnh nền sản xuất Việt Nam phục hồi lại sau giai đoạn suy trầm, có thể thấy điều này qua kết quả của CSV (doanh nghiệp có sản phẩm chính là Xút đang có lợi nhuận ròng năm 2023 điều chỉnh hơn 50% so với năm 2022). Chính vì vậy việc kéo thời gian thực hiện dự án qua Q2/2024, và thời gian ra sản phẩm ở Q2/2025 trở đi có thể là điểm rơi tốt của nền sản xuất Việt Nam và thế giới khi năm 2025 là điểm rơi của chính sách tiền tệ nới lỏng toàn cầu.

Với mức lợi nhuận kế hoạch 3.000 tỷ cho năm 2023, DGC dự kiến đạt EPS ở mức quanh 8.000 đồng, từ đây DGC khả năng chia cổ tức 2023 dự kiến ở mức 30 – 40% tiền mặt như năm liền trước, tức tỷ suất cổ tức/thị giá hiện tại đang ở mức 3,2% - 4,4%. Vốn hoá hiện tại của DGC vào ngày 12/01/2024 ở mức 34.787 tỷ đồng, tương ứng mức P/E trailing 10,16 lần và P/B trailing 2,78 lần; mức định giá hiện tại không phải định giá đắt với một doanh nghiệp dẫn đầu ngành hoá chất Việt Nam cũng như về mảng xuất khẩu P4 trên thế giới, nhất là khi nhu cầu chất bán dẫn và chip ngày càng gia tăng trên toàn cầu. Tuy nhiên, DGC cần một cú hích để tạo đột biến lợi nhuận trong ngắn hạn, cú hích này có thể đến từ sự phục hồi giá P4 do suy giảm lượng cung từ Trung Quốc – sự kiện từng xảy ra vào năm 2022), hay sự hồi phục giá phân bón toàn cầu do sự đứt gãy giao thương Đông Tây từ chiến tranh Nga – Ukraina, hay do các lệnh cấm xuất khẩu để hỗ trợ an ninh lương thực của Trung Quốc. Còn nếu không có các yếu tố đó xảy ra, DGC sẽ cần đợi dự án Nghi Sơn được khởi công, xây dựng và đi vào hoạt động để đa dạng thêm nguồn sản phẩm đầu ra cũng như tạo sự kết hợp giúp tăng giá trị gia tăng của các sản phẩm hiện tại. Đây là câu chuyện tương lai có thể phải 2 – 3 quý tới mới xuất hiện tại DGC.

Với vùng lợi nhuận hiện tại, vùng định giá bất tử của DGC sẽ ngang giá trị sổ sách cho năm 2024 với kì vọng lợi nhuận duy trì 3.000 tỷ/năm, tức giá bất tử ở mức 42.000 đồng/cp, vùng định giá an toàn sẽ ngang mức có tỷ suất cổ tức/thị giá quanh 6% – 8%, tức giá 50.000 đồng/cp. Tuy nhiên, với lượng tiền mặt ròng dồi dào ở mức 8.688 tỷ đồng, mức giá an toàn có thể xét bằng mức giá ăn cổ tức + tiền mặt ròng, tức ở vùng 72.923 đồng/cp. Kì vọng dài hạn, sau khi đưa Nghi Sơn đi vào hoạt động, nền lợi nhuận của DGC sẽ nâng từ 3.000 tỷ hiện tại lên mức 4.200 tỷ (gia tăng thêm 1.000 tỷ với tỷ suất an toàn 10%/vốn đầu tư tổng dự án). Vùng vốn hoá kì vọng sau khi có Nghi Sơn gia tăng lên quanh 33.600 tỷ - 42.000 tỷ đồng, tương ứng mức giá cổ phiếu 88.600 – 110.800 đồng/cp.

Kết luận:

. Giá bất tử: 42.000 đồng/cp.

. Giá an toàn: 50.000 – 72.900 đồng/cp.

. Giá kì vọng: 88.600 – 110.800 đồng/cp.

Chân thành!

@Lưu ý: Mọi nhận định chỉ mang tính chất tham khảo! Nhà đầu tư tự chịu trách nhiệm khi ra quyết định mua bán!

Mã chứng khoán liên quan bài viết

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Nhận OTP

Xem thêm

Dữ liệu thị trường

Xem thêm

Công cụ đầu tư

Xem thêm

Phát triển bản thân

Xem thêm

Quét mã QR để tải app 24HMoney - Giúp bạn đầu tư an toàn, hiệu quả

Về chúng tôi

Cơ quan chủ quản: Công ty TNHH 24HMoney. Địa chỉ: Tầng 5 - Toà nhà Geleximco - 36 Hoàng Cầu, P.Ô Chợ Dừa, Quận Đống Đa, Hà Nội. Giấy phép mạng xã hội số 203/GP-BTTTT do BỘ THÔNG TIN VÀ TRUYỀN THÔNG cấp ngày 09/06/2023 (thay thế cho Giấy phép mạng xã hội số 103/GP-BTTTT cấp ngày 25/3/2019). Chịu trách nhiệm nội dung: Phạm Đình Bằng. Email: support@24hmoney.vn. Hotline: 038.509.6665. Liên hệ: 0908.822.699

Bàn tán về thị trường