Đằng sau việc “Doanh nghiệp A”, “Doanh nghiệp B” gom mua hàng nghìn tỷ đồng trái phiếu Ngân hàng ACB

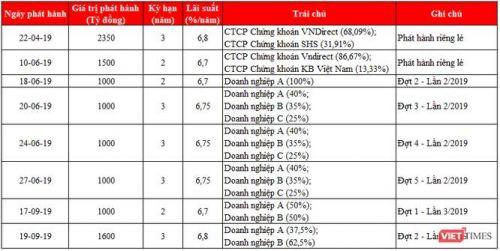

Số liệu được Ngân hàng TMCP Á Châu (Mã CK: ACB) công bố cho thấy, tính đến ngày 30/6/2019, nhà băng này có xu hướng phát hành nhiều trái phiếu các kỳ hạn từ 2-3 năm kể từ cuối năm 2018. Bên cạnh đó, việc công bố danh tính trái chủ cũng có nhiều thay đổi.

Ngày 24/9/2019, Sở Giao dịch chứng khoán Hà Nội (HNX) đã công bố kết quả phát hành trái phiếu riêng lẻ lần 3/2019 của Ngân hàng TMCP Á Châu (Mã CK: ACB). Đây là các trái phiếu không chuyển đổi, không kèm chứng quyền, không có đảm bảo, không phải là nợ thứ cấp.

Cụ thể, ACB đã thực hiện phát hành tổng cộng 2.600 tỷ đồng trái phiếu thông qua 2 đợt.

Trong đó, tại đợt phát hành diễn ra ngày 17/9/2019 (đợt 1), ACB phát hành 1.000 tỷ đồng trái phiếu, kỳ hạn 2 năm, với mức lãi suất cố định 6,7%/năm. Số trái phiếu này được phân phối đều cho 2 trái chủ được phiếm chỉ là “Doanh nghiệp A” và “Doanh nghiệp B”.

Tương tự, đợt phát hành trái phiếu diễn ra sau đó 2 ngày (đợt 2), ACB phát hành 1.600 tỷ đồng trái phiếu, kỳ hạn 3 năm, với mức lãi suất cố định 6,8%/năm. Danh sách trái chủ cũng không được tiết lộ chi tiết. ACB vẫn phiếm chỉ các trái chủ tổ chức là Doanh nghiệp A (mua vào 600 tỷ đồng) và Doanh nghiệp B (mua vào 1.000 tỷ đồng).

Theo tìm hiểu của VietTimes, trước khi khéo léo sử dụng các ký hiệu “Doanh nghiệp A”, “Doanh nghiệp B” hay "Doanh nghiệp C" cho nhà đầu tư tổ chức, ACB cũng từng công bố khá cụ thể những trái chủ của mình.

Đơn cử như đợt phát hành riêng lẻ 2.350 tỷ đồng trái phiếu diễn ra vào ngày 22/4/2019. ACB cho biết CTCP Chứng khoán VNDirect (VNDS) đã mua vào 1.600 tỷ đồng trái phiếu, số còn lại được phát hành cho CTCP Chứng khoán SHS (SHS).

VNDS tiếp tục là nhà đầu tư tổ chức mua vào 1.300 tỷ đồng trái phiếu trên tổng số 1.500 tỷ đồng trái phiếu do ACB phát hành vào ngày 10/6/2019.

Cần lưu ý rằng, các trái phiếu đã phát hành của ACB trong nửa đầu năm 2019 có mức lãi suất chỉ từ 6,7 - 6,8%/năm, có phần thấp hơn so với mặt bằng lãi suất chung của nhiều doanh nghiệp trong lĩnh vực ngành nghề khác, đặc biệt là bất động sản hay thậm chí là chính các công ty chứng khoán đã mua vào trái phiếu của nhà băng này.

Chỉ tính riêng trường hợp của VNDS, trong khi mua vào hàng nghìn tỷ đồng trái phiếu của ACB với mức lãi suất chỉ 6,7 - 6,8%/năm, thì ở chiều huy động, công ty này phải trả mức lãi suất lên tới 9,5%/năm cho đợt phát hành 300 tỷ đồng trái phiếu vào ngày 22/5/2019. Kỳ hạn của lô trái phiếu do VNDS phát hành cũng chỉ kéo dài 2 năm. Đặc điểm trái phiếu tương tự như của ACB.

Quay trở lại với việc huy động vốn qua kênh trái phiếu của ACB trong nửa đầu năm 2019, theo tìm hiểu của VietTimes, mục đích của đa số các đợt phát hành nhằm tăng quy mô vốn hoạt động của nhà băng này, phục vụ nhu cầu cấp tín dụng trung và dài hạn.

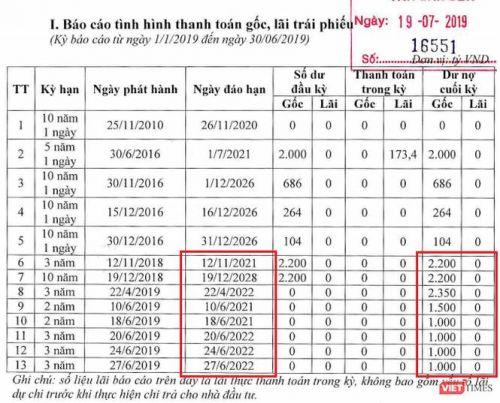

Một bản báo cáo trái phiếu ACB gửi HNX vào tháng 7/2019 cho thấy dư nợ trái phiếu có kỳ hạn từ 2 - 3 năm của nhà băng này bắt đầu gia tăng nhanh kể từ cuối năm 2018. Trong khi đó, ACB dường như thờ ơ với các loại trái phiếu có kỳ hạn dài từ 5 - 10 năm, khi không phát hành thêm trong nửa đầu năm nay.

Dù không sử dụng nguồn vốn từ trái phiếu kỳ hạn dài (từ 5 năm trở lên) để bổ sung thêm nguồn vốn cấp 2, song, tỷ lệ an toàn vốn (CAR) của ACB vẫn tiếp tục được duy trì ở mức cao.

Theo số liệu được ACB công bố, hệ số CAR của ngân hàng này vẫn duy trì ở mức 11,7% tính đến cuối Quý 2/2019, vượt xa yêu cầu của NHNN. Trong khi đó dư nợ cho vay đạt 251 nghìn tỷ đồng, tăng trưởng 8% so với đầu năm. Tỷ lệ cho vay trên huy động (LDR) ở mức xấp xỉ 78%, duy trì ở mức thấp hơn quy định của NHNN là 80%.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận