Có nên đặt kỳ vọng cho BAF, ACV và DGC?

Các công ty chứng khoán (CTCK) khuyến nghị khả quan cho BAF với tiềm năng tăng trưởng dài hạn nhờ mở rộng quy mô đàn lợn với các trang trại mới; khả quan ACV do kết quả kinh doanh được kỳ vọng sẽ tiếp tục tăng trưởng nhờ sự phục hồi của lượt khách quốc tế; mua DGC dựa trên vị thế dẫn đầu về năng lực sản xuất phốt pho vàng ở Việt Nam.

Cổ phiếu BAF khả quan với giá mục tiêu 26,700 đồng/cp

Kết thúc quý 2/2023, CTCP Nông nghiệp BAF Việt Nam (HOSE: BAF) ghi nhận doanh thu thuần tăng 15% so với cùng kỳ lên 1,638 tỷ đồng. Biên lãi gộp cải thiện từ 4.6% lên mức 6.2%. Tuy nhiên, chi phí lãi vay tăng 46 lần lên 46 tỷ đồng khiến lãi ròng giảm 73% xuống còn 11 tỷ đồng.

CTCK VNDirect (VND) kỳ vọng giá bán lẻ của BAF có thể tăng 2% và 1% so với cùng kỳ trong 2023-2024 nhờ đà tăng của giá thịt lợn hơi trung bình trên thị trường. Trong đó, dự báo giá heo trung bình sẽ tăng 5%, 6% lên 59,000-63,000 đồng/kg.

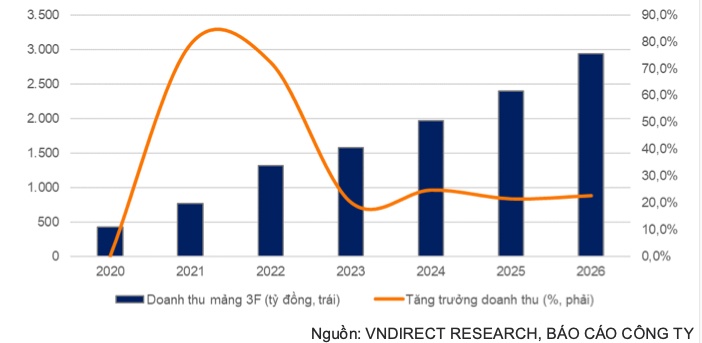

Theo ước tính của VND, tổng đàn lợn của BAF sẽ tăng 50% so với cùng kỳ vào năm 2023 và 20% vào năm 2024 – giúp sản lượng bán của Công ty tăng tương ứng 4%, 13%. Giai đoạn 2023-2024, kỳ vọng doanh thu mảng 3F (trang trại – thức ăn chăn nuôi – thực phẩm) của BAF sẽ tăng 20%, 25% so với cùng kỳ.

Dự phóng doanh thu mảng 3F của BAF giai đoạn 2023-2026

Bên cạnh đó, dự phóng doanh thu mảng kinh doanh nông sản BAF sẽ gảm 25% so với cùng kỳ trong 2023 và tăng nhẹ 1% trong 2024. Do vậy, ước tính doanh thu BAF giảm 16% trong 2023 nhưng sẽ tăng hơn 7% trong 2024.

Mặt khác, BAF vẫn được hưởng mức giá nguyên liệu cho thức ăn chăn nuôi thấp hơn trong 2023 so với 2022, do đó kỳ vọng biên lãi gộp sẽ cải thiện 1.8 điểm % và 0.5 điểm % trong 2023-2024.

Tuy nhiên, việc đầu tư cho các dự án trang trại mới của BAF sẽ dẫn đến tổng nợ vay cao hơn, ước đạt 1,520 tỷ đồng, tăng 59% trong 2023. VND kỳ vọng chi phí tài chính của Công ty sẽ tăng 1.5 lần so với cùng kỳ trong nửa cuối 2023 và đi ngang trong 2024.

Sau cùng, VND dự phóng lãi ròng của BAF có thể đạt 186 tỷ đồng, tăng 14% trong nửa cuối 2023 và đạt 232 tỷ đồng, tăng 16% cho cả năm 2024.

Với các dự báo trên, VND duy trì khuyến nghị khả quan cho cổ phiếu BAF với giá mục tiêu 26,700 đồng/cp. Trong đó, tiềm năng tăng giá bao gồm nhu cầu thịt và giá lợn hơi cao hơn dự kiến.

Tuy nhiên, rủi ro giảm giá tới từ mức tiêu thụ thịt ở Việt Nam thấp hơn dự kiến; tiến độ xây dựng các trang trại mới chậm hơn dự kiến và giá nguyên liệu đầu vào thức ăn chăn nuôi tăng nhanh hơn dự kiến. giá mục tiêu 94,400 đồng/cp

Theo CTCK Bảo Việt (BVSC), Tổng Công ty Cảng Hàng không Việt Nam - CTCP (UPCoM: ACV) là doanh nghiệp thống lĩnh trong hoạt động kinh doanh cảng hàng không và đang quản lý 22 cảng hàng không tại Việt Nam.

Sau 2 năm gặp khó khăn vì đại dịch COVID-19 thì kết quả kinh doanh của ACV đã phục hồi về gần mức trước đại dịch. Quý 2/2023, doanh thu ở mức 3,430 tỷ đồng; lãi sau thuế 2,567 tỷ đồng, tăng tương ứng 63% và 193% so với cùng kỳ. Chủ yếu do số lượt khách quốc tế tăng mạnh giúp cho doanh thu và lợi nhuận gộp tăng mạnh cũng như thu nhập tài chính tăng mạnh.

BVSC dự báo kết quả kinh doanh của ACV sẽ tiếp tục tăng trưởng nhờ sự phục hồi của lượt khách quốc tế và dự kiến lãi sau thuế năm 2024 sẽ vượt qua mức lợi nhuận trước đại dịch COVID-19.

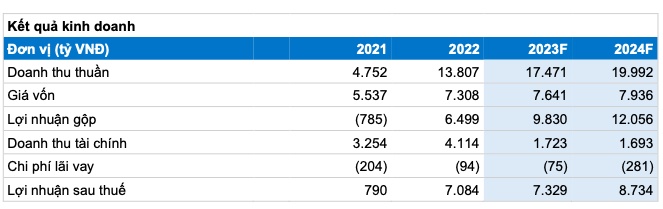

Năm 2023, ước tính doanh thu và lãi sau thuế của ACV lần lượt 17,471 tỷ đồng, 7,329 tỷ đồng, tăng 27% và 3% so với cùng kỳ. Sang năm 2024, doanh thu dự kiến đạt 19,992 tỷ đồng, lãi sau thuế 8,734 tỷ đồng, tăng tương ứng 14%, 19%.

Dự phóng kết quả kinh doanh của ACV năm 2023-2024

Về kế hoạch chuyển sang niêm yết, BVSC nhận thấy ACV sẽ chờ khi có thể loại bỏ hết các điểm nhấn mạnh của kiểm toán trên BCTC kiểm toán năm 2022 rồi mới thực hiện chuyển sàn. Là cổ phiếu có vốn hóa lớn, ACV có tiềm năng tăng trưởng trong dài hạn vì vậy nếu có thể chuyển sang sàn HOSE sẽ thu hút được dòng tiền mạnh mẽ và hỗ trợ cho cổ phiếu tăng giá.

Hiện, các sân bay quan trọng, đặc biệt là sân bay Tân Sơn Nhất đều đang trong tình trạng quá tải, vì vậy việc sớm có thể đưa sân bay Long Thành đi vào vận hành thương mại sẽ giúp cho công suất phục vụ của ACV tăng mạnh, thúc đẩy tăng trưởng của ACV.

Với tiềm năng tăng trưởng trên, BVSC khuyến nghị khả quan cho cổ phiếu ACV với mức giá mục tiêu là 94,400 đồng/cp.

Mua cổ phiếu DGC với giá mục tiêu 87,000 đồng/cp

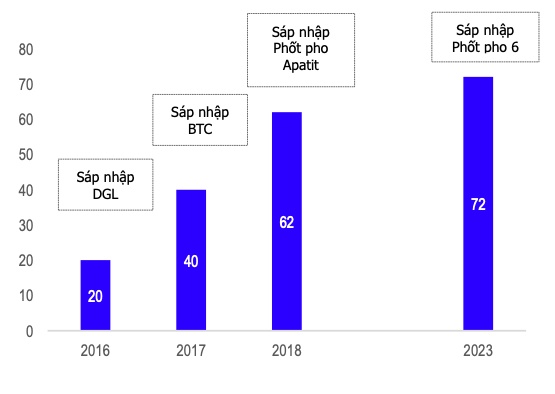

Theo CTCK Shinhan Việt Nam (SSV), Việt Nam có 7 doanh nghiệp tham gia sản xuất và kinh doanh phốt pho vàng (P4), chủ yếu tập trung tại tỉnh Lào Cai. Trong đó, CTCP Tập đoàn Hóa chất Đức Giang (HOSE: DGC) là doanh nghiệp có năng lực sản xuất P4 lớn nhất cả nước với tổng công suất 62 ngàn tấn/năm, chiếm khoảng 90% thị phần trên cả nước.

Quý 2/2023, DGC mua lại CTCP Phốt pho 6 (công suất: 10,000 tấn/năm), nâng công suất sản xuất P4 lên thêm 15%. Hiện tại, tỉnh Lào Cai không cấp phép mới cho dự án P4, do đó SSV cho rằng đây sẽ là lợi thế để DGC phát triển trong trung và dài hạn.

Công suất sản xuất phốt pho vàng của DGC

(Đvt: Ngàn tấn/năm)

Hiện, chi phí nguyên vật liệu chiếm khoảng 60% tổng chi phí sản xuất kinh doanh của DGC. Trong đó, quặng apatit chiếm khoảng 20-30%, cộng thêm đó, giá quặng đang có xu hướng tăng dần do sự khan hiếm của quặng.

SSV kì vọng DGC sẽ nâng khả năng tự chủ nguồn quặng apatit từ năm 2023 sau khi dự án Khai trường 25 và Khai trường 19b hoàn thành. Ước tính DGC sẽ nâng mức tự chủ apatit lên 70-80% trong thời gian tới, qua đó giúp giảm thiểu 20-30% chi phí từ việc đi mua ngoài.

Ngoài ra, một số án tiềm năng sẽ là động lực tăng trưởng trong giai đoạn từ năm 2024 trở đi của DGC gồm:

Năm 2023, SSV dự phóng doanh thu DGC đạt 8,303 tỷ đồng, lãi sau thuế 3,188 tỷ đồng, giảm tương ứng 43%; 47% so với cùng kỳ. Kết quả này bị ảnh hưởng bởi giá P4 và giá các sản phẩm liên quan đến phốt pho giảm. Bên cạnh đó, giá phân bón tiếp tục giảm trong 2023 do nhu cầu các mặt hàng nông sản giảm và suy thoái kinh tế toàn cầu.

Luỹ kế 6 tháng đầu năm, DGC ghi nhận doanh thu đạt 4,896 tỷ đồng; lãi sau thuế 1,704 tỷ đồng, giảm 36% và 50% so với cùng kỳ; chủ yếu do sản lượng tiêu thụ và giá bán một số mặt hàng giảm trong nước và thế giới.

Sau cùng, SSV khuyến nghị mua cổ phiếu DGC với giá mục tiêu 87,000 đồng/cp.

Khuyến nghị mua bán cổ phiếu của các công ty chứng khoán được trích dẫn lại có giá trị như một nguồn thông tin để nhà đầu tư tham khảo cho các quyết định đầu tư. Các khuyến nghị này có thể có những xung đột lợi ích với nhà đầu tư.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận